Declaración Jurada de Inscripción al Régimen de Facturación SAR-926

Esta ayuda proveerá a los Obligados Tributarios usuarios del Sistema DET Live (Declaración Electrónica de Tributos Live), las orientaciones generales para el llenado del formulario SAR-926 de Inscripción al Régimen de Facturación, así como también la manera de desplazarse dentro del software entre los campos y ventanas, que contiene el mismo.

Es un componente del Sistema DET Live que permite la Inscripción al Régimen de Facturación, detallando los documentos fiscales, establecimientos, puntos de emisión y modalidades de los Obligados Tributarios que deben extender Documentos Fiscales.

Se consideran usuarios del sistema todos los Obligados Tributarios que deben extender Documentos Fiscales por las actividades que realicen, contempladas en el Acuerdo 481-2017 “Reglamento del Régimen de Facturación, Otros Documentos Fiscales y Registro Fiscal de Imprentas” del 10 de agosto de 2017.

Seleccione la pestaña “Facturación”, luego pulsar en la opción “Iniciar Sesión”, se desplegará una ventana, donde se requiere ingresar los siguientes datos:

Contrato: Es el número de Contrato de Adhesión asignado en Oficina Virtual.

RTN: Registro Tributario Nacional (RTN) numérico.

Contraseña Tributaria: Es la clave creada por el Usuario de la Oficina Virtual.

Luego de ingresar los datos pulsar en la opción “Entrar”.

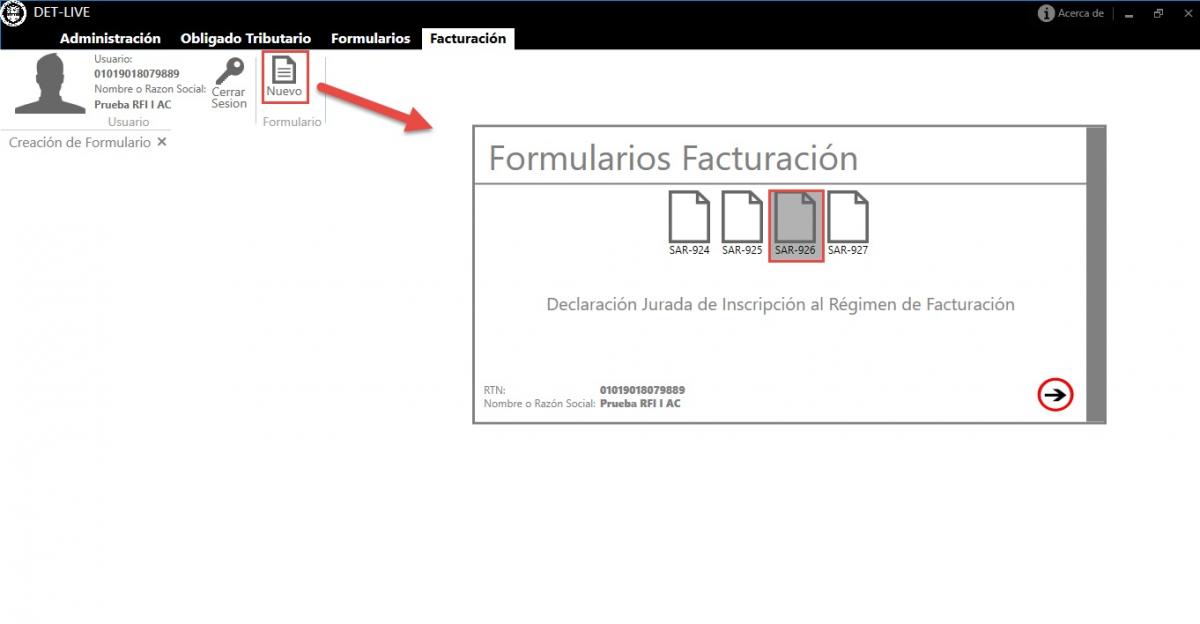

Pulsar en la opción “Nuevo”, se desplegará la ventana con los formularios, debe seleccionar Declaración Jurada de Inscripción al Régimen de Facturación SAR-926. Luego pulsar en  “Avanzar”.

“Avanzar”.

“Avanzar”.

“Avanzar”.

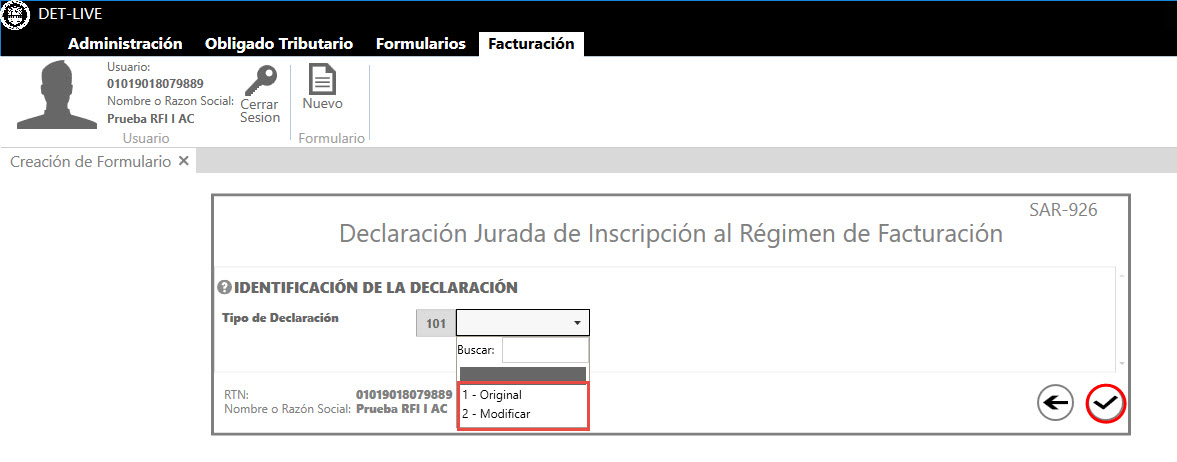

Tipo de Declaración (Casilla 101): Debe seleccionar la opción Original; si es por primera vez que se está Inscribiendo al Régimen de Facturación o la opción “Modificar”; si realiza adhesión de puntos de emisión o cambios en el formulario.

Una vez seleccionada una de las opciones deberá pulsar  “Aceptar”.

“Aceptar”.

“Aceptar”.

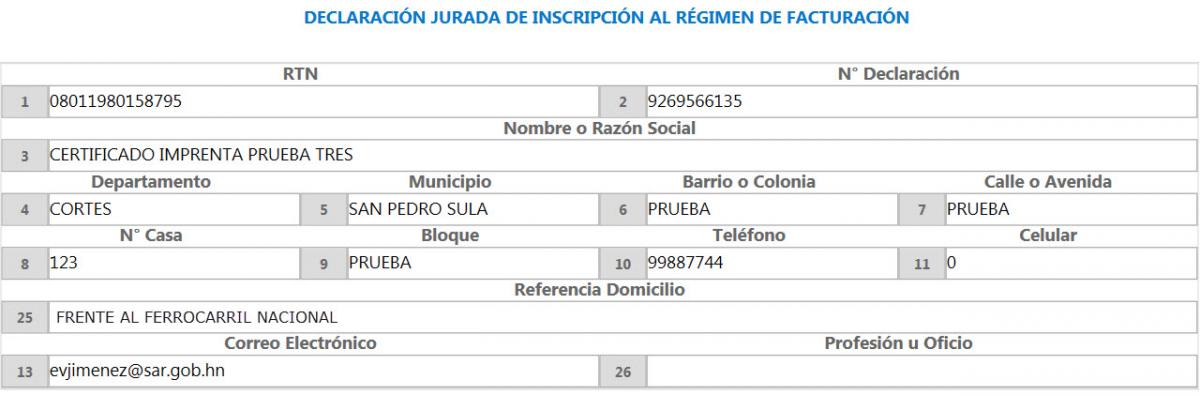

“Aceptar”.En esta sección del formulario, los datos se generan automáticamente según lo declarado en la Administración Tributaria registrado en la base de datos del RTN. Es importante que los datos se encuentren actualizados al momento de realizar la solicitud de autorización de impresión, ya que estos serán los consignados al momento de imprimir los documentos fiscales.

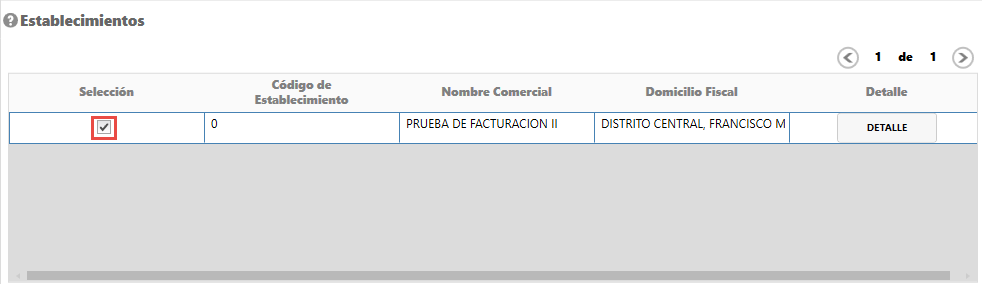

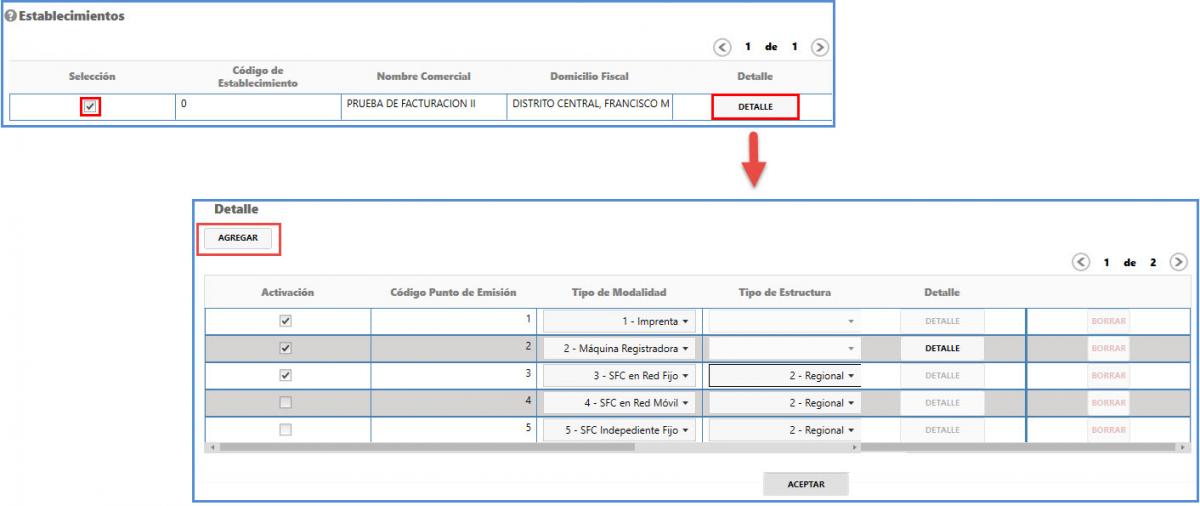

Esta sección del formulario muestra los establecimientos registrados en la base de datos del RTN según lo declarado en la Administración Tributaria. En caso, que se quiera inscribir o dar de baja a uno o más establecimientos, dicho trámite deberá realizarlos en las ventanillas de Asistencia al Cumplimiento más cercano a su localidad.

-

Selección: Seleccione el establecimiento que desea inscribir al Régimen de Facturación para que se habilite el botón “Detalle” en el cual notificara la forma de cómo va a operar dicho establecimiento.

-

Código de Establecimiento, Nombre Comercial y Domicilio Fiscal: Dato generado automáticamente por el sistema según lo registrado en la en la base de datos del RTN.

-

Detalle: Al pulsar sobre el botón “Detalle”, se desplegará una ventana en la que debe ingresar la información según la siguiente imagen:

Agregar: Al pulsar sobre el botón “Agregar” se agregará una fila con un nuevo punto de emisión para ese establecimiento, donde debe completar la información solicitada en las siguientes columnas:

-

Columna Activación: En esta columna usted puede Activar y Desactivar Puntos de Emisión.

-

Código Puntos de Emisión: El código se le dará automáticamente.

-

Tipo de modalidad: Debe seleccionar el tipo de modalidad que utilizara para este punto de emisión de la siguiente lista:

-

Imprenta.

-

Máquina Registradora.

-

SFC en Red Fijo.

-

SFC en Red Móvil.

-

SFC Independiente Fijo.

-

SFC Independiente Móvil.

-

Autoimpresor Oficina Virtual (esta modalidad solo podrá ser utilizada por el Estado, Las Municipalidades, las instituciones educativas o de Fomento Educativo, de beneficencia, deportivas o de fomento deportivo, legalmente reconocidas).

-

Tipo de Estructura: Si selecciona una de las modalidades de la 3 a la 6 debe indicar el tipo de estructura que utiliza según la siguiente lista:

-

Centralizada.

-

Regional.

-

Sucursal.

-

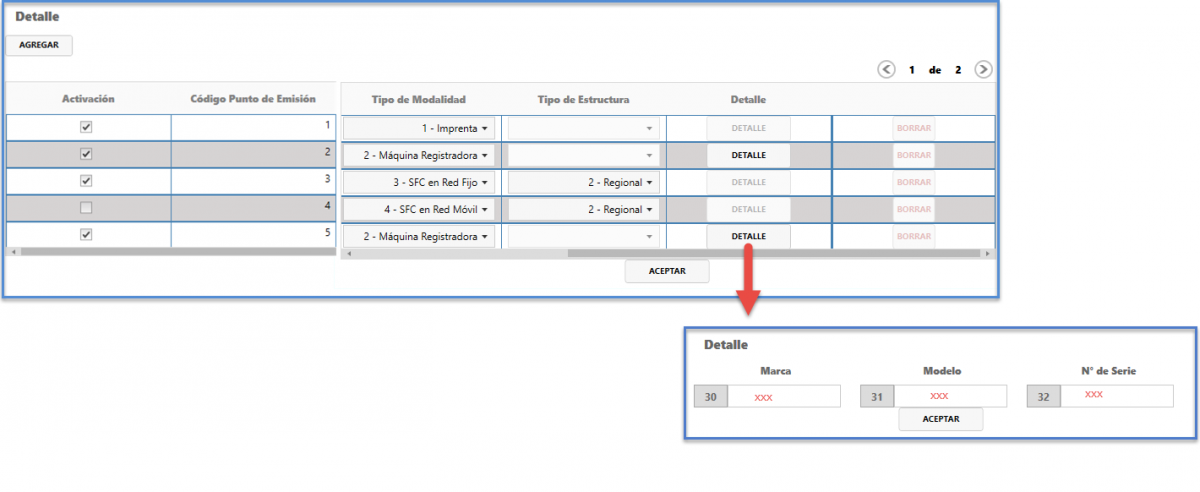

Columna de Detalle: Si selecciona la modalidad 2 “Máquina Registradora” se le habilitara el botón “Detalle” el cual debe pulsar para completar la siguiente información:

-

Marca (Casilla 30): Se debe colocar la marca de la máquina registradora.

-

Modelo (Casilla 31): Se debe colocar el modelo de la máquina registradora.

-

Número de Serie (Casilla 32): Se debe colocar el número de serie de la máquina registradora.

-

Al completar la información pulse sobre el botón “Aceptar” en ambas ventanas.

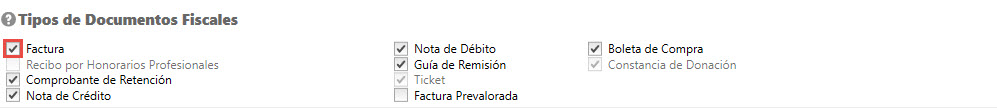

En esta sección se le presentan los documentos fiscales que se encuentran autorizados por el SAR, de los cuales usted deberá seleccionar los documentos que utilizará para respaldar cualquier transacción con documentos fiscales.

Seleccionar la(s) opción(s) de documento(s) que utilizara, pueden ser las siguientes:

- Factura: Comprobante Fiscal, expedido para respaldar la transferencia de bienes y/o prestación de servicios, cuya emisión sustenta el crédito fiscal del Impuesto Sobre Ventas derivado de compras gravadas y costos o gastos del Impuesto Sobre la Renta.

Para habilitar este comprobante debe tener registrada una de las dos obligaciones siguientes:

a) Impuesto Sobre Venta: según el artículo 11 de la ley de Impuesto Sobre Venta: los responsables de la recaudación del impuesto presentarán mensualmente una declaración jurada de ventas y enterarán las sumas percibidas en las oficinas recaudadoras autorizadas al efecto. El entero se hará dentro de los primeros diez (10) días calendario del mes siguiente a aquél en que se efectuaron las ventas.

b) Régimen Simplificado de Impuesto Sobre Ventas: según el artículo 11-A que deben presentar una Declaración Anual de Ventas a más tardar el 31 de enero del ejercicio fiscal siguiente.

-

Recibo por Honorarios Profesionales: Comprobante Fiscal que respalda los ingresos por honorarios de personas naturales, por la prestación de servicios en el ejercicio de cualquier profesión, arte, ciencia u oficio. Esta opción se activará cuando sea Persona Natural o Comerciante Individual y que posean modalidad de imprenta.

-

Comprobante de Retención: Es un Documento Complementario que acredita las retenciones de tributos, realizadas por los Agentes de Retención.

-

Nota de Crédito: Documento Complementario que sustenta las operaciones contables, vinculado a un Comprobante Fiscal, que respalda un ajuste contable y permite anular operaciones, aceptar devoluciones y conceder descuentos efectuados con posterioridad a la emisión del correspondiente Comprobante Fiscal.

-

Nota de Debito: Documento Complementario que sustenta las operaciones contables, vinculado a un Comprobante Fiscal, que respalda un ajuste a cuenta de terceros o propia.

-

Guía de Remisión: Documento Complementario que sustenta el traslado de bienes o mercancías dentro del territorio nacional, asimismo respalda la existencia de mercancías ubicadas en bodegas y almacenes.

-

Ticket: Es el Comprobante Fiscal que respalda la transferencia de bienes y/o prestación de servicios, emitido exclusivamente para consumidores finales a través de máquinas registradoras autorizadas por la Administración Tributaria. La opción de ticket solo se le habilitara si ha seleccionado en algún establecimiento, un punto de emisión con el tipo de modalidad de máquina registradora..

-

Factura Prevalorada: Comprobante Fiscal que contiene de forma preimpresa el valor del bien o servicio para consumidores finales y no requiere consignar los datos de identificación del comprador al momento de su emisión, debiendo ser utilizados por los Obligados Tributarios que en general comercialicen servicios o productos de consumo masivo con precios fijos, como ferias y espectáculos públicos eventuales, con excepción de los regulados por leyes especiales.

Esta opción se activará cuando uno de los puntos de emisión sea bajo modalidad de Imprenta, asi mismo debe tener registrada la obligacion de Impuesto Sobre Venta.

-

Boleta de Compra: Comprobante Fiscal emitido por el Obligado Tributario adquirente y utilizado por éste para respaldar los costos y gastos en que incurra por las compras de bienes y/o prestación de servicios de mano de obra no calificada, obtenidos de personas naturales hondureñas atendiendo las regulaciones establecidas en el Acuerdo 481-2017 “Reglamento del Régimen de Facturación, Otros Documentos Fiscales y Registro Fiscal de Imprentas.”

-

Constancia de Donación: Comprobante Fiscal emitido por el Estado, las Municipalidades, las instituciones educativas o de Fomento Educativo, de beneficencia, deportivas o de fomento deportivo, legalmente reconocidas. Este Comprobante Fiscal sirve para justificar las deducciones establecidas en el marco legal vigente y respalda los legados y donaciones otorgados. Esta opción se activará cuando uno de los puntos de emisión del Establecimiento de la Casa Matriz sea registrado bajo modalidad “7-Autoimpresor en Oficina Virtual”.

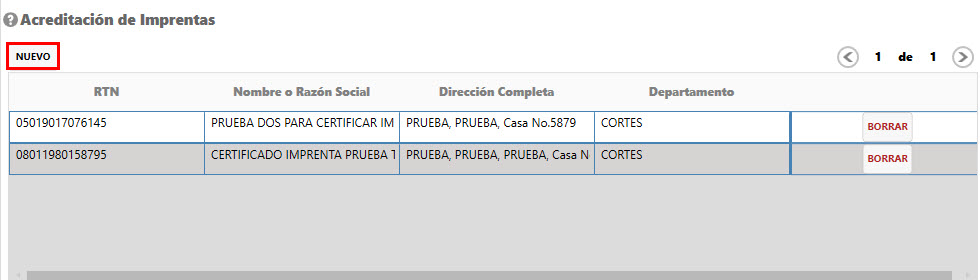

Esta sección se habilitará si uno de los puntos de emisión es registrado bajo la Modalidad por “Imprenta”, en la cual debe acreditar a la o las imprentas certificadas por el SAR que realizaran los trabajos de impresión de sus documentos fiscales.

Para acreditar una imprenta debe pulsar sobre el botón “Nuevo”, esto habilitara el llenado de los siguientes campos:

-

RTN: Debe consignar el RTN de la(s) imprenta(s) certificadas por el SAR.

-

Nombre o Razón Social, Dirección Completa, Departamento: Si la imprenta está Certificada por el SAR y Registrada en la Tabla Publica de Imprentas, estos campos serán consignados automáticamente por el sistema.

-

Botón Borrar: Con este botón puede eliminar la imprenta acreditada para que ya no imprima sus documentos fiscales.

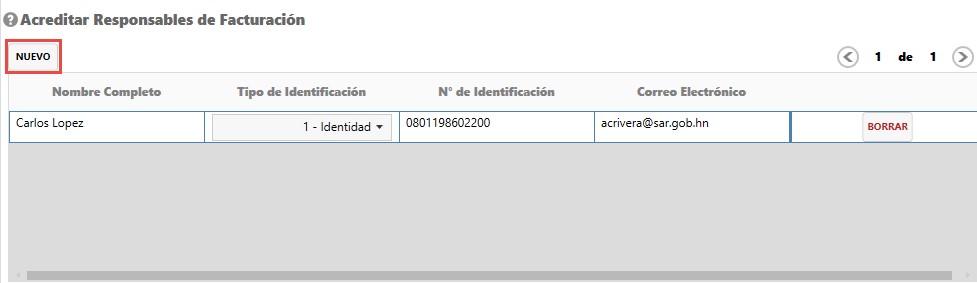

En esta sección debe acreditar por lo menos una persona que lo represente ante la imprenta autorizada para solicitar y retirar sus documentos fiscales.

Se deberán llenar los siguientes campos:

-

Nombre Completo: En este campo usted debe colocar el nombre completo de la persona que usted está acreditando como representante ante la imprenta, para solicitar y retirar sus documentos. En el caso de ser persona natural puede acreditarse usted mismo.

-

Tipo de Identificación: En esta sección debe seleccionar el tipo de Identificación que se colocara, ya sea Identidad o Pasaporte.

-

Número de Identificación: Colocar Número de Identificación ya sea Numero de pasaporte o Identidad.

-

Correo Electrónico: Colocar el correo electrónico de la persona que usted está acreditando.

Con la opción “Nuevo”, se puede acreditar más personas.

Con la opción “Borrar” se puede quitar de este bloque la persona que usted había acreditado.

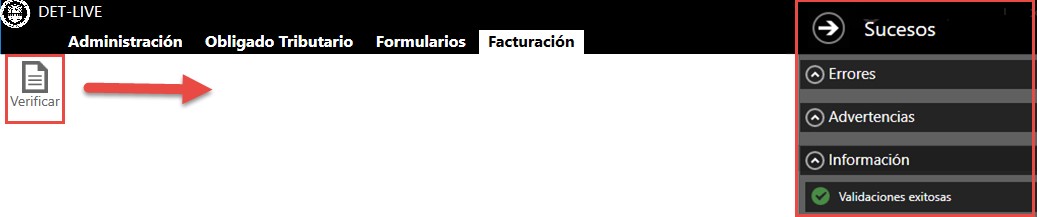

Al finalizar de completar o modificar los datos en el formulario, se debe pulsar “Verificar”.

Se desplegará una ventana que le indicara que sus datos han sido validados exitosamente.

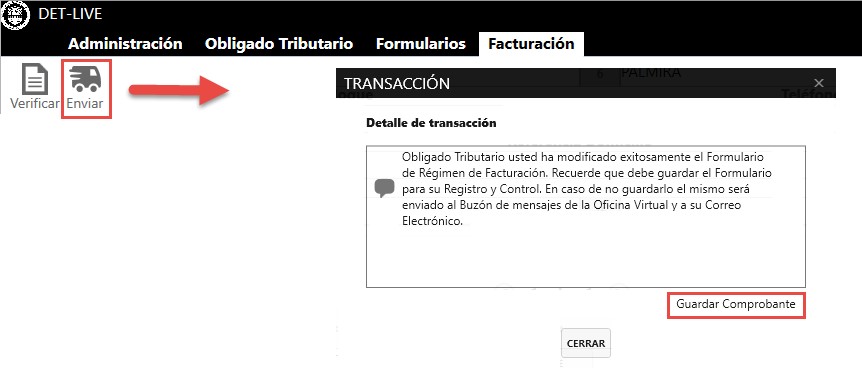

Luego pulse sobre la opción “Enviar” y el sistema le mostrara una ventana con el detalle de la transacción realizada.

Es importante pulsar en “Guardar Comprobante” para dejar guardado el comprobante con la información registrada, así mismo se le enviara una copia en el buzón de mensajes de Oficina Virtual y una copia al correo electrónico.

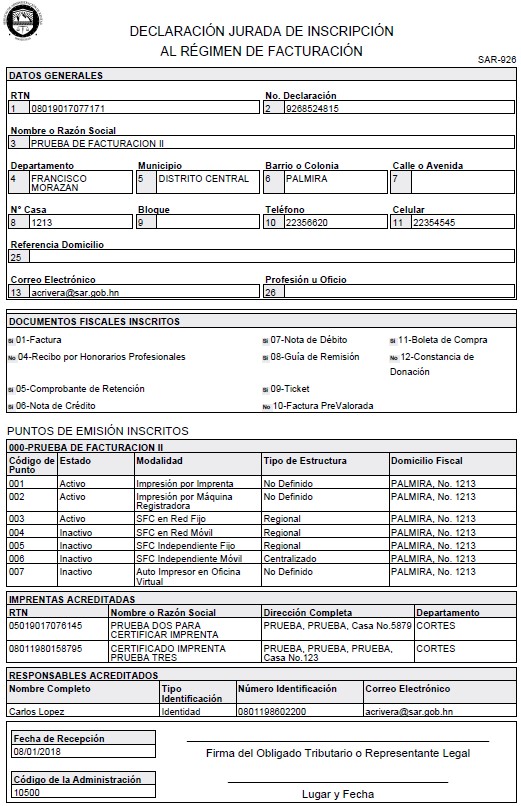

Ejemplo del Comprobante:

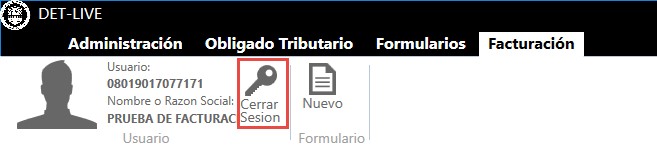

Al finalizar los trámites, pulsar en “Cerrar Sesión”.

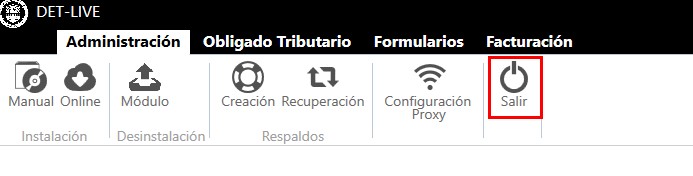

Luego pasar a la pestaña de “Administración” y pulsar “Salir”.

Inscripción al Régimen de Facturación Según Acuerdo 481-2017 “Reglamento del Régimen de Facturación, Otros Documentos Fiscales y Registro Fiscal de Imprentas”

Artículo 45. Requisitos para la Inscripción al Régimen de Facturación. Los Obligados Tributarios deben cumplir con los requisitos siguientes para inscribirse al Régimen de Facturación:

-

Tener sus datos actualizados en el Registro Tributario Nacional.

-

Estar al día en la presentación y pago de las obligaciones formales y materiales ante la Administración Tributaria.

-

Suscribir el contrato de adhesión.

-

Llenar el formulario que la Administración Tributaria disponga para inscribirse en el Régimen de Facturación.

-

Los Obligados Tributarios deben inscribirse en el Régimen de Facturación ante la Administración Tributaria, indicando con precisión:

-

Modalidades de Impresión.

-

Comprobantes Fiscales y/o Documentos Complementarios.

-

Establecimientos.

-

Puntos de Emisión.

Para el cumplimiento de la inscripción al Régimen de Facturación, la Administración Tributaria pondrá a disposición los medios necesarios para el cumplimiento del mismo.

Artículo 46. Inscripción en la Modalidad de Imprenta. Los Obligados Tributarios que opten por emitir formatos de Comprobantes Fiscales y/o Documentos Complementarios preimpresos, deben seleccionar del Registro Fiscal de Imprentas, la imprenta que realizará los trabajos de impresión. En el caso de las Facturas Prevaloradas, Recibos por Honorarios Profesionales deben ser exclusivamente emitidos bajo la modalidad de imprenta.

Artículo 47. Inscripción en la Modalidad de Autoimpresor. Los Obligados Tributarios que opten por emitir Comprobantes Fiscales y/o Documentos Complementarios bajo esta modalidad, a excepción de las Facturas Prevaloradas, Recibos por Honorarios Profesionales y Constancias de Donación, deben inscribirse como tales al Régimen de Facturación, a través de los medios que la Administración Tributaria disponga.

Los Autoimpresores que opten por el uso de Máquinas Registradoras deben registrar cada dispositivo que cumpla previamente las características técnicas establecidas en el presente Reglamento y el establecimiento donde se encuentre instalado cada equipo.

Los Autoimpresores que opten por el uso de Sistemas Computarizados deben registrar cada sistema computarizado que haya cumplido previamente las características técnicas establecidas en el presente Reglamento, a fin de identificar el software que utilizará para emitir los Comprobantes Fiscales y/o Documentos Complementarios, el establecimiento donde se encuentre el servidor y los distintos puntos de emisión.

Los Sistemas Computarizados pueden ser de dos tipos:

-

Sistema Computarizado Independiente.

-

Sistema Computarizado en Red.

Artículo 48. Estructura del Sistema Computarizado En Red. Podrá presentar las siguientes variantes:

-

Sistema Centralizado: La generación de Comprobantes Fiscales y/o Documentos Complementarios de los establecimientos registrados en el Registro Tributario Nacional (RTN), se origina en un único punto de emisión de su Sistema Computarizado a nivel nacional. En este caso se operará con una sola numeración correlativa, sin perjuicio de la casa matriz o sucursales.

-

Sistema Regional: La generación de Comprobantes Fiscales y/o Documentos Complementarios de los establecimientos o sucursales registrados en el Registro Tributario Nacional (RTN), que se encuentren en una misma región, se origina en un único punto de emisión de su Sistema Computarizado a nivel regional. En este caso se operará con una sola numeración correlativa para cada región.

-

Sistema Por Sucursal: La generación de Comprobantes Fiscales y/o Documentos Complementarios de los establecimientos o sucursales registrados en el Registro Tributario Nacional (RTN), se originan en los puntos de emisión de su Sistema Computarizado de dicha sucursal. En este caso se puede operar con varias numeraciones correlativas, para cada sucursal.

Artículo 49. Puntos de Emisión. Los puntos de emisión pueden ser:

-

Fijos: Son los puntos ubicados en los establecimientos del Obligado Tributario.

-

Móviles: Son los puntos que se utilizan para ventas itinerantes, y estos deben estar registrados en sus establecimientos al momento de su inscripción.

Modalidades De Impresión

Artículo 50. Modalidades de Impresión. Son modalidades de impresión:

-

Por Imprenta

-

Autoimpresor

Artículo 51. Medios de Impresión por Autoimpresor. Los medios de la impresión por Autoimpresor son los siguientes

-

Máquinas Registradoras

-

Sistemas Computarizados

-

Sistemas de Autorización de emisión electrónica.

Artículo 52. Alcances de la Máquina Registradora. Este medio permite la impresión y emisión de Tickets, debiendo estar registradas como dispositivos de Autoimpresión, y que cumplan con las siguientes especificaciones técnicas:

-

Programa cerrado que no permita modificaciones o alteraciones de los programas de fábrica, tales como modificación de datos en el número de máquina registradora, número correlativo autogenerado, número correlativo de totales y el total de ventas desde que se inicia el uso de la máquina registradora.

-

Unidad de Memoria fiscal fijada al armazón de forma inamovible con capacidad de almacenamiento de datos.

-

Pantalla que facilite la obtención del Reporte de las Ventas registradas en cada máquina.

-

Cinta o copia para auditoría de los tickets emitidos, anulados y operaciones de corrección o devolución.

-

Dispositivo para introducir las operaciones de ventas (teclado).

-

Otros requisitos que a criterio de la Administración Tributaria pueda requerir para este tipo de máquinas.

Artículo 53. Alcance de los Sistemas Computarizados. Este medio permite la impresión y emisión de Documentos Fiscales y/o Documentos Complementarios por el propio Obligado Tributario, utilizando sistemas informáticos desarrollados o adquiridos por éste, de acuerdo a las siguientes especificaciones técnicas:

-

El sistema de facturación debe estar integrado al menos a un sistema contable o de inventarios.

-

El software utilizado debe contar con mecanismos de seguridad y controles de auditoría.

-

El software debe garantizar la persistencia y disponibilidad inmediata de la información actual e histórica de las transacciones realizadas.

-

El sistema podrá permitir incorporar la matriz de código bidimensional o tridimensional.

-

El Sistema debe tener la capacidad de generación de archivos tipo texto para su almacenamiento y traslado hacia la Administración Tributaria a través de servicios web o intercambio de protocolo.

El Obligado Tributario debe presentar Declaración Jurada ante la Administración Tributaria previo a ser autorizado como Autoimpresor de Comprobantes Fiscales y/o Documentos Complementarios, haciendo constar que sus sistemas computarizados cumplen los requisitos antes enunciados, sin perjuicio de la sanción que corresponda conforme a derecho en caso de no cumplirlos.

Artículo 55. Contingencias para la Modalidad de Autoimpresores. Los Obligados Tributarios que emitan Comprobantes Fiscales y/o Documentos Complementarios, bajo la modalidad de Autoimpresores, ante cualquier eventualidad, falla de sistemas u otros, pueden contar con Comprobantes Fiscales y/o Documentos Complementarios preimpresos por una imprenta certificada.

En caso de contingencia, si el Obligado Tributario bajo la modalidad de Autoimpresor no cuenta con formatos preimpresos autorizados y realiza actividades comerciales sin emitir dichos documentos, se sancionará conforme a lo establecido en el Código Tributario.

-

Acreditación de Imprenta: Es el procedimiento por el cual el Obligado Tributario, selecciona y acredita a las imprentas que soliciten en nombre suyo, las autorizaciones de impresión y vigencia de Comprobantes Fiscales y/o Documentos Complementarios preimpresos.

-

Autorización de Impresión y Vigencia: Es el acto por el cual la Administración Tributaria autoriza al Obligado Tributario, la impresión y vigencia de los Comprobantes Fiscales y/o Documentos Complementarios.

-

Clave De Autorización De Impresión (CAI): Es una serie alfanumérica generado electrónicamente por la Administración Tributaria para autenticar el Procedimiento de Autorización de Impresión.

-

Documentos Fiscales: Son los Documentos que el Obligado Tributario utiliza para respaldar actividades, operaciones o transacciones que tengan efectos fiscales. Estos documentos deben de ser autorizados y/o admitidos de acuerdo con lo dispuesto en el reglamento de facturación.

-

Imprenta Certificada: Es el Obligado Tributario certificado por la Administración Tributaria, para proveer servicios en la modalidad de impresión por imprenta a los clientes que le soliciten Comprobantes Fiscales y/o Documentos Complementarios.

-

Máquina Registradora: Es un medio de la modalidad por Autoimpresor, autorizado por la Administración Tributaria que genera, procesa, registra y emite tickets en original y copia.

-

Modalidad Por Autoimpresor: Es la modalidad de impresión de Comprobantes Fiscales y/o Documentos Complementarios autorizados por la Administración Tributaria, utilizando los propios dispositivos electrónicos del emisor.

-

Modalidad Por Imprenta: Esta modalidad permite la emisión de Documentos Fiscales, utilizando formatos preimpresos por una imprenta debidamente certificada en el Registro Fiscal de Imprentas, los cuales para su emisión pueden ser completados de forma manuscrita o por otro medio que garantice la legibilidad y conservación de la información.

-

Punto De Emisión: Es el lugar determinado por el Obligado Tributario, para emitir los Comprobantes Fiscales y/o Documentos Complementarios autorizados por la Administración Tributaria. Pueden existir uno o más puntos de emisión en cada establecimiento.

-

Rango Autorizado: La cantidad de Comprobantes Fiscales y/o Documentos Complementarios autorizados por la Administración Tributaria, el cual es definido por el Obligado Tributario al momento de la solicitud de autorización de impresión, sin perjuicio de las limitaciones o condiciones que la Administración Tributaria disponga.

-

Sistema de Facturación Computarizado (SFC): Es un sistema informático (hardware y software) autorizado por la Administración Tributaria, que permite crear, procesar, registrar y emitir en papel, original y copia, Comprobantes Fiscales y/o Documentos Complementarios, enlazado a un sistema contable.

-

Sistema Computarizado Independiente: Es el sistema informático que se encuentra instalado en el domicilio fiscal o establecimiento del obligado tributario. Cada Dispositivo Autoimpresor debe utilizar un número correlativo independiente (punto de emisión) autorizado por la Administración Tributaria.

-

Sistema Computarizado en Red: Es el sistema informático que permite la emisión de Comprobantes Fiscales y/o Documentos Complementarios, originados desde distintos puntos de emisión conectados en red y almacenados en un único servidor.