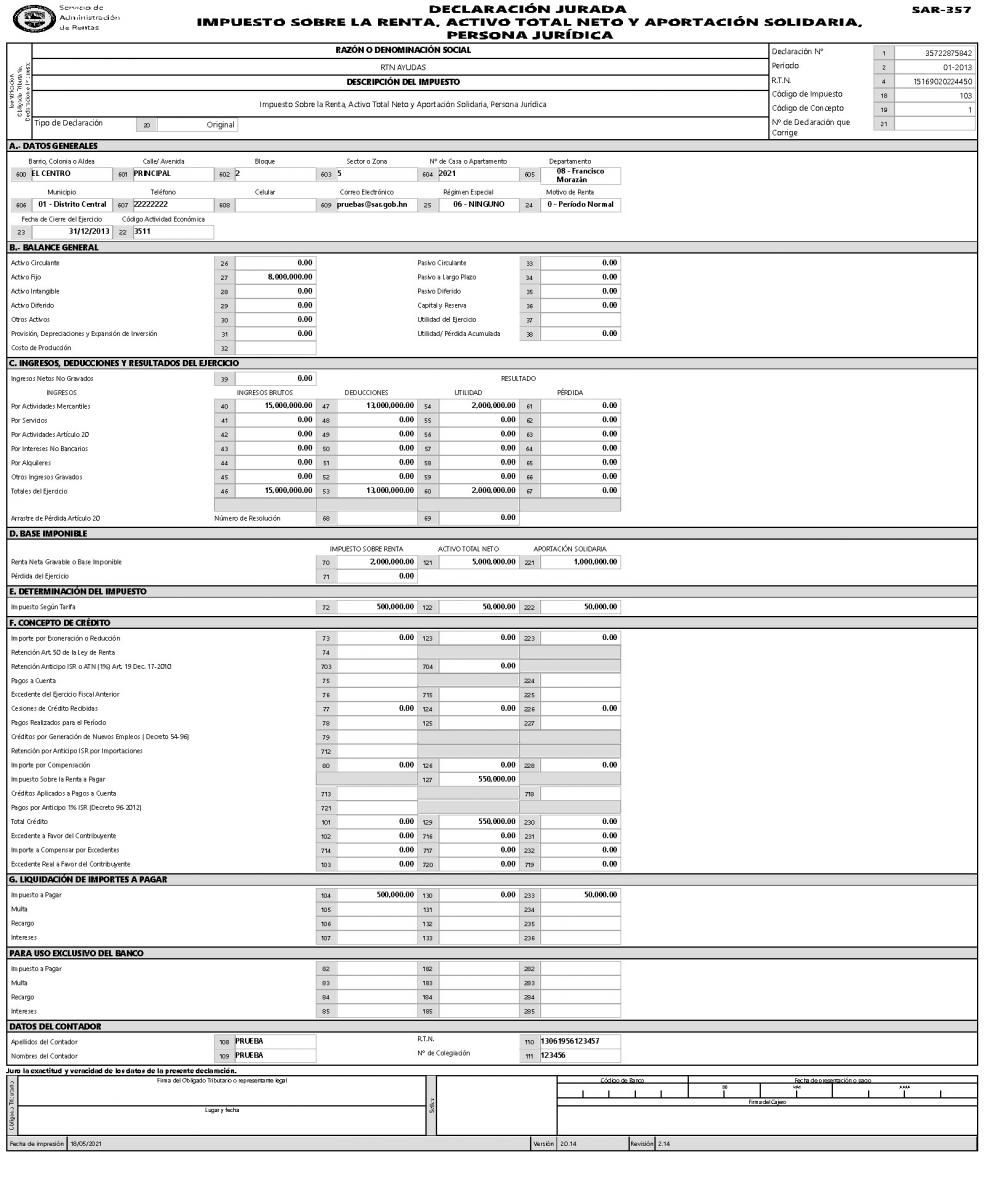

Declaración Jurada del Impuesto sobre la Renta, Activo Total Neto y Aportación Solidaria - Persona Jurídica

2.6 B.- Balance General (PCGA)

1.1 Objetivo

Proveer a los usuarios del Sistema DET Live (Declaración Electrónica de Tributos Live), la orientación general para la utilización del módulo para preparar la Declaración Jurada Impuesto Sobre la Renta, Activo Total Neto y Aportación Solidaria - Persona Jurídica, facilitando el ingreso de cada uno de los datos solicitados, así como también la manera de desplazarse dentro del software entre campos y ventanas, que contiene el mismo.

Es un componente del Sistema DET Live que permite la elaboración de las Declaraciones Juradas para el pago y presentación del Impuesto Sobre la Renta, Activo Total Neto y Aportación Solidaria - Persona Jurídica, que genera e imprime dicha Declaración para su posterior presentación, a través de Pago Electrónico o en las ventanillas de la red bancaria adherida al Sistema de Recaudación FENIX.

Son Usuarios del Módulo todas aquellas Empresas y Sociedades con obligación en este impuesto, contempladas en el Artículo 2 de la Ley del Impuesto Sobre la Renta, de acuerdo con las normas legales vigentes y reglamentaciones establecidas por el SAR, que deben elaborar una Declaración Jurada.

Este módulo podrá ser utilizado por el propio Obligado Tributario o por el profesional en quien se haya encargado su tramitación.

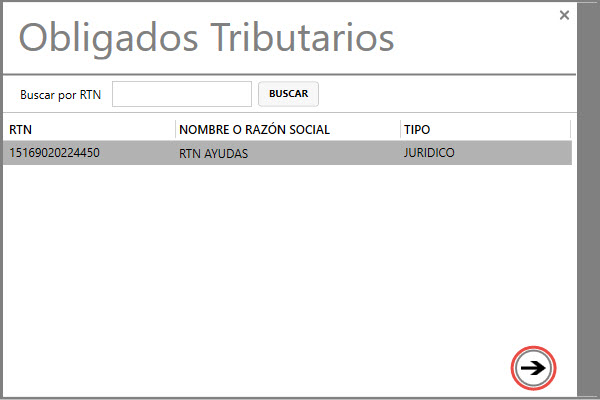

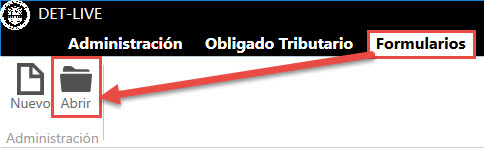

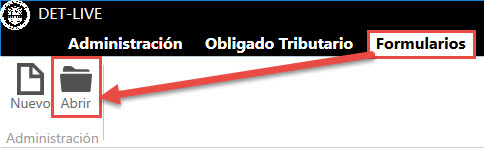

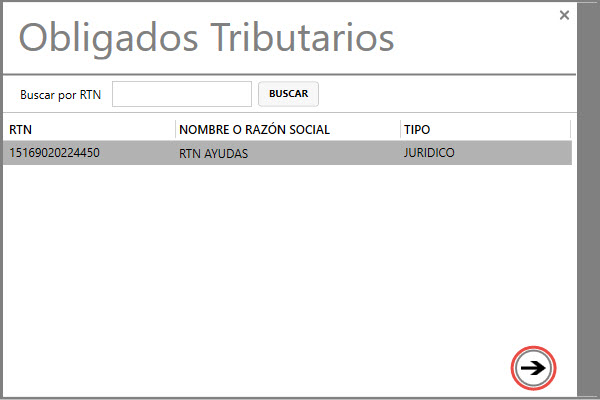

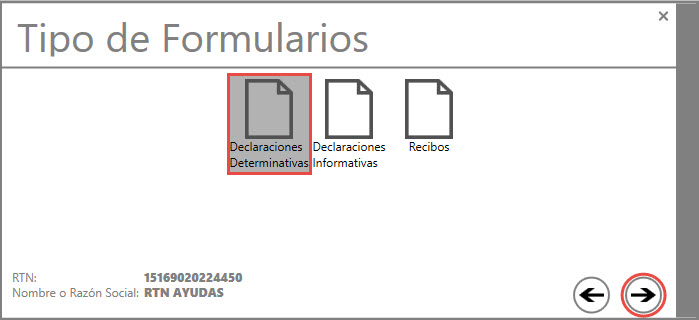

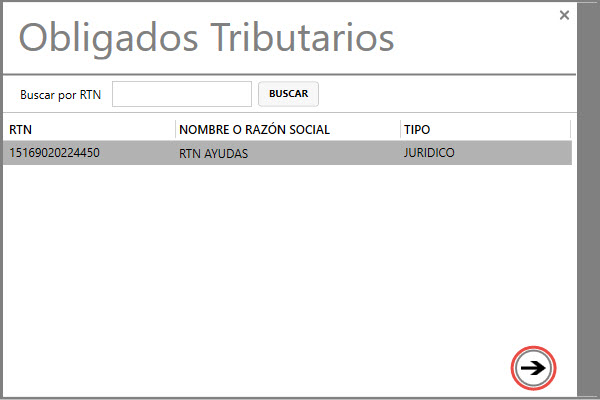

Seleccione la pestaña “Formularios” y pulse sobre la funcionalidad “Nuevo” se presentará la pantalla de selección de Obligados Tributarios.

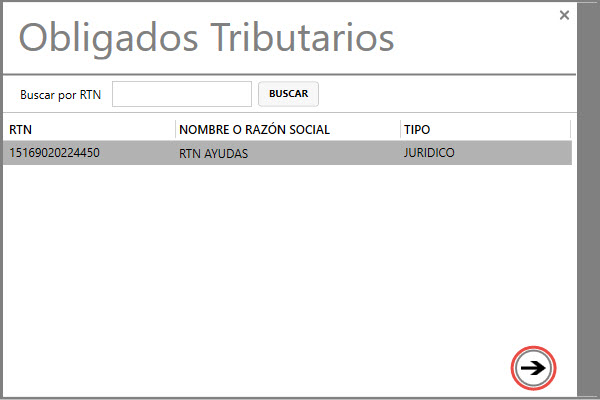

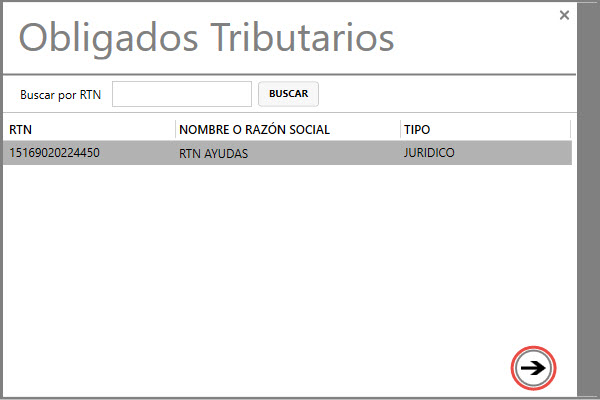

Seleccione el usuario y presione  “Avanzar” para continuar.

“Avanzar” para continuar.

“Avanzar” para continuar.

“Avanzar” para continuar.

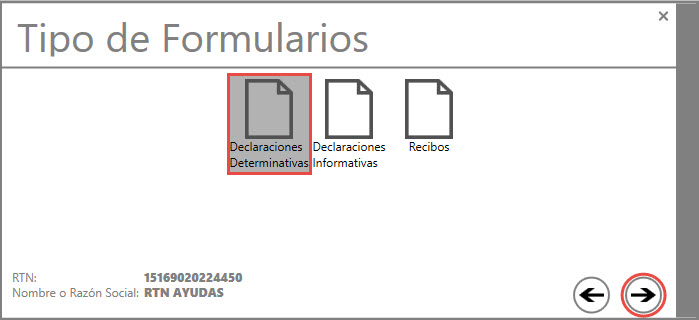

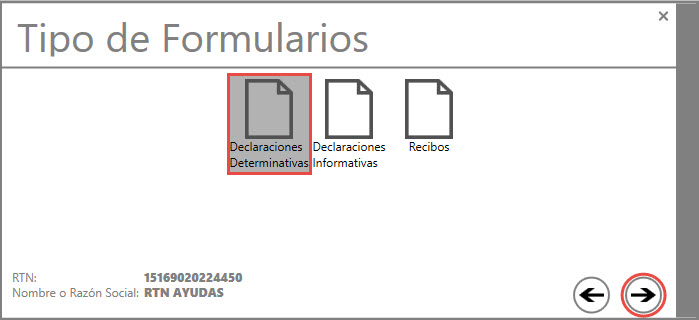

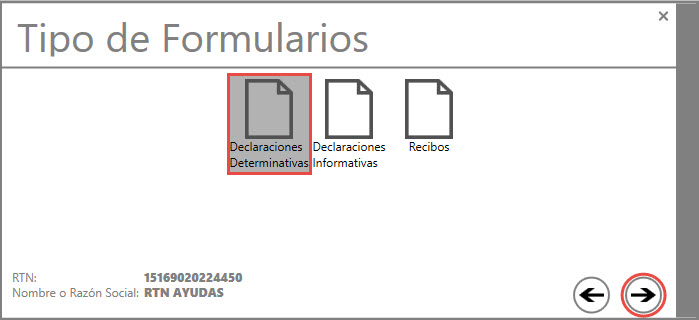

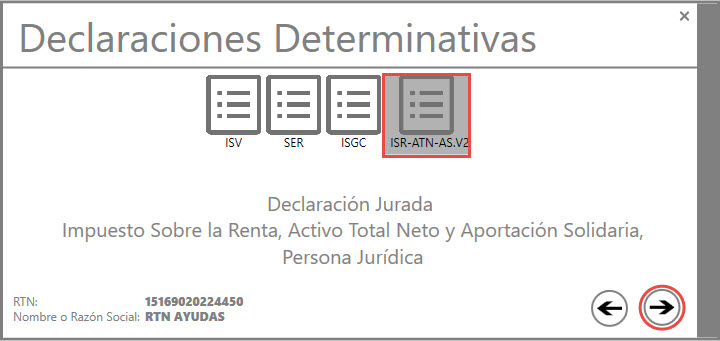

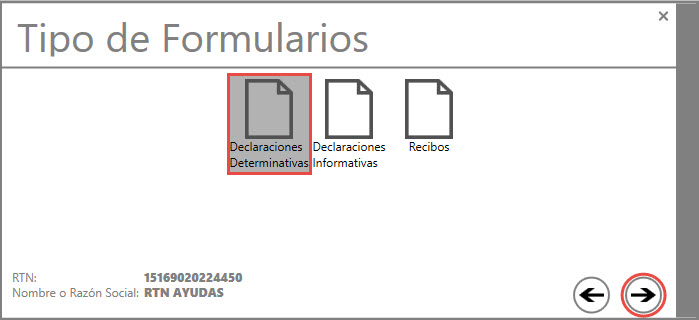

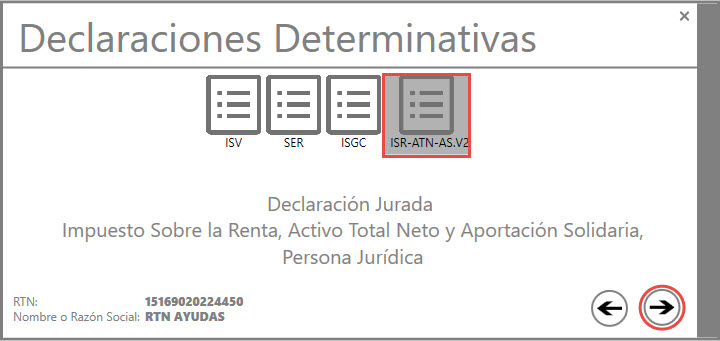

En la ventana “Tipo de Formularios” seleccione “Declaraciones Determinativas” y pulse  “Avanzar”.

“Avanzar”.

“Avanzar”.

“Avanzar”.

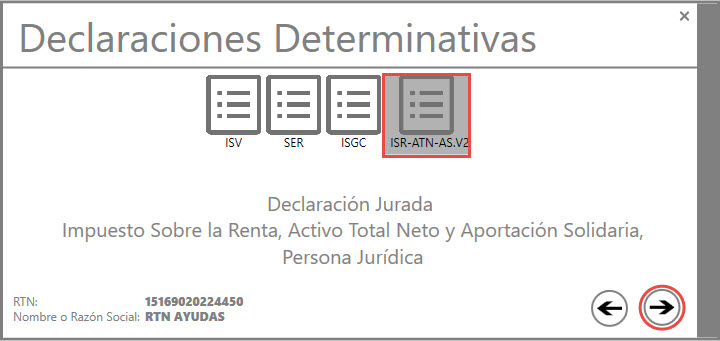

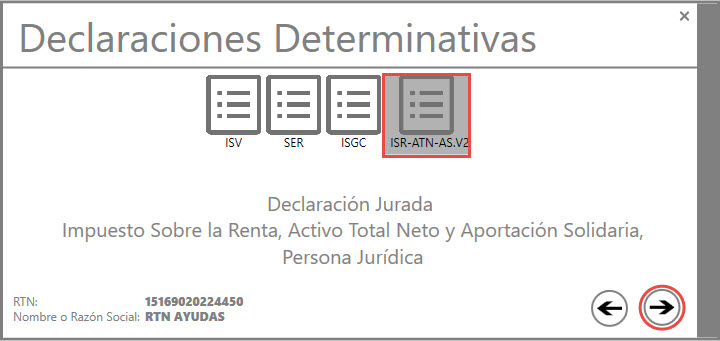

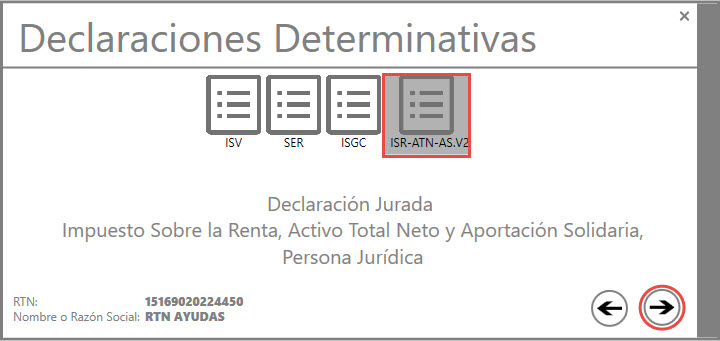

En la ventana “Declaraciones Determinativas” seleccione el Módulo de Impuesto y pulse  “Avanzar”.

“Avanzar”.

“Avanzar”.

“Avanzar”.

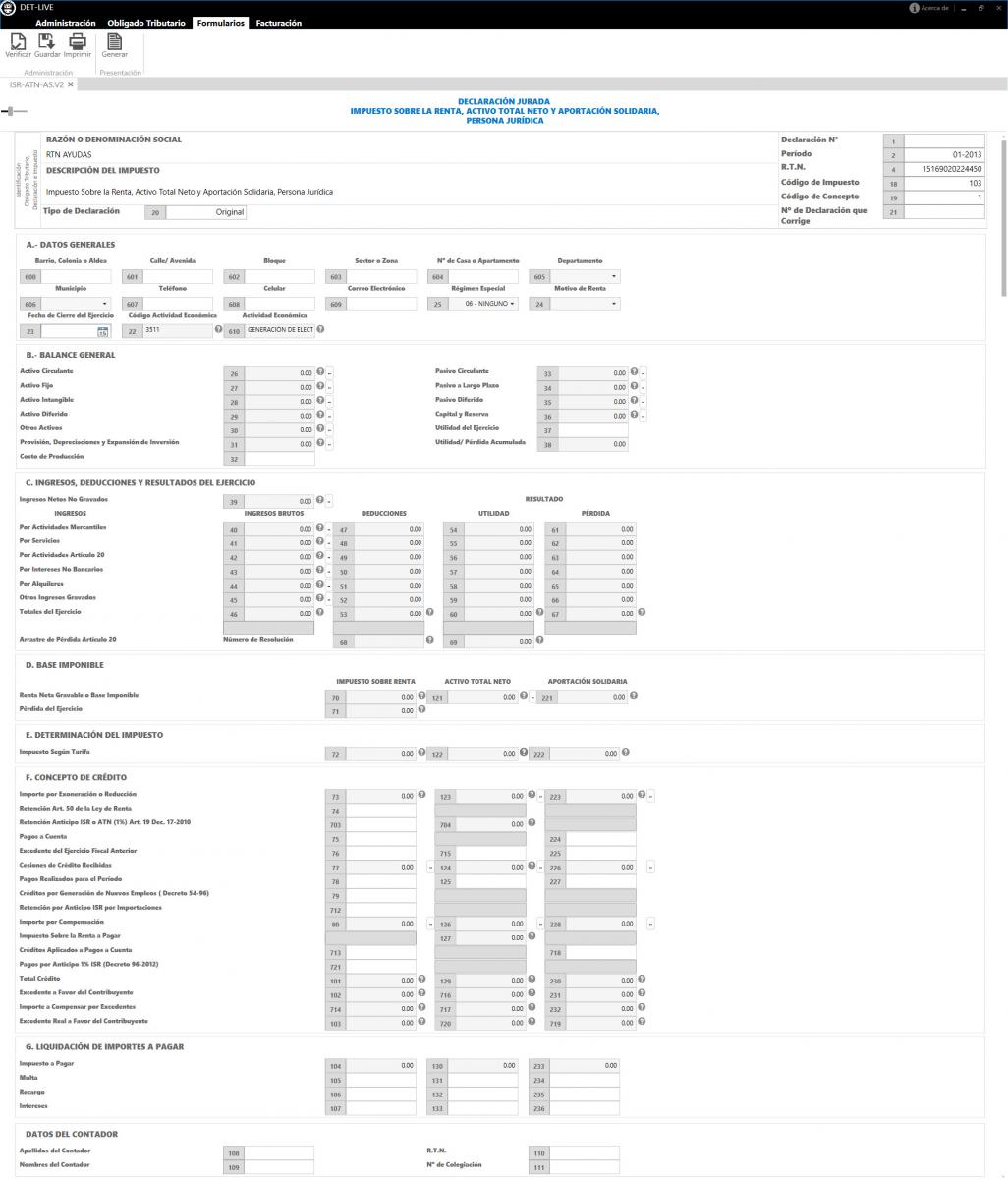

Una vez seleccionado el Módulo de Impuesto se desplegará la pantalla de la Declaración Jurada para completar todos los datos correspondientes.

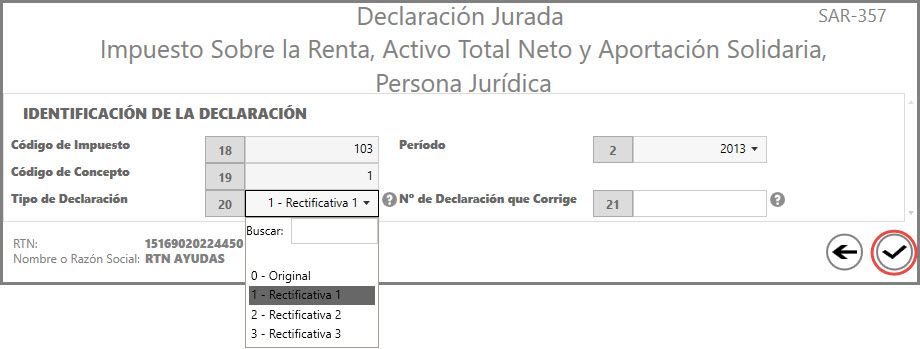

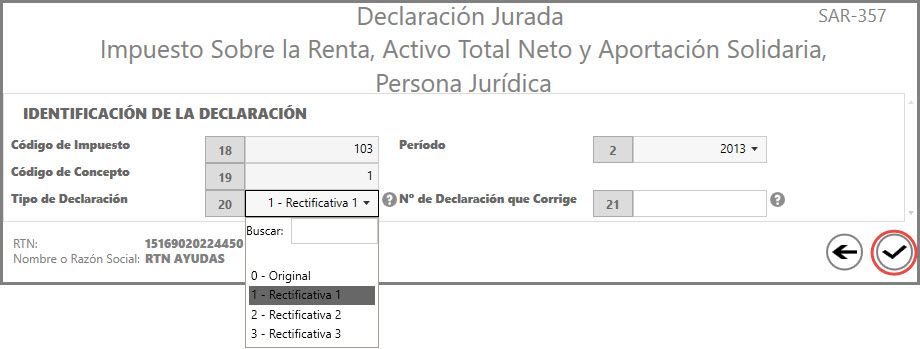

El DET Live presentará la pantalla para comenzar con el ingreso de los datos principales de la Declaración Jurada, los cuales debe completar en la forma siguiente:

Período (casilla 2): Seleccione el año a que corresponde la Declaración.

Código de Impuesto (casilla 18): Código predeterminado por la aplicación.

Código de Concepto (casilla 19): Código predeterminado por la aplicación.

Tipo de Declaración (casilla 20): Seleccione si la Declaración es Original o si es Rectificativa, dependiendo de las veces en que haya solicitado rectificación a su Declaración.

Número de Declaración que Corrige (casilla 21): Digite el Número de la Declaración que Corrige, cuando esté realizando una Rectificativa.

Una vez completados los datos presione  “Aceptar”.

“Aceptar”.

“Aceptar”.

“Aceptar”.En esta pantalla se ingresarán los datos referentes a la Declaración Jurada con un formato similar al formulario preimpreso ya conocido. Las diferencias principales radican en que en el módulo se realizan los cálculos correspondientes en forma automática y se guiará para que la Declaración Jurada se complete correctamente. Una vez finalizado el ingreso de los datos se podrá generar el archivo y/o imprimir el formulario para ser presentado.

La pantalla de la Declaración Jurada que presenta el módulo ISR-ATN-AS se conforma de varias secciones:

Datos de Encabezado

A.- Datos Generales

B.- Balance General

C.- Ingresos, Deducciones y Resultados del Ejercicio

D.- Base Imponible

E.- Determinación del Impuesto

F.- Concepto de Crédito

G.- Liquidación de Importes a Pagar

Datos del Contador

Al ingresar a la pantalla de la Declaración aparecerán los datos referenciales de identificación del Obligado Tributario, del Impuesto y Período que se declara.

RTN: Se obtiene del Módulo Base y se asigna como dato de primer ingreso.

Período: Este dato ha sido ingresado como “Dato Principal” en la pantalla anterior.

Tipo de Declaración: Informa si la Declaración es Original o si es Rectificativa 1, 2 o 3 dependiendo de las veces en que haya solicitado rectificación a su Declaración.

Identificación Obligado Tributario: Razón o Denominación Social. Este dato se obtiene automáticamente del Módulo Base.

Impuesto: Descripción del Impuesto correspondiente a la Declaración Jurada.

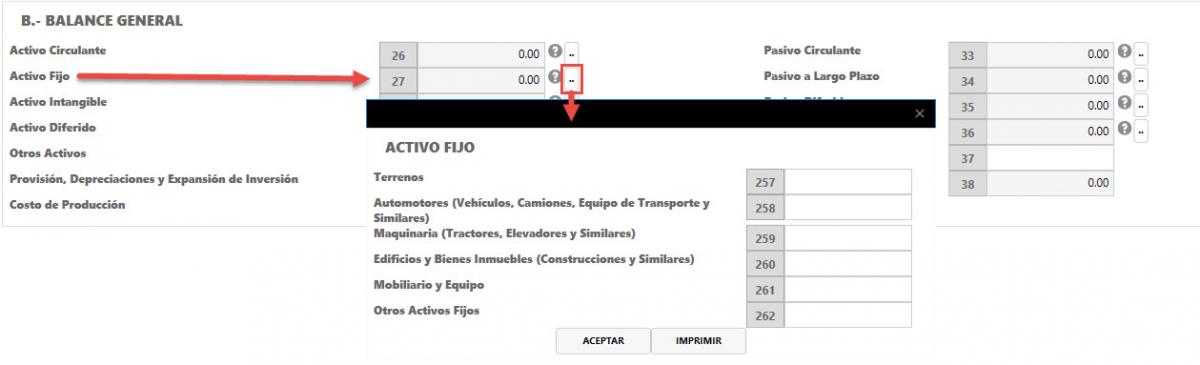

El sistema mostrará los campos a partir de los cuales el Obligado Tributario podrá comenzar a ingresar los datos correspondientes a una Declaración Jurada.

Domicilio Fiscal (casilla 600 a la 609): Deberá consignar la dirección completa y actual de su domicilio fiscal, incluyendo el Departamento, Municipio, Número Telefónico y Correo Electrónico.

Código Actividad Económica (casilla 22): Este dato lo obtiene el sistema de forma automática del Módulo Base.

Fecha de Cierre del Ejercicio (casilla 23): Consigne la fecha en que finaliza su período fiscal.

Motivo de Renta (casilla 24): Seleccione de la lista que se despliega, el Motivo de la Renta por el cual está presentando su Declaración.

| Código | Descripción |

| 0 | Período Normal |

| 1 | Motivo Especial Venta (Período Inferior a 12 Meses) |

| 2 | Período Especial (Período Anual de 2 Años Calendario) |

| 4 | Liquidación del Negocio (Vencimiento Especial) |

| 6 | Otros Años (Vencimiento Distinto al Año que se Liquida) |

| 7 | Abandono del País (Período Inferior a 12 Meses Anualizada) |

| 8 | Cambio del Período (Período Inferior a 12 Meses Anualizada) |

Régimen Especial (casilla 25): Seleccione de la lista desplegable si esta acogido a un Régimen Especial.

|

Código

|

Descripción

|

|

1

|

ZIP

|

|

2

|

ZOLI

|

|

3

|

ZOLT

|

|

4

|

RIT

|

|

5

|

OTROS REGÍMENES

|

|

6

|

NINGUNO

|

|

7

|

ZOLITUR

|

|

8

|

SIMPLIFICADO

|

|

9

|

LIT

|

|

10

|

DEPÓSITOS DE ADUANAS

|

|

11

|

DEPÓSITOS TEMPORALES

|

|

13

|

OTROS EXONERADOS

|

Actividad Económica (casilla 610): Este dato lo obtiene el sistema automáticamente del “Módulo Base”, mediante el proceso de Registro de Usuario o Acreditación.

Esta información debe ser registrado en las versión 1 y 2 del aplicativo DET Live, para los períodos iguales o superiores al 2014, debe utilizar la versión 3, el cual cuenta con la actualización a las Normas Internacionales de Contabilidad NIC y Normas Internacionales de Información Financiera NIFF.

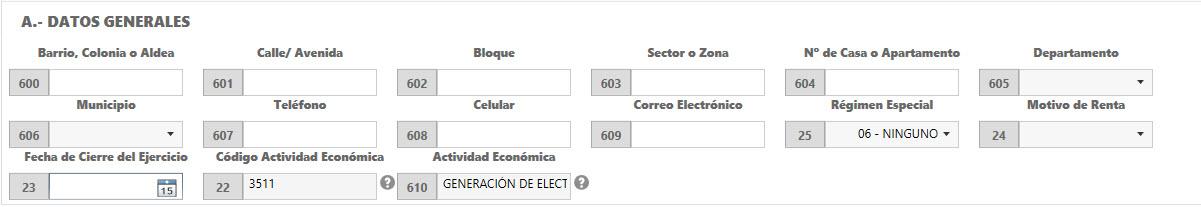

Debe completar los datos solicitados de las casillas 26 a la casilla 38, esta sección está dividida en Cuentas de Activo, Cuentas de Pasivo, Capital y Reservas, Utilidad del Ejercicio, Utilidad/ Pérdida Acumulada.

Activo Circulante (Casilla 26): Está constituido por partidas que pueden realizarse fácilmente en el curso normal del negocio. Las partidas son Efectivo en caja y bancos, Cuentas por Cobrar, que son los derechos adquiridos por la empresa con terceras personas y los Inventarios, conformados por las materias primas, productos en proceso y productos terminados. Contiene además otros conceptos de menor relevancia.

Dato calculado de la suma total de las casillas internas que se despliegan, presione el botón habilitado en el lado derecho de esta casilla.

En la ventana interna debe digitar los valores según los estados financieros de la empresa; a continuación se detalla las cuentas que conforman este activo:

Efectivo, Caja y Banco (casilla 250): Digite el valor según estado financiero.

Cuentas por Cobrar (casilla 251): Resultado de la suma de las cuentas de Clientes (casilla 203), Cuentas por Cobrar Socios (casilla 204), Otras Cuentas por Cobrar (casilla 205), Compañías Relacionadas o Vinculadas (casilla 206).

Inventario Final (casilla 252): Resultado de la suma de las cuentas de Inventario Inicial (casilla 207), Compras (casilla 208), Gastos de Compras (casilla 210), Devoluciones Inventario al Costo (casilla 212), menos Devoluciones en Compras (casilla 209) y Ventas (Mercaderias al Costo) (casilla 211).

Acciones y Aportes en Sociedades Anónimas, de Capital, de Inversiones y Similares a Corto Plazo (casilla 253)

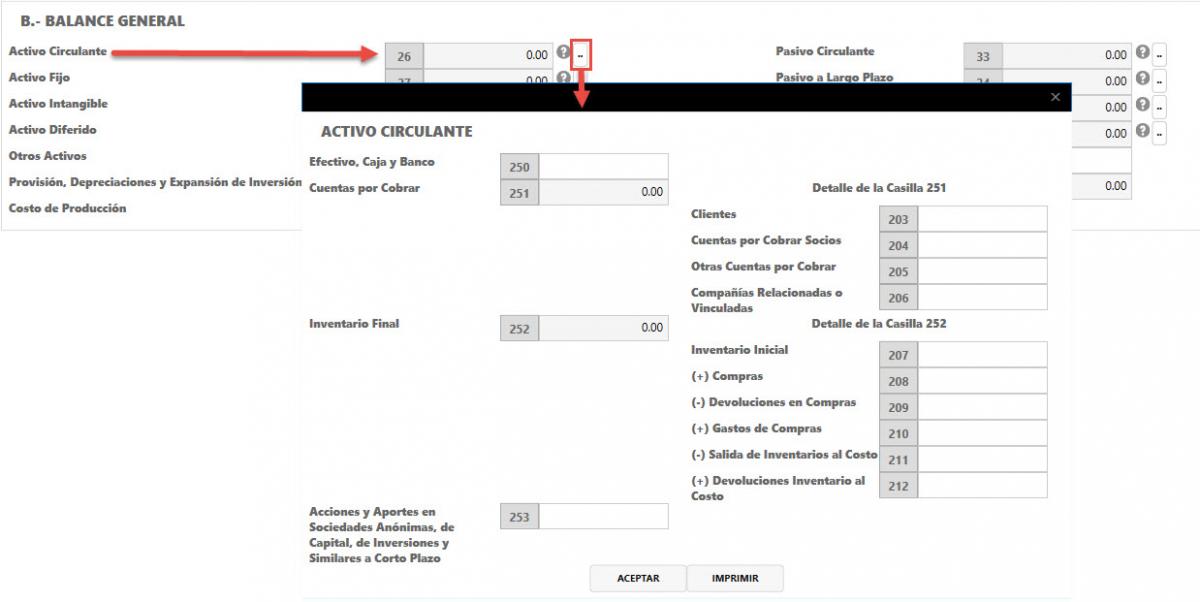

Activo Fijo (casilla 27): Está formado por los recursos físicos o tangibles tales como terrenos, planta y equipo de producción, los que generalmente dan la medida de la capacidad productiva de una empresa y que serán utilizados en varios períodos de producción de otros bienes y servicios.

Dato calculado de la suma total de las casillas internas que se despliegan, presione el botón habilitado en el lado derecho de esta casilla.

En la ventana interna debe digitar los valores según los estados financieros de la empresa ; formado por los recursos físicos o tangibles, a continuación se detalla las cuentas que conforman este activo:

Terrenos (casilla 257)

Automotores (Vehículos, Camiones, Equipo de Transporte y Similares) (casilla 258)

Maquinaria (Tractores, Elevadores y Similares) (casilla 259)

Edificios y Bienes Inmuebles (Construcciones y Similares) (casilla 260)

Mobiliario y Equipo (casilla 261)

Otros Activos Fijos (casilla 262)

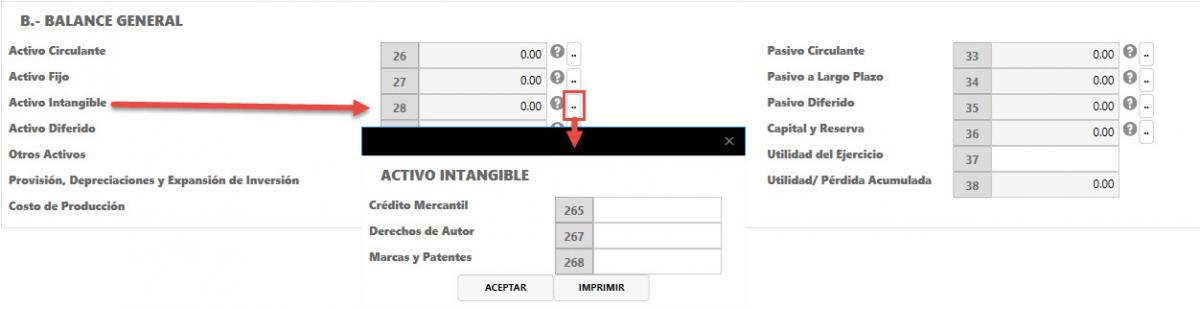

Activo Intangible (casilla 28): Son activos incorporios, su valor está basado normalmente en un derecho legal; como en el caso de las patentes, marcas registradas, Goodwill (Prestigio Comercial), los derechos de autor, etc.

Dato calculado de la suma total de las casillas internas que se despliegan, presione el botón habilitado en el lado derecho de esta casilla.

Se detalla las cuentas que conforman este activo:

Crédito Mercantil (casilla 265)

Derechos de Autor (casilla 267)

Marcas y Patentes (casilla 268)

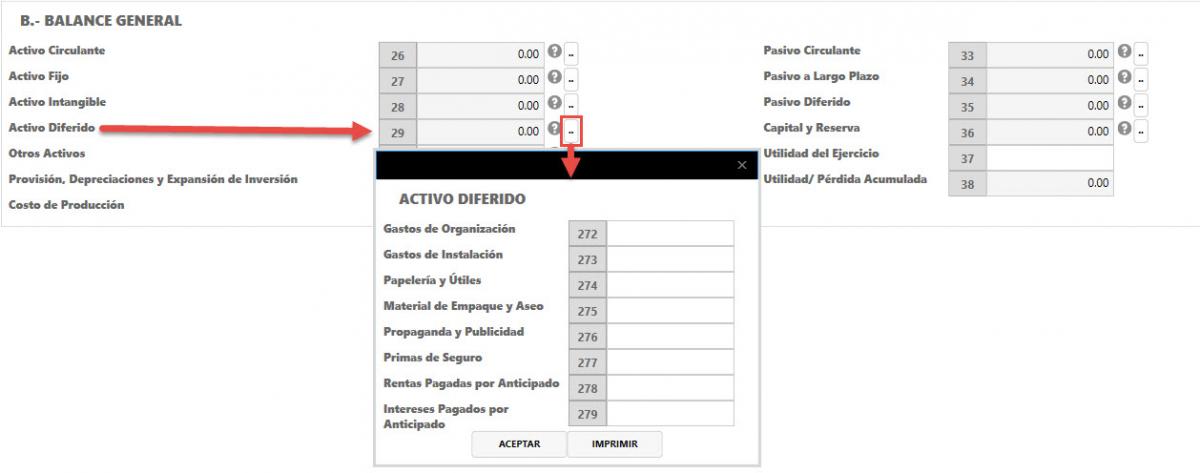

Activo Diferido (casilla 29): Está integrado por valores cuya recuperabilidad está condicionada generalmente, por el transcurso del tiempo, es el caso de inversiones realizadas por el negocio y que en un lapso se convertirán en gastos. Así se pueden mencionar los gastos de instalación, las primas de seguro, etc.

Dato calculado de la suma total de las casillas internas que se despliegan, presione el botón habilitado en el lado derecho de esta casilla.

Las cuentas que componen este activo:

Gastos de Organización (casilla 272)

Gastos de Instalación (casilla 273)

Papelería y Útiles (casilla 274)

Material de Empaque y Aseo (casilla 275)

Propaganda y Publicidad (casilla 276)

Primas de Seguro (casilla 277)

Rentas Pagadas por Anticipado (casilla 278)

Intereses Pagados por Anticipado (casilla 279)

Otros Activos (casilla 30): Es cualquier bien que no esté descrito en los anteriores y que tenga un valor monetario para sus propietarios y/o esté disponible para el pago de obligaciones.

Dato calculado de la suma total de las casillas internas que se despliegan, presione el botón habilitado en el lado derecho de esta casilla.

A continuación se detalla las cuentas que conforman este activo:

Depósitos en Garantía (casilla 286)

Otros no Clasificados (casilla 287)

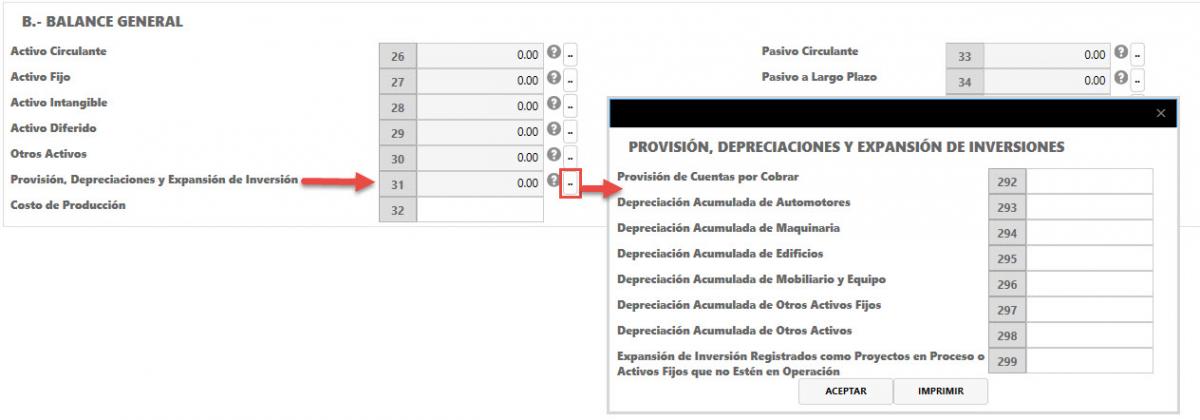

Provisión, Depreciaciones y Expansión de Inversión (casilla 31): Las reservas se constituyen para cubrir los costos futuros como también ciertos gastos. El sistema de Provisión, Depreciaciones y Expansión de Inversiones y su efecto, permite a los Obligados Tributarios separar parte de su utilidad como reserva, depreciaciones e inversiones futuras y deducir de su ingreso el monto anual de contribución a la reserva.

Dato calculado de la suma total de las casillas internas que se despliegan, presione el botón habilitado en el lado derecho de esta casilla.

A continuación se detalla las cuentas que conforman este activo:

Provisión de Cuentas por Cobrar (casilla 292)

Depreciación Acumulada de Automotores (casilla 293)

Depreciación Acumulada de Maquinaria (casilla 294)

Depreciación Acumulada de Edificios (casilla 295)

Depreciación Acumulada de Mobiliario y Equipo (casilla 296)

Depreciación Acumulada de Otros Activos Fijos (casilla 297)

Depreciación Acumulada de Otros Activos (casilla 298)

Expansión de Inversión Registrados como Proyectos en Proceso o Activos Fijos que no Estén en Operación (casilla 299)

Costos de Producción (casilla 32): Monto constituido por la suma de materias primas, los materiales directos utilizados, la mano de obra directa y los gastos de fabricación.

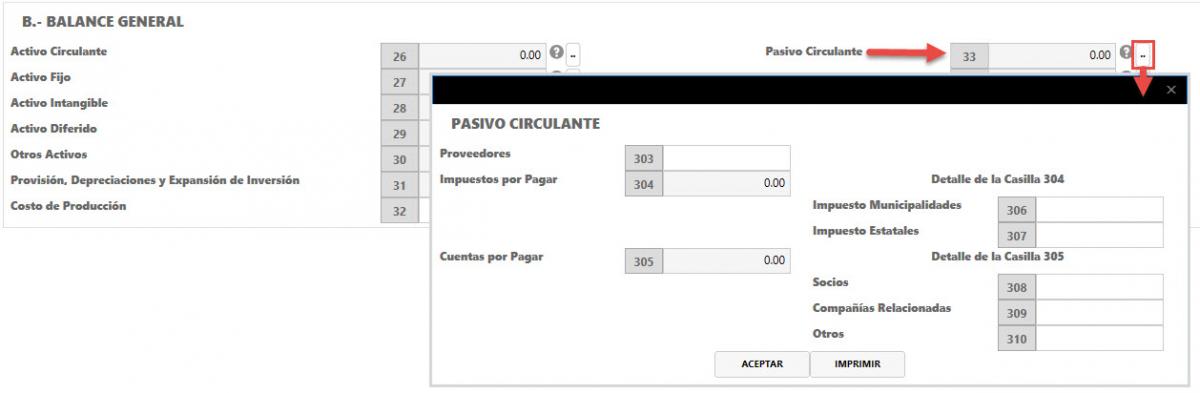

Pasivo Circulante (casilla 33): Son aquellas cuentas que financian fundamentalmente al activo circulante de la empresa. Además de los impuestos y dividendos se clasifican en este pasivo las obligaciones bancarias de un año, así como las comerciales.

Dato calculado de la suma total de las casillas internas que se despliegan, presione el botón habilitado en el lado derecho de esta casilla.

A continuación se detalla las cuentas que conforman este pasivo :

Proveedores (casilla 303)

Impuestos por Pagar (casilla 304)

Impuesto Municipalidades (casilla 306)

Impuesto Estatales (casilla 307)

Cuentas por Pagar (casilla 305)

Socios (casilla 308)

Compañías Relacionadas (casilla 309)

Otros (casilla 310)

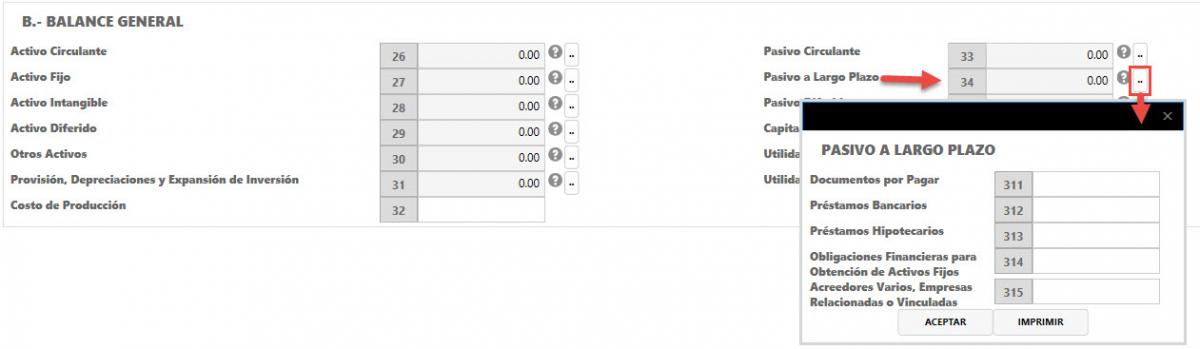

Pasivo a Largo Plazo (casilla 34): Son las obligaciones contraídas con terceras personas, cuyo período de vencimiento o amortización excede a un año.

Dato calculado de la suma total de las casillas internas que se despliegan, presione el botón habilitado en el lado derecho de esta casilla.

A continuación se detalla las cuentas que conforman este pasivo:

Documentos por Pagar (casilla 311)

Préstamos Bancarios (casilla 312)

Préstamos Hipotecarios (casilla 313)

Obligaciones Financieras para Obtención de Activos Fijos (casilla 314)

Acreedores Varios, Empresas Relacionadas o Vinculadas (casilla 315)

Pasivo Diferido (casilla 35): Esta cuenta debe reconocer un pasivo diferido por impuesto y participación por todas las diferencias temporales que se traducirán en partidas gravables en años futuros.

Dato calculado de la suma total de las casillas internas que se despliegan, presione el botón habilitado en el lado derecho de esta casilla.

A continuación se detalla las cuentas que conforman este pasivo:

Rentas Cobradas por Anticipado (casilla 319)

Superávit de Capital por Revaluación de Activos (casilla 320)

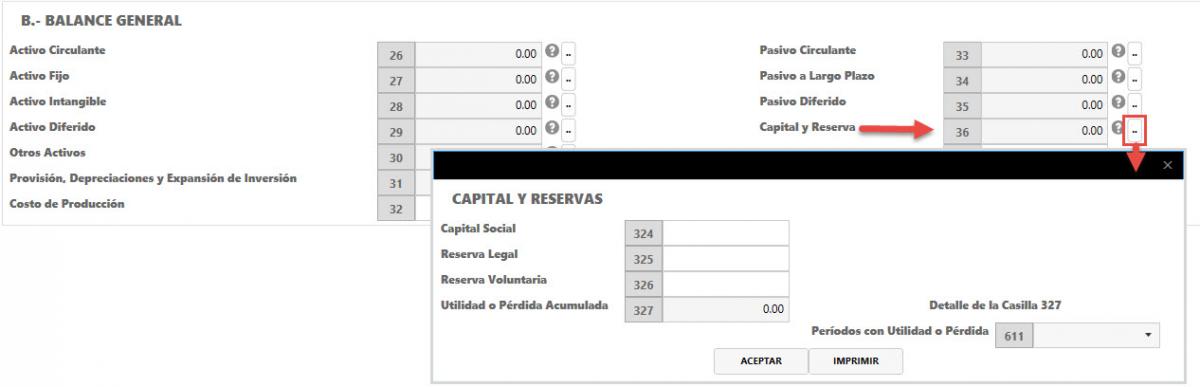

Capital y Reservas (casilla 36): Conocido también como el patrimonio de la empresa, es la diferencia entre el valor en libros de los activos y pasivos de una empresa, las reservas se constituyen para todas las necesidades que puedan surgir durante la operación del negocio.

Dato calculado de la suma total de las casillas internas que se despliegan, presione el botón habilitado en el lado derecho de esta casilla.

A continuación se detalla las cuentas que conforman el capital:

Capital Social (casilla 324)

Reserva Legal (casilla 325)

Reserva Voluntaria (casilla 326)

Utilidad o Pérdida Acumulada (casilla 327)

Períodos con Utilidad o Pérdida (casilla 611): Seleccione el período con Utilidad o Pérdida que obtuvo la empresa, y digite los valores correspondientes en las casillas que se despliegan.

- Período Fiscal (casilla 612, casilla 615, casilla 618, casilla 621, casilla 624)

- Pérdida Períodos Anteriores (casilla 613, casilla 616, casilla 619, casilla 622, casilla 625)

- Utilidad Períodos Anteriores (casilla 614, casilla 617, casilla 620, casilla 622, casilla 623, casilla 626)

Utilidad del Ejercicio (casilla 37): Digite el resultado positivo del ejercicio de una empresa.

Utilidad / Pérdida Acumulada (casilla 38): Resulta de la Utilidad después del impuesto que una empresa no ha distribuido entre los socios.

Para acceder a las pantallas de detalle de ingresos, debe hacer clic en los diferentes conceptos de ingreso a declarar. Estas casillas son botones de ingreso a las pantallas de detalle, desde donde se efectúa el cálculo que será trasladado a la casilla correspondiente.

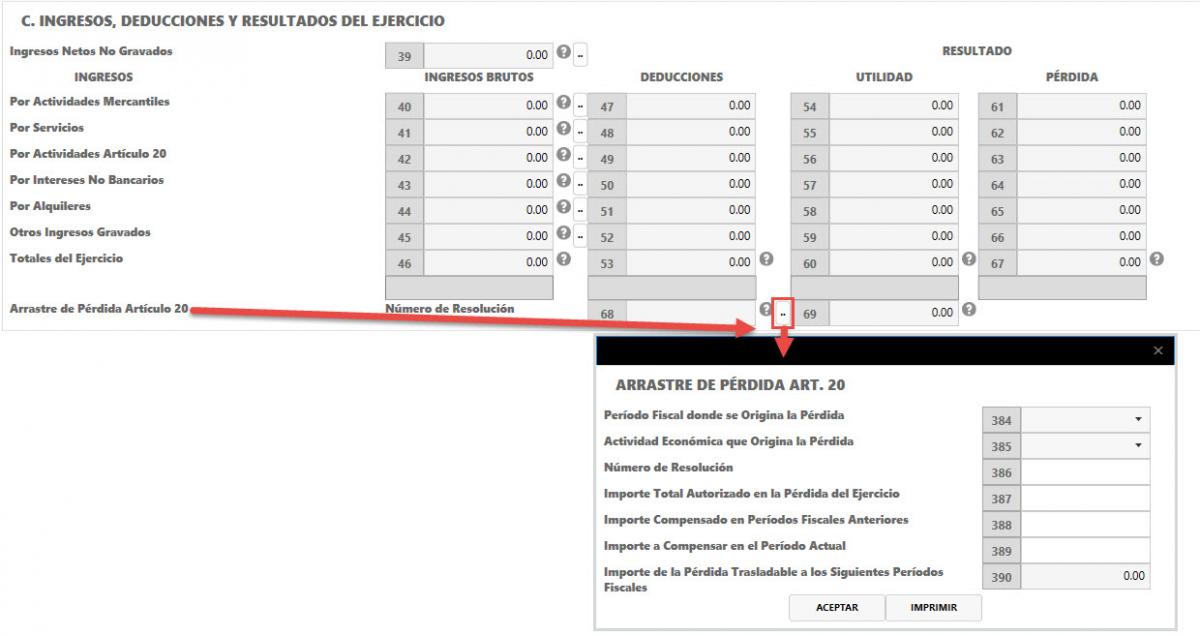

Deberá completar los datos de la casilla 39 a la casilla 69.

Esta sección está dividida en:

Ingresos Netos No Gravados (casilla 39): Digite los Ingresos no gravados que justifiquen erogación y/o aumento de patrimonio, que pagaron el impuesto en su declaración especial.

Haga clic en el botón habilitado en el lado derecho y consigne los valores de la casilla 330 a la casilla 333.

Renta de Fuente Hondureña (casilla 330)

Ingresos por Exoneración o Reducción (casilla 331)

Otros Ingresos que Justifiquen Erogación y/o Aumento Patrimoniales (casilla 332)

Ganancias de Capital (casilla 333)

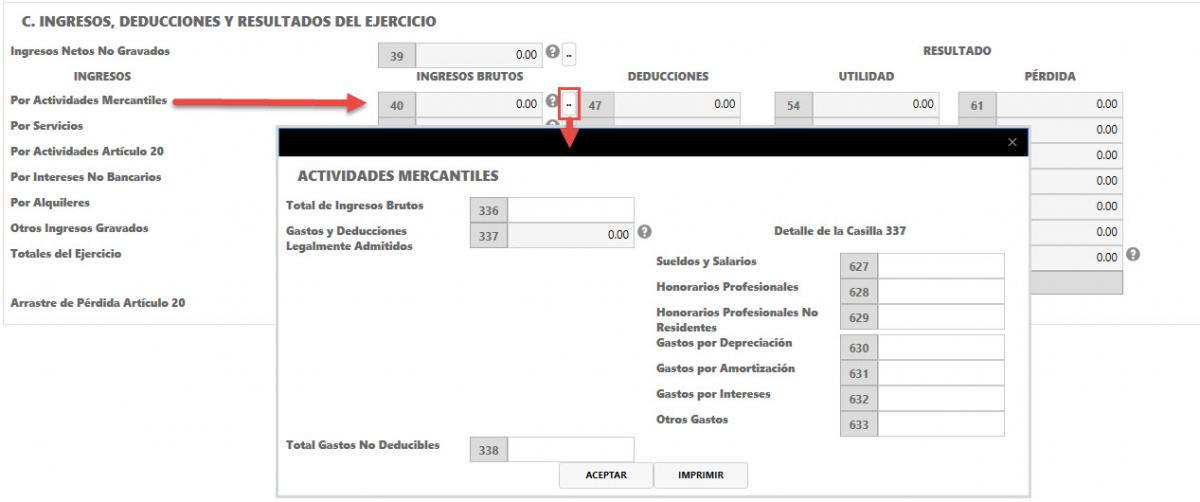

Por Actividades Mercantiles (casillas 40, 47, 54 y 61): El artículo 20 del Código de comercio, enumera cada una de las actividades que la ley considera como mercantiles.

Estos datos son calculados en la ventana interna, que se despliega presionando el botón habilitado en el lado derecho de la casilla 40.

Ingresos Brutos Por Actividades Mercantiles (casilla 40): El sistema traslada el valor de la casilla 336 de la ventana interna a esta casilla, el total de ingresos brutos que durante el año recibe el Obligado Tributario de cualquiera de las fuentes que los producen, sea en forma de dinero en efectivo o de otros bienes o valores de cualquier clase.

Total de Ingresos Brutos (casilla 336): Es el total de ingresos brutos que durante el año recibe el Obligado Tributario de cualquiera de las fuentes que los producen, sea en forma de dinero en efectivo o de otros bienes o valores de cualquier clase.

Gastos y Deducciones Legalmente Admitidos (casilla 337): Según el Artículo 11 de la Ley de Impuesto Sobre la Renta son los gastos ordinarios y necesarios de los períodos contributivos, debidamente comprobados, que hayan sido pagados o incurridos en la producción de la renta.

Dato calculado por el sistema, resulta de la suma de las casillas 627 a la casilla 633, que se detallan a continuación:

- Sueldos y Salarios (casilla 627)

- Honorarios Profesionales (casilla 628)

- Honorarios Profesionales No Residentes (casilla 629)

- Gastos por Depreciación (casilla 630)

- Gastos por Amortización (casilla 631)

- Gastos por Intereses (casilla 632)

- Otros Gastos (casilla 633)

Total Gastos No Deducibles (casilla 338): Son los gastos que no pueden ser tomados en cuenta para la determinación del resultado fiscal o tributario del ejercicio, el cual expresa el importe de la renta o beneficio en el ejercicio por lo que la empresa debe tributar.

Deducciones Por Actividades Mercantiles (casilla 47): El sistema traslada el valor de la casilla 337 de la ventana interna a esta casilla, los gastos de acuerdo a los que apliquen para cada una de las actividades.

Utilidad Por Actividades Mercantiles (casilla 54): Si los Ingresos (casilla 40) es mayor a las Deducciones (casilla 47), la resta de ambos se traslada a esta casilla.

Pérdida Por Actividades Mercantiles (casilla 61): Si las Deducciones (casilla 47) es mayor a los Ingresos (casilla 40), la resta de ambos se traslada a esta casilla.

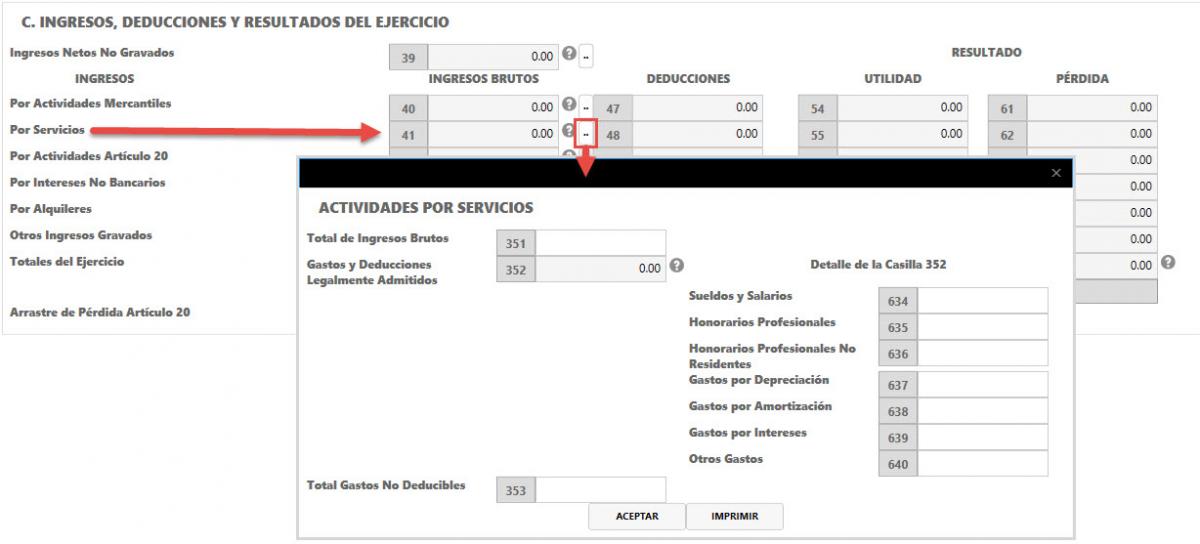

Por Servicios (casillas 41, 48, 55 y 62): Conjunto de actividades que buscan responder a las necesidades de un cliente.

Estos datos son calculados en la ventana interna, que se despliega presionando el botón habilitado en el lado derecho de la casilla 41.

Ingresos Brutos Por Servicios (casilla 41): El sistema traslada el valor de la casilla 351 de la ventana interna a esta casilla, el total de ingresos brutos que durante el año recibe el Obligado Tributario de cualquiera de las fuentes que los producen, sea en forma de dinero en efectivo o de otros bienes o valores de cualquier clase.

Total de Ingresos Brutos (casilla 351): Es el total de ingresos brutos que durante el año recibe el Obligado Tributario de cualquiera de las fuentes que los producen, sea en forma de dinero en efectivo o de otros bienes o valores de cualquier clase.

Gastos y Deducciones Legalmente Admitidos (casilla 352): Según el Artículo 11 de la Ley de Impuesto Sobre la Renta son los gastos ordinarios y necesarios de los períodos contributivos, debidamente comprobados, que hayan sido pagados o incurridos en la producción de la renta.

Este valor es igual a la suma de las casillas 634 a la casilla 640, que se detallan a continuación:

- Sueldos y Salarios (casilla 634)

- Honorarios Profesionales (casilla 635)

- Honorarios Profesionales No Residentes (casilla 636)

- Gastos por Depreciación (casilla 637)

- Gastos por Amortización (casilla 638)

- Gastos por Interés (casilla 639)

- Otros Gastos (casilla 640)

Total Gastos No Deducibles (casilla 353): Son aquellos que no pueden ser tomados en cuenta para la determinación del resultado fiscal o tributario del ejercicio, el cual expresa el importe de la renta o beneficio en el ejercicio por lo que la empresa debe tributar.

Deducciones Por Servicios (casilla 48): El sistema traslada el valor de la casilla 352 de la ventana interna a esta casilla, los gastos de acuerdo a los que apliquen para cada una de las actividades.

Utilidad Por Servicios (casilla 55): Si los Ingresos (casilla 41) es mayor a las Deducciones (casilla 48), la resta de ambos se traslada a esta casilla.

Pérdida Por Servicios (casilla 62): Si las Deducciones (casilla 48) es mayor a los Ingresos (casilla 41), la resta de ambos se traslada a esta casilla.

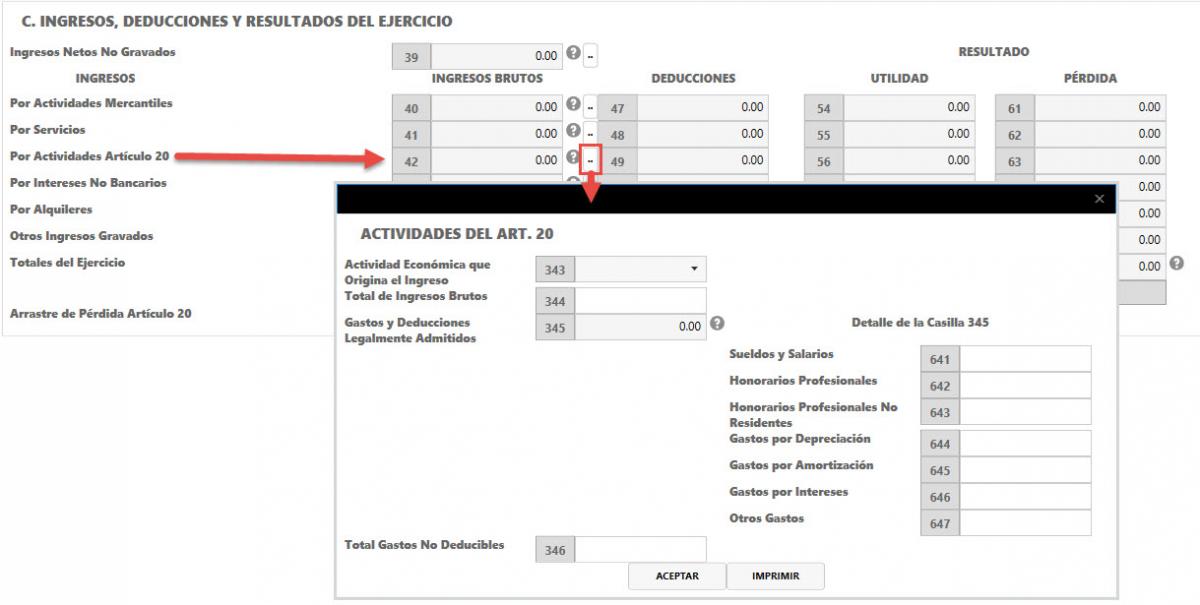

Por Actividades Artículo 20 (casillas 42, 49, 56 y 63): El artículo 20 de la Ley de Impuesto Sobre la Renta enumera las actividades que corresponden a esta casilla tales como Agropecuarias, Agro-Industriales, Manufactureras, Mineras y Turismo.

Ingresos Brutos Por Actividades Artículo 20 (casilla 42): El sistema traslada el valor de la casilla 344 de la ventana interna a esta casilla.

Actividad Económica que Origina el Ingreso (casilla 343): Seleccione del listado la actividad económica a la que pertenece.

Total de Ingresos Brutos (casilla 344): Es el total de ingresos brutos que durante el año recibe el Obligado Tributario de cualquiera de las fuentes que los producen, sea en forma de dinero en efectivo o de otros bienes o valores de cualquier clase.

Gastos y Deducciones Legalmente Admitidos (casilla 345): Según el Artículo 11 de la Ley de Impuesto Sobre la Renta son los gastos ordinarios y necesarios de los períodos contributivos, debidamente comprobados, que hayan sido pagados o incurridos en la producción de la renta.

Dato calculado por el sistema, resulta de la suma de las casillas 641 a la casilla 647, que se detallan a continuación:

- Sueldos y Salarios (casilla 641)

- Honorarios Profesionales (casilla 642)

- Honorarios Profesionales No Residentes (casilla 643)

- Gastos por Depreciación (casilla 644)

- Gastos por Amortización (casilla 645)

- Gastos por Intereses (casilla 646)

- Otros Gastos (casilla 647)

Total Gastos No Deducibles (casilla 346): Son aquellos que no pueden ser tenidos en cuenta para la determinación del resultado fiscal o tributario del ejercicio, el cual expresa el importe de la renta o beneficio en el ejercicio por lo que la empresa debe tributar.

Deducciones Por Actividades Artículo 20 (casilla 49): El sistema traslada el valor de la casilla 345 de la ventana interna a esta casilla.

Utilidad Por Actividades Artículo 20 (casilla 56): Si los Ingresos (casilla 42) es mayor a las Deducciones (casilla 49), la resta de ambos se traslada a esta casilla.

Pérdida Por Actividades Artículo 20 (casilla 63): Si las Deducciones (casilla 49) es mayor a los Ingresos (casilla 42), la resta de ambos se traslada a esta casilla.

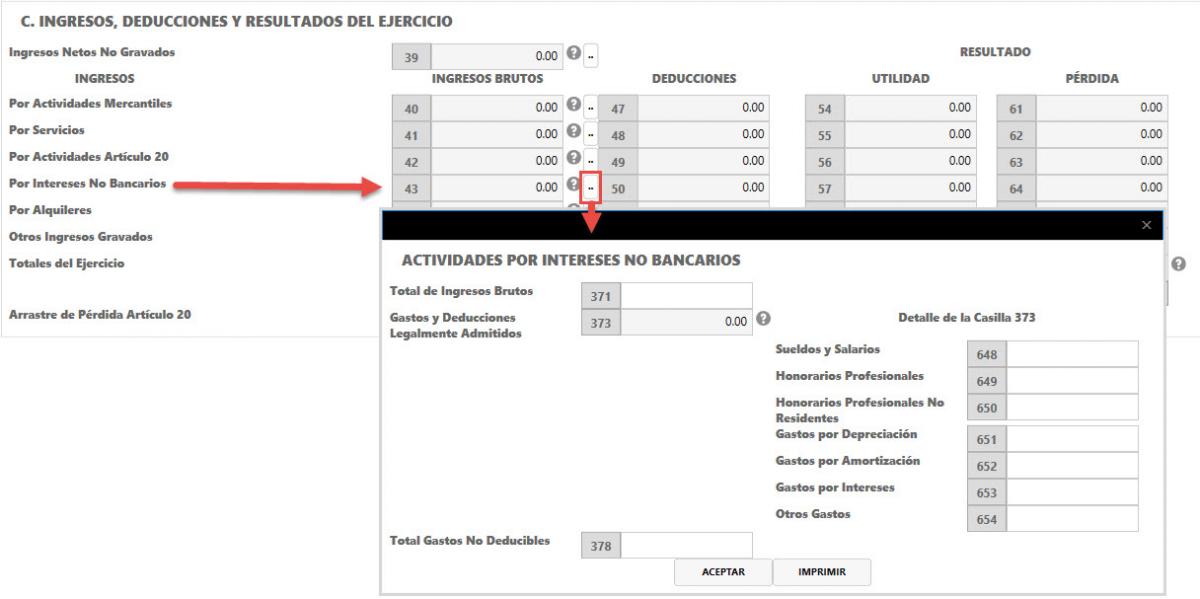

Por Intereses No Bancarios (casillas 43, 50, 57 y 64):

Ingresos Brutos Por Intereses No Bancarios (casilla 43): El sistema traslada el valor de la casilla 371 de la ventana interna a esta casilla, el valor obtenido por préstamos, en concepto de intereses.

Total de Ingresos Brutos (casilla 371): Es el total de ingresos brutos que durante el año recibe el Obligado Tributario de cualquiera de las fuentes que los producen, sea en forma de dinero en efectivo o de otros bienes o valores de cualquier clase.

Gastos y Deducciones Legalmente Admitidos (casilla 373): Según el Artículo 11 de la Ley de Impuesto Sobre la Renta son los gastos ordinarios y necesarios de los períodos contributivos, debidamente comprobados, que hayan sido pagados o incurridos en la producción de la renta.

Dato calculado por el sistema, resulta de la suma de las casillas 648 a la casilla 654, que se detallan a continuación:

- Sueldos y Salarios (casilla 648)

- Honorarios Profesionales (casilla 649)

- Honorarios Profesionales No Residentes (casilla 650)

- Gastos por Depreciación (casilla 651)

- Gastos por Amortización (casilla 652)

- Gastos por Intereses (casilla 653)

- Otros Gastos (casilla 654)

Total Gastos No Deducibles (casilla 378): Son aquellos que no pueden ser tomados en cuenta para la determinación del resultado fiscal o tributario del ejercicio, el cual expresa el importe de la renta o beneficio en el ejercicio por lo que la empresa debe tributar.

Deducciones Por Intereses No Bancarios (casilla 50): El sistema traslada el valor de la casilla 373 de la ventana interna a esta casilla, los gastos de acuerdo a los que apliquen para cada una de las actividades.

Utilidad Por Intereses No Bancarios (casilla 57): Si los Ingresos (casilla 43) es mayor a las Deducciones (casilla 50), la resta de ambos se traslada a esta casilla.

Pérdida Por Intereses No Bancarios (casilla 64): Si las Deducciones (casilla 50) es mayor a los Ingresos (casilla 43), la resta de ambos se traslada a esta casilla.

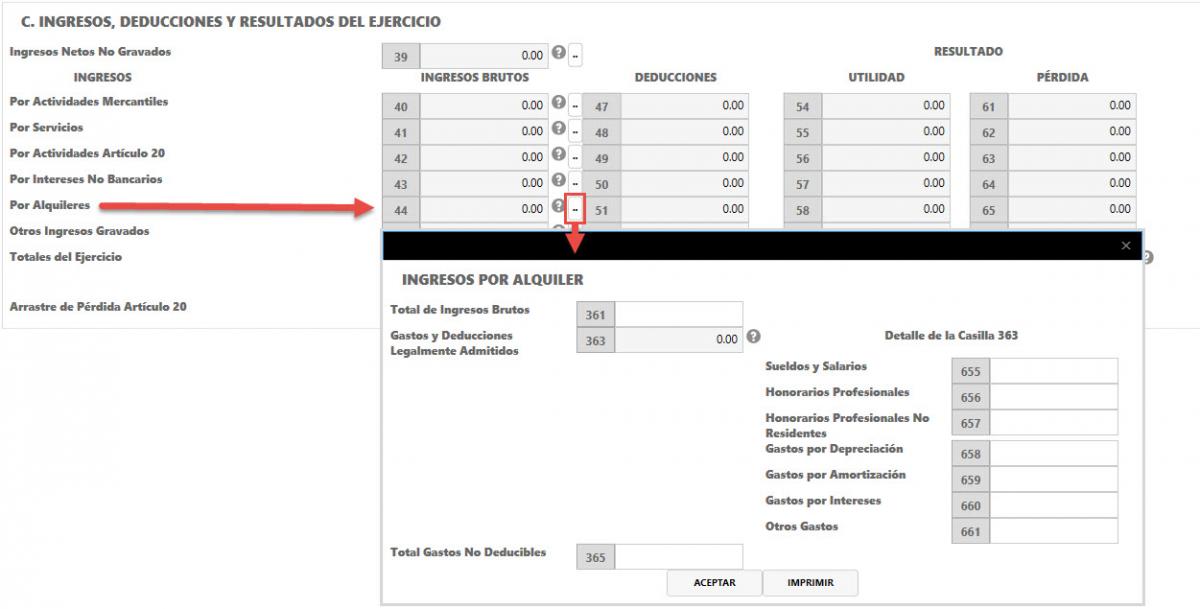

Por Alquileres (casillas 44, 51, 58 y 65): Son los ingresos que durante el año recibe el Obligado Tributario por concepto de alquileres.

Ingresos Brutos Por Alquileres (casilla 44): El sistema traslada el valor de la casilla 361 de la ventana interna a esta casilla, el total de ingresos que durante el año recibe el Obligado Tributario por concepto de alquileres.

Total de Ingresos Brutos (casilla 361): Es el total de ingresos brutos que durante el año recibe el Obligado Tributario de cualquiera de las fuentes que los producen, sea en forma de dinero en efectivo o de otros bienes o valores de cualquier clase.

Gastos y Deducciones Legalmente Admitidos (casilla 363): Según el Artículo 11 de la Ley de Impuesto Sobre la Renta son los gastos ordinarios y necesarios de los períodos contributivos, debidamente comprobados, que hayan sido pagados o incurridos en la producción de la renta.

Dato calculado por el sistema, resulta de la suma de las casillas 655 a la casilla 661, que se detallan a continuación:

- Sueldos y Salarios (casilla 655)

- Honorarios Profesionales (casilla 656)

- Honorarios Profesionales No Residentes (casilla 657)

- Gastos por Depreciación (casilla 658)

- Gastos por Amortización (casilla 659)

- Gastos por Intereses (casilla 660)

- Otros Gastos (casilla 661)

Total Gastos No Deducibles (casilla 365): Son aquellos que no pueden ser tomados en cuenta para la determinación del resultado fiscal o tributario del ejercicio, el cual expresa el importe de la renta o beneficio en el ejercicio por lo que la empresa debe tributar.

Deducciones Por Alquileres (casilla 51): El sistema traslada el valor de la casilla 363 de la ventana interna a esta casilla, los gastos de acuerdo a los que apliquen para cada una de las actividades.

Utilidad Por Alquileres (casilla 58): Si los Ingresos (casilla 44) es mayor a las Deducciones (casilla 51), la resta de ambos se traslada a esta casilla.

Perdida Por Alquileres (casilla 65): Si las Deducciones (casilla 51) es mayor a los Ingresos (casilla 44), la resta de ambos se traslada a esta casilla.

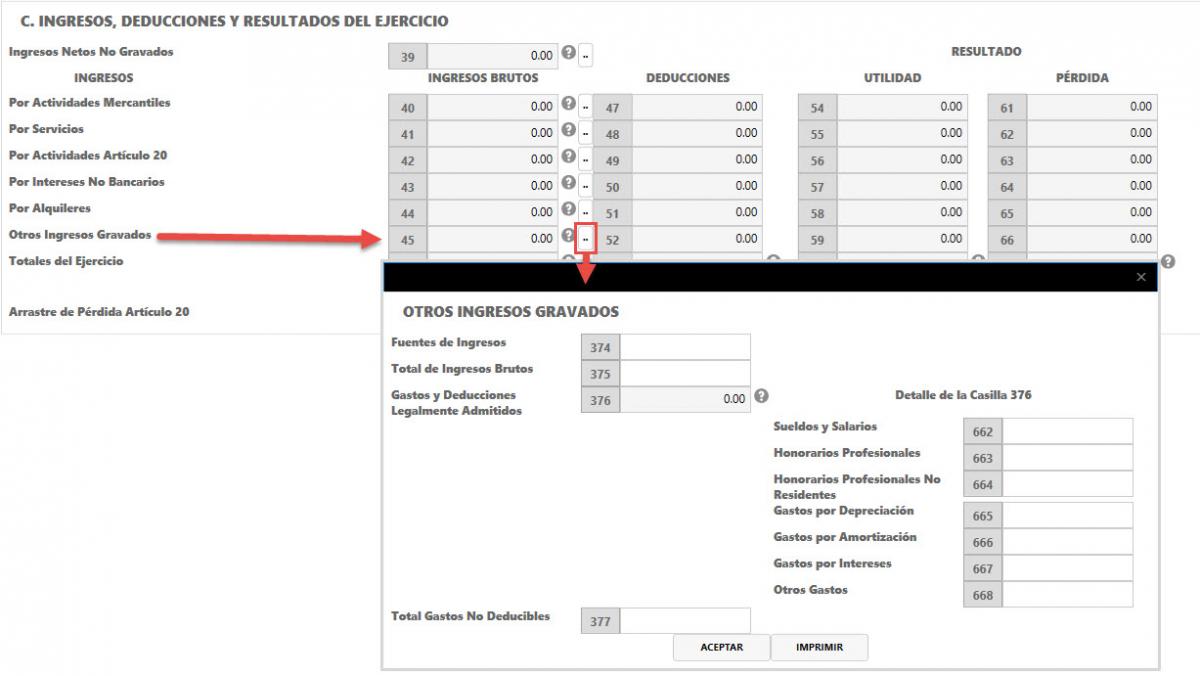

Otros Ingresos Gravados (casillas 45, 52, 59 y 66): Son los ingresos que durante el año recibe el Obligado Tributario de cualquiera de las fuentes que los producen, sea en forma de dinero en efectivo o de otros bienes o valores de cualquier clase, por cada actividad.

Ingresos Brutos Por Otros Ingresos Gravados (casilla 45): El sistema traslada el valor de la casilla 375 de la ventana interna a esta casilla, el total de ingresos que durante el año recibe el Obligado Tributario de cualquiera de las fuentes que los producen.

Fuentes de Ingresos (casilla 374): Digite la Actividad que origina la fuente de ingresos.

Total de Ingresos Brutos (casilla 375): Es el total de ingresos brutos que durante el año recibe el Obligado Tributario de cualquiera de las fuentes que los producen, sea en forma de dinero en efectivo o de otros bienes o valores de cualquier clase.

Gastos y Deducciones Legalmente Admitidos (casilla 376): Según el Artículo 11 de la Ley de Impuesto Sobre la Renta son los gastos ordinarios y necesarios de los períodos contributivos, debidamente comprobados, que hayan sido pagados o incurridos en la producción de la renta.

Dato calculado por el sistema, resulta de la suma de las casillas 662 a la casilla 668 que se detallan a continuación:

- Sueldos y Salarios (casilla 662)

- Honorarios Profesionales (casilla 663)

- Honorarios Profesionales No Residentes (casilla 664)

- Gastos por Depreciación (casilla 665)

- Gastos por Amortización (casilla 666)

- Gastos por Intereses (casilla 667)

- Otros Gastos (casilla 668)

Total Gastos No Deducibles (casilla 377): Son aquellos que no pueden ser tomados en cuenta para la determinación del resultado fiscal o tributario del ejercicio, el cual expresa el importe de la renta o beneficio en el ejercicio por lo que la empresa debe tributar.

Deducciones Por Otros Ingresos Gravados (casilla 52): El sistema traslada el valor de la casilla 376 de la ventana interna a esta casilla, los gastos de acuerdo a los que apliquen para cada una de las actividades.

Utilidad Por Otros Ingresos Gravados (casilla 59): Si los Ingresos (casilla 45) es mayor a las Deducciones (casilla 52), la resta de ambos se traslada a esta casilla.

Perdida Por Otros Ingresos Gravados (casilla 66): Si las Deducciones (casilla 52) es mayor a los Ingresos (casilla 45), la resta de ambos se traslada a esta casilla.

Totales del Ejercicio Ingresos Brutos (casilla 46): Refleja la Suma Total de las casillas 40, 41, 42, 43, 44 y 45.

Totales del Ejercicio Deducciones (casilla 53): Refleja la Suma Total de las casillas 47, 48, 49, 50, 51 y 52.

Totales del Ejercicio Utilidad (casilla 60): Refleja la Suma Total de las casillas 54, 55, 56, 57, 58 y 59.

Totales del Ejercicio Pérdida (casilla 67): Refleja la Suma Total de las casillas 61, 62, 63, 64, 65 y 66.

Arrastre de Pérdida Artículo 20 (casillas 68 y 69): En esta casilla refleja el arrastre de Pérdida de períodos anteriores.

Período Fiscal donde se Origina la Pérdida (casilla 384): Seleccione de la lista desplegable el período o año en que origino la pérdida por actividades del artículo 20.

Actividad Económica que Origina la Pérdida (casilla 385): Seleccione de la lista desplegable la actividad que origino la pérdida.

Para el caso de Obligados Tributarios que desarrollen actividades diversas, el arrastre y compensación de la pérdida solo se hará contra las utilidades de la misma actividad que la originó. (Art. 20 de la Ley de Impuesto Sobre la Renta).

Número de Resolución (casilla 386): Debe digitar el número de la resolución emitida por el SAR en la cual autoriza el arrastre de la pérdida de un período anterior.

Importe Total Autorizado en la Pérdida del Ejercicio (casilla 387): Digite el monto con la Información Contable del Período Fiscal de la Declaración.

Importe Compensado en Períodos Fiscales Anteriores (casilla 388): Digite el monto con la Información Contable del Período Fiscal de la Declaración.

Importe a Compensar en el Período Actual (casilla 389): Digite el Importe de la Pérdida Computable para el Período Actual, el cual no puede ser mayor al 50% de la casilla 56.

Importe de la Pérdida Trasladable a los Siguientes Períodos Fiscales (casilla 390): Refleja la resta de las casillas 387 menos la 388 y 389.

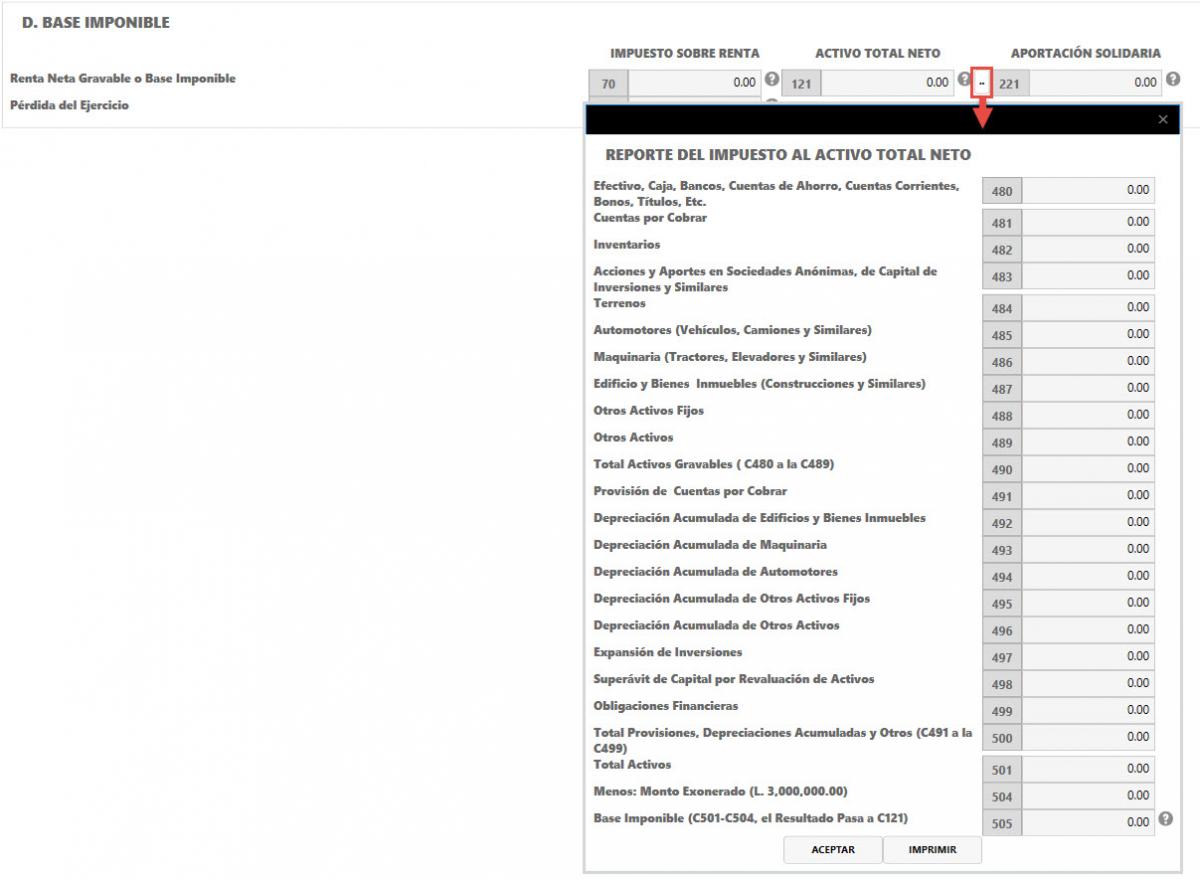

Renta Neta Gravable o Base Imponible de Impuesto Sobre Renta (casilla 70): Es el resultado positivo de restar el valor de la casilla 60 menos casilla 67 mas casilla 69.

Renta Neta Gravable o Base Imponible de Activo Total Neto (casilla 121): El resultado será calculado automáticamente por el sistema, que consiste en restar el valor total de los Activos de la empresa menos las Depreciaciones Acumuladas, Expansión de Inversiones, Superávit de Capital por Revaluación de Activos y Obligaciones Financieras, siempre y cuando el resultado sea mayor de L. 3,000,000.00.

Renta Neta Gravable o Base Imponible de Aportación Solidaria (casilla 221): El resultado es calculado automáticamente por el sistema, se aplicará sobre el exceso de la Renta Neta Gravable superior a L. 1,000,000.00.

Pérdida del Ejercicio (casilla 71): Es el resultado negativo de restar el valor de la casilla 60 menos casilla 67 mas casilla 69.

Impuesto Según Tarifa de Impuesto Sobre la Renta (casilla 72): Dato calculado por el sistema, en base a datos ingresados en las distintas ventanas que conforman la aplicación y de acuerdo a lo establecido en el Artículo 22, inciso a) de la Ley del Impuesto Sobre la Renta, el cual establece que es el 25% sobre la Renta Neta Gravable.

Impuesto Según Tarifa de Activo Total Neto (casilla 122): Dato calculado por el sistema, en base a datos ingresados en las distintas ventanas que conforman la aplicación y de acuerdo a lo establecido en el Artículo 7, capítulo II de la Ley de Equidad Tributaria, mismo que es el 1% sobre el valor del Activo Total Neto determinado.

Impuesto Según Tarifa de Aportación Solidaria (casilla 222): Dato calculado por el sistema, en base a los datos ingresados en las distintas ventanas que conforman la aplicación y de acuerdo a lo establecido en el Artículo 22 de la Ley de Equidad Tributaria, contenida en el Decreto No. 51-2003, reformado en el Capitulo 5 de la Ley de Ordenamiento de las Finanzas Públicas, Control de las Exoneraciones y Medidas Antievasión, contenida en el Decreto No. 278-2013.

Las personas jurídicas, excepto las incluidas en los Régimenes Especiales de Exportación y Turismo sin perjuicio de lo establecido en el Artículo 22 de la Ley del Impuesto Sobre la Renta, pagarán una Aportación Solidaria del Cinco Por Ciento (5%) que se aplicará sobre el exceso de la renta neta gravable superior a Un Millón de Lempiras (L1,000,000.00), a partir del período fiscal 2014 en adelante.

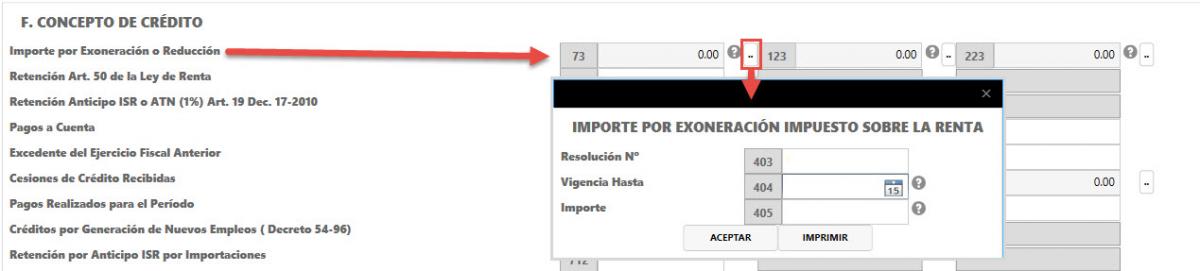

Importe por Exoneración o Reducción Impuesto Sobre la Renta (casilla73): Debe digitar la casilla, sólo si el Obligado Tributario se encuentra acogido a un régimen especial o es beneficiario de exoneración (Otros Exonerados).

Resolución Nº (casilla 403): Digite el Número de la Resolución.

Vigencia Hasta (casilla 404): Digite la fecha hasta cuando puede hacer uso de la Resolución.

Importe (casilla 405): Digite el monto Exonerado.

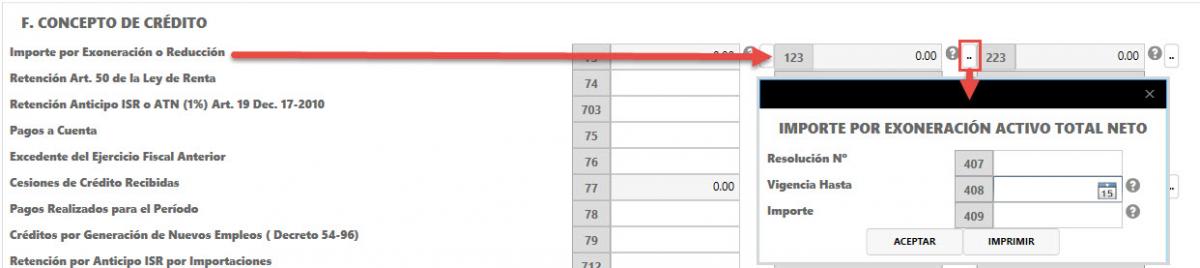

Importe por Exoneración o Reducción Activo Total Neto (casilla 123): Estas casillas podrán ser llenadas sólo si el Obligado Tributario se encuentra acogido a un régimen especial o es beneficiario de exoneración (Otros Exonerados).

Resolución Nº (casilla 407): Digite el Número de la Resolución.

Vigencia Hasta (casilla 408): Digite la fecha hasta cuando puede hacer uso de la Resolución.

Importe (casilla 409): Digite el monto Exonerado.

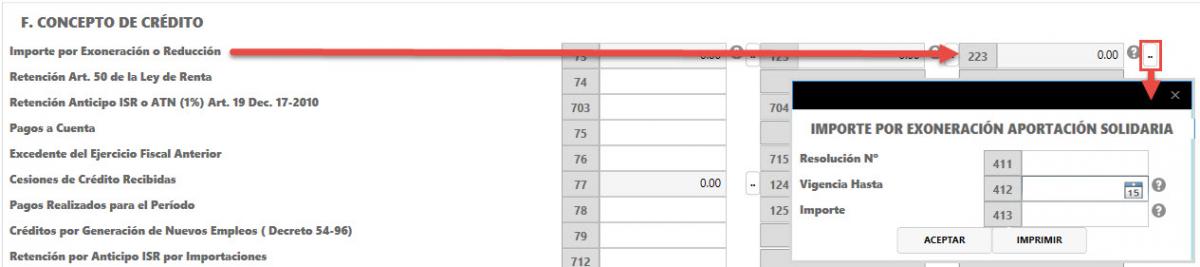

Importe por Exoneración o Reducción Aportación Solidaria (casilla 223): Estas casillas podrán ser llenadas sólo si el Obligado Tributario se encuentra acogido a un régimen especial o es beneficiario de exoneración (Otros Exonerados).

Resolución Nº (casilla 411): Digite el Número de la Resolución.

Vigencia Hasta (casilla 412): Digite la fecha hasta cuando puede hacer uso de la Resolución.

Importe (casilla 413): Digite el monto Exonerado.

Retención Art. 50 de la Ley de Renta (casilla 74): Digite el valor retenido.

Retención Anticipo ISR o ATN (1%) Art. 19 Dec. 17-2010 Impuesto Sobre la Renta (casilla 703): Digite el valor retenido por el Proveedor en concepto de Anticipo del Impuesto Sobre la Renta.

Retención Anticipo ISR o ATN (1%) Art. 19 Dec. 17-2010 Activo Total Neto (casilla 704): Digite el valor retenido por el Proveedor en concepto de Activo Total Neto.

Pagos a Cuenta Impuesto Sobre la Renta (casilla 75): Digite el valor de las cuotas trimestrales pagadas anticipadamente durante el ejercicio que se declara, en concepto del Impuesto Sobre Rentas.

Pagos a Cuenta Aportación Solidaria (casilla 224): Digite el valor de las cuotas trimestrales pagadas anticipadamente durante el ejercicio que se declara, en concepto de Aportación Solidaria.

Excedente del Ejercicio Fiscal Anterior Impuesto Sobre la Renta (casilla 76): Digite el valor del excedente del ejercicio fiscal anterior no utilizado.

Excedente del Ejercicio Fiscal Anterior Activo Total Neto (casilla 715): Digite el valor del excedente del ejercicio fiscal anterior no utilizado.

Excedente del Ejercicio Fiscal Anterior Aportación Solidaria (casilla 225): Digite el valor del excedente del ejercicio fiscal anterior no utilizado.

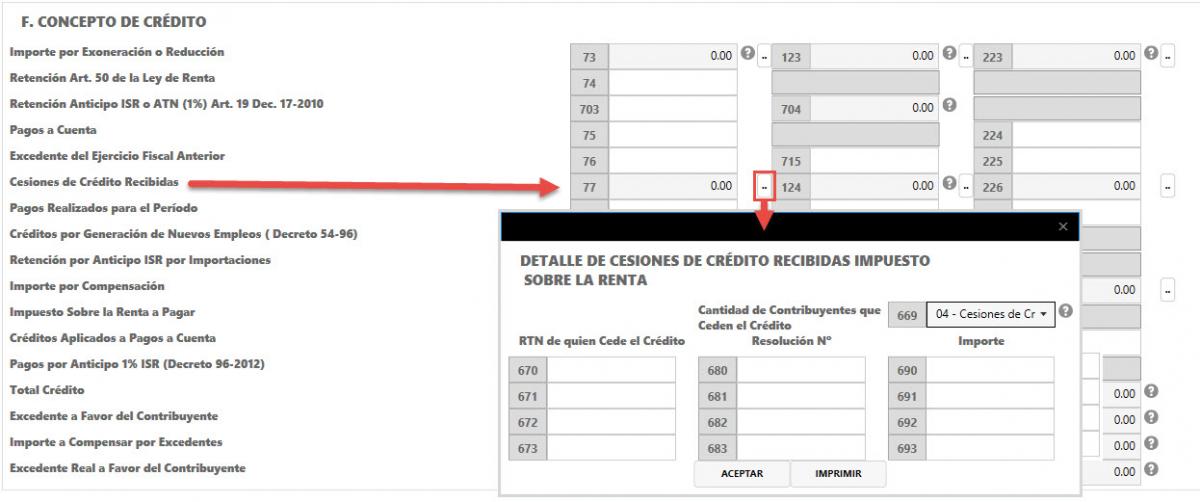

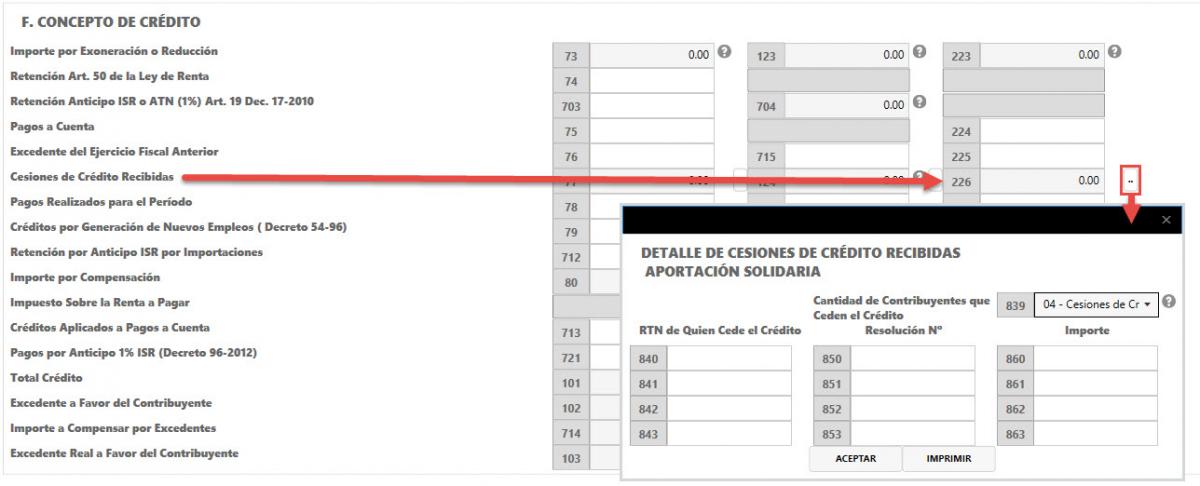

Cesiones de Crédito Recibidas Impuesto Sobre la Renta (casilla 77): Dato calculado de la suma total de las casillas internas que se despliegan, presionando el botón habilitado en el lado derecho de esta casilla.

Cantidad de Contribuyentes que Ceden el Crédito (casilla 669): Seleccione el número de Contribuyentes que conceden el crédito.

RTN de Quien Cede el Crédito (casillas 670 a la 679): Digite el Registro Tributario Nacional de los Contribuyentes que le ceden el crédito.

Resolución N° (casillas 680 a la 689): Digite el número de Resolución con el cual la Administración autorizo la cesión de crédito.

Importe (casillas 690 a la 699): Digite el valor cedido por el Contribuyente.

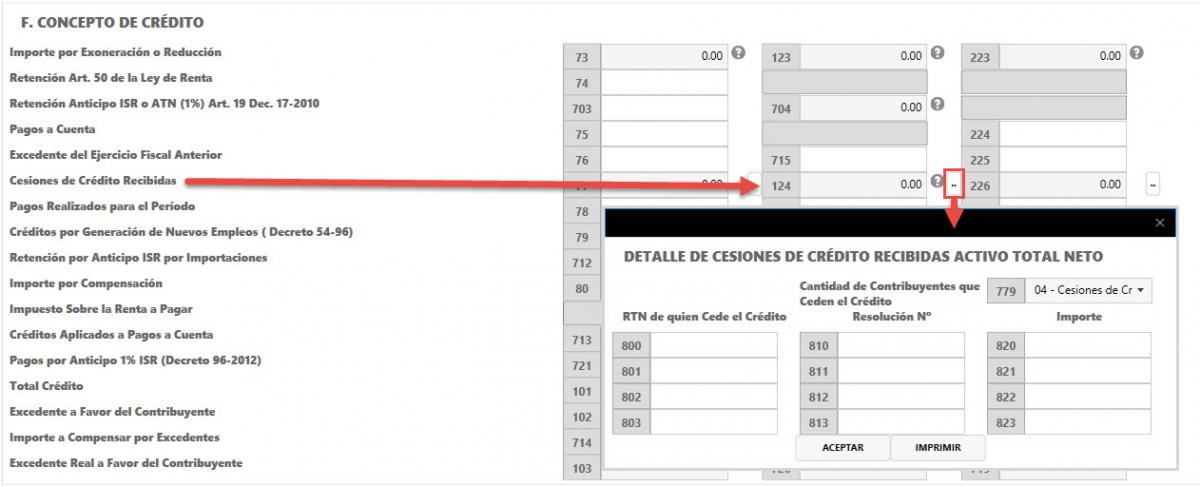

Cesiones de Crédito Recibidas Activo Total Neto (casilla 124): Dato calculado de la suma total de las casillas internas que se despliegan, presionando el botón habilitado en el lado derecho de esta casilla.

Cantidad de Contribuyentes que Ceden el Crédito (casilla 779): Seleccione el número de Contribuyentes que conceden el crédito.

RTN de Quien Cede el Crédito (casillas 800 a la 809): Digite el Registro Tributario Nacional de los Contribuyentes que le ceden el crédito.

Resolución N° (casillas 810 a la 819): Digite el número de Resolución con el cual la Administración autorizo la cesión de crédito.

Importe (casillas 820 a la 629): Digite el valor cedido por el Contribuyente.

Cesiones de Crédito Recibidas Aportación Solidaria (casilla 226): Dato calculado de la suma total de las casillas internas que se despliegan, presionando el botón habilitado en el lado derecho de esta casilla.

Cantidad de Contribuyentes que Ceden el Crédito (casilla 839): Seleccione el número de Contribuyentes que conceden el crédito.

RTN de Quien Cede el Crédito (casillas 840 a la 849): Digite el Registro Tributario Nacional de los Contribuyentes que le ceden el crédito.

Resolución N° (casillas 850 a la 859): Digite el número de Resolución con el cual la Administración autorizo la cesión de crédito.

Importe (casillas 860 a la 869): Digite el valor cedido por el Contribuyente.

Pagos Realizados para el Período Impuesto Sobre la Renta (casilla 78): Digite el valor pagado en Recibo Oficial de Pago.

Pagos Realizados para el Período Activo Total Neto (casilla 125): Digite el valor pagado en Recibo Oficial de Pago.

Pagos Realizados para el Período Aportación Solidaria (casilla 227): Digite el valor pagado en Recibo Oficial de Pago.

Créditos por Generación de Nuevos Empleos (Decreto 54-96) (casilla 79): Indique el valor originado por concepto de crédito por la generación de nuevos empleos, de acuerdo al artículo 2 de la ley de equidad tributaria e incentivos al empleo.

-

Las personas naturales o jurídicas que generen o creen cinco (5) o mas nuevos empleos permanentes, en relación al número de empleados existentes durante el año anterior, tendrán derecho a aplicar un crédito fiscal equivalente a un 10% del salario mínimo vigente anual sobre el total de los nuevos empleos generados, contra el pago del Impuesto Sobre la Renta correspondiente al año impositivo de que se trate.

-

En caso de que los nuevos trabajadores sean discapacitados, el crédito fiscal será del 25%.

Retención por Anticipo ISR por Importaciones (casilla 712): Digite el valor del Impuesto Sobre la Renta Retenido en las Operaciones de Importaciones, realizadas por las Aduanas a Nivel Nacional, como anticipo de dicho impuesto.

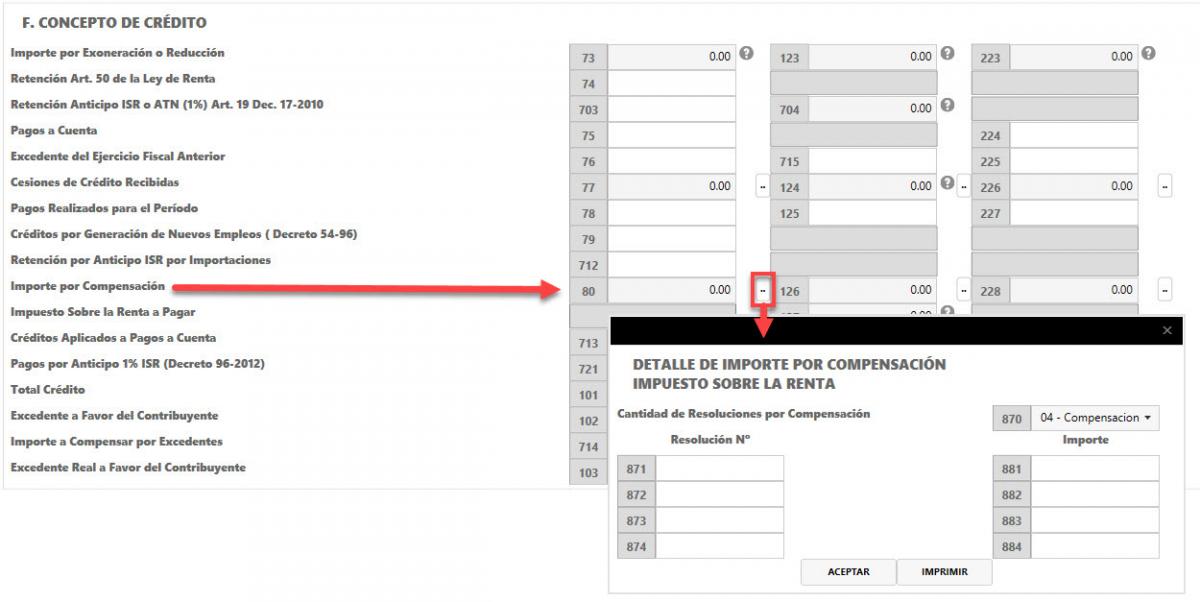

Importe por Compensación Impuesto Sobre la Renta (casilla 80): Indique el valor cedido por el Contribuyente en el detalle de Importe por Compensación Impuesto sobre la Renta.

Cantidad de Resoluciones por Compensación (casilla 870): Seleccione la cantidad de Resoluciones.

Resolución N° (casilla 871 a la 880): Digite el número de Resolución.

Importe (casilla 881 a la 890): Digite el valor de la compensación de crédito.

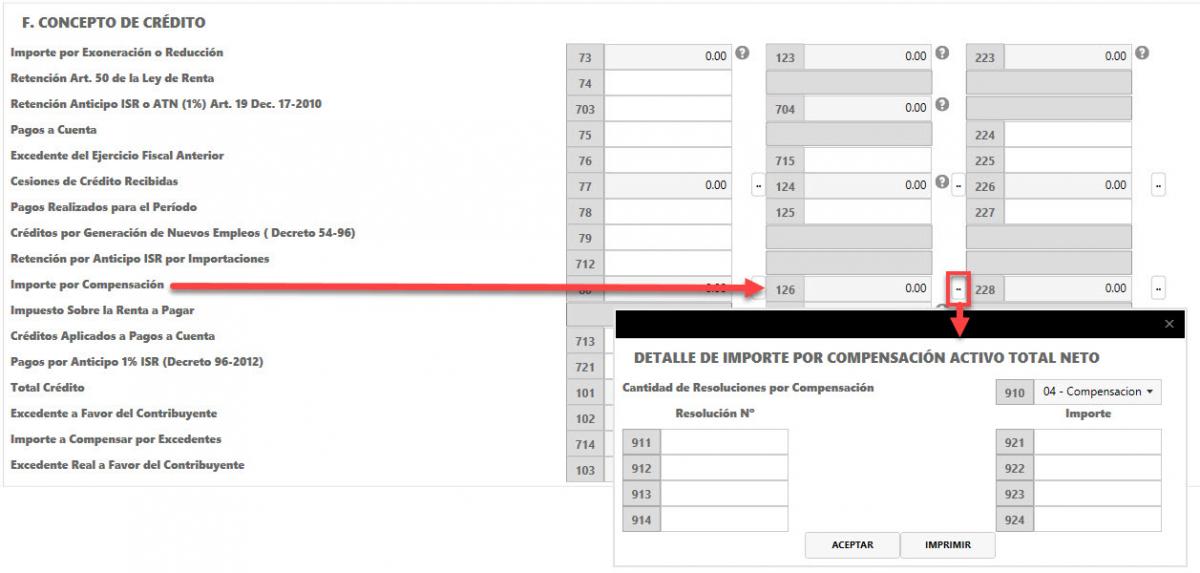

Importe por Compensación Activo Total Neto (casilla 126): Indique el valor cedido por el Contribuyente en el detalle de Importe por Compensación del Activo Total Neto.

Cantidad de Resoluciones por Compensación (casilla 910): Seleccione la cantidad de Resoluciones.

Resolución N° (casilla 911 a la 920): Digite el número de Resolución.

Importe (casilla 921 a la 930): Digite el valor de la compensación de crédito.

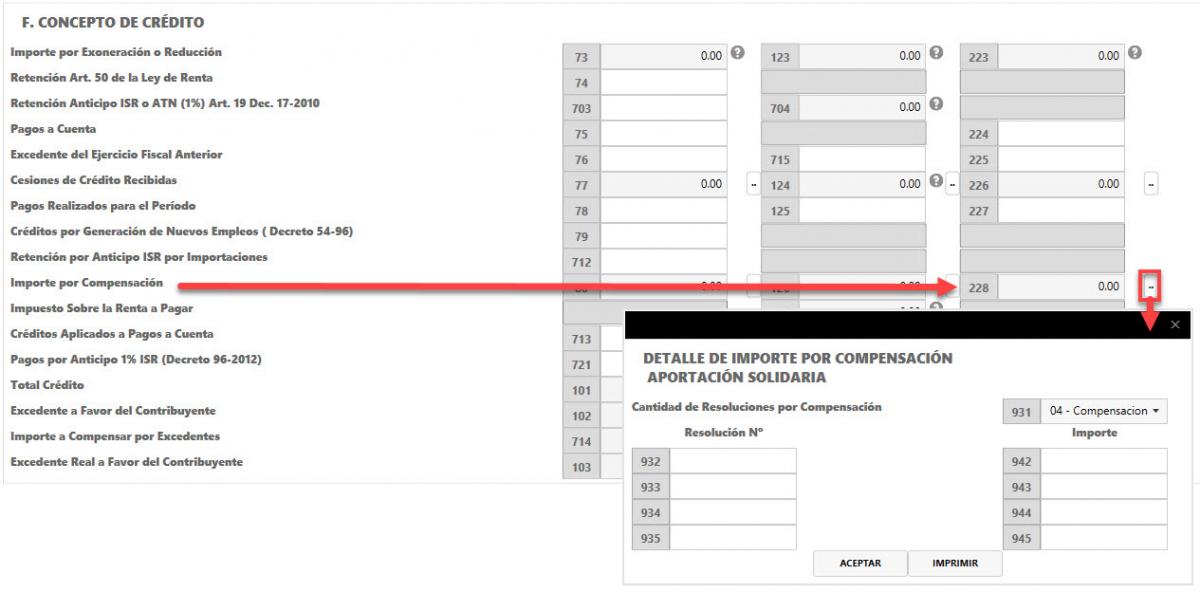

Importe por Compensación Aportación Solidaria (casilla 228): Indique el valor cedido por el Contribuyente en el detalle de Importe por compensación de la Aportación Solidaria.

Cantidad de Resoluciones por Compensación (casilla 931): Seleccione la cantidad de Resoluciones.

Resolución N° (casilla 932 a la 941): Digite el número de Resolución

Importe (casilla 942 a la 951): Digite el valor de la compensación de crédito.

Impuesto Sobre la Renta a Pagar (casilla 127): Valor calculado automáticamente por el sistema y es aplicable como crédito solo para el Impuesto al Activo Neto.

Créditos Aplicados a Pagos a Cuenta Impuesto Sobre la Renta (casilla 713): Crédito originado por el Excedente del Período Fiscal Anterior, el cual fue aplicado a los Pagos a Cuenta del siguiente Período, cuyo monto deberá consignarse en esta Línea de Créditos.

Créditos Aplicados a Pagos a Cuenta Aportación Solidaria (casilla 718): Crédito originado por el Excedente del Período Fiscal Anterior, el cual fue aplicado a los Pagos a Cuenta del siguiente Período, cuyo monto deberá consignarse en esta Línea de Créditos.

Pagos por Anticipo 1% ISR (Decreto 96-2012) (casilla 721): Consigne el total de los pagos del anticipo del uno por ciento (1%) en concepto del ISR, conforme la Ley de Medidas Activación en el Impuesto Sobre la Renta, Decreto No. 96-2012.

Total Crédito Impuesto Sobre la Renta (casilla 101): El campo “Total Créditos”, será calculado automáticamente por el sistema, a medida que son ingresados los datos de las casillas en la columna de Impuesto Sobre la Renta.

Total Crédito Activo Total Neto (casilla 129): El campo “Total Créditos”, será calculado automáticamente por el sistema, a medida que son ingresados los datos de las casillas en la columna Activo Total Neto.

Total Crédito Aportación Solidaria (casilla 230): El campo “Total Créditos”, será calculado automáticamente por el sistema, a medida que son ingresados los datos de las casillas de la columna Aportación Solidaria.

Excedente a Favor del Contribuyente Impuesto Sobre la Renta (casilla 102): Este campo será calculado automáticamente por el sistema, es el resultado de restar las casillas del Impuesto Según Tarifa menos los Créditos, siempre que de un valor negativo.

Excedente a Favor del Contribuyente Activo Total Neto (casilla 716): Campo calculado automáticamente por el sistema, es el resultado de restar las casillas del Impuesto Según Tarifa menos los Créditos, siempre que de un valor negativo.

Excedente a Favor del Contribuyente Aportación Solidaria (casilla 231): Campo calculado automáticamente por el sistema, es el resultado de restar las casillas del Impuesto Según Tarifa menos los Créditos, siempre que de un valor negativo.

Importe a Compensar por Excedentes Impuesto Sobre la Renta (casilla 714): Campo calculado automáticamente por el sistema, el cual se compensará el Impuesto a Pagar con el Excedente a Favor generado en las casillas 102, 716 y 231 en la forma siguiente:

Si el excedente se genera en el Impuesto Sobre la Renta se compensa primero el Impuesto a Pagar del Activo Total Neto, sino se agota el excedente y la Aportación Solidaria causa Impuesto a Pagar se aplicara la diferencia.

Importe a Compensar por Excedentes Activo Total Neto (casilla 717): Campo calculado automáticamente por el sistema, el cual se compensará el Impuesto a Pagar con el Excedente a Favor generado en las Casillas 102, 716 y 231 en la forma siguiente:

Si el excedente se genera en el Activo Total Neto se compensa primero el Impuesto a Pagar del Impuesto Sobre la Renta, sino se agota el excedente y la Aportación Solidaria causa Impuesto a Pagar se aplicara la diferencia.

Importe a Compensar por Excedentes Aportación Solidaria (casilla 232): Campo calculado automáticamente por el sistema, el cual se compensará el Impuesto a Pagar con el Excedente a Favor generado en las Casillas 102, 716 y 231 en la forma siguiente:

Si el excedente se genera en el Aportación Solidaria se compensa primero el Impuesto a Pagar del Impuesto Sobre la Renta, sino se agota el excedente y el Activo Total Neto causa Impuesto a Pagar se aplicara la diferencia.

Excedente Real a Favor del Contribuyente Impuesto Sobre la Renta (casilla 103): Campo calculado automáticamente por el sistema, restando el Excedente a Favor del Contribuyente menos el Importe Compensado en la forma siguiente:

-

Si el Excedente a Favor del Contribuyente se generó en el Impuesto Sobre la Renta (casilla 102), el resultado de esta casilla es la diferencia de compensar primero el Impuesto a Pagar del Impuesto Activo Total Neto (casilla 717) y del Impuesto a Pagar de la Aportación Solidaria (casilla 232).

-

Si el Excedente a Favor del Contribuyente se generó en el Impuesto Sobre la Renta (casilla 102) y no hay impuesto a pagar en los Impuestos Activo Total Neto y Aportación Solidaria, el resultado de esta casilla será igual a la (casilla 102).

Excedente Real a Favor del Contribuyente Activo Total Neto (casilla 720): Campo calculado automáticamente por el sistema, restando el Excedente a Favor del Contribuyente menos el Importe Compensado en la forma siguiente:

-

Si el Excedente a Favor del Contribuyente se generó en el Activo Total Neto (casilla 716), el resultado de esta casilla es la diferencia de compensar primero el Impuesto a Pagar del Impuesto Sobre la Renta (casilla 714) y del Impuesto a Pagar de la Aportación Solidaria (casilla 232).

-

Si el Excedente a Favor del Contribuyente se generó en el Activo Total Neto (casilla 716), y no hay impuesto a pagar en los Impuestos Sobre la Renta y Aportación Solidaria, el resultado de esta casilla será igual a la (casilla 716).

Excedente Real a Favor del Contribuyente Aportación Solidaria (casilla 719): Campo calculado automáticamente por el sistema, restando el Excedente a Favor del Contribuyente menos el Importe Compensado en la forma siguiente:

-

Si el Excedente a Favor del Contribuyente se generó en el Impuesto de la Aportación Solidaria (casilla 231), el resultado de esta casilla es la diferencia de compensar primero el Impuesto a Pagar del Impuesto Sobre la Renta (casilla 714) y del Impuesto a Pagar del Activo Total Neto (casilla 717).

-

Si el Excedente a Favor del Contribuyente se generó en la Aportación Solidaria (casilla 231) y no hay impuesto a pagar en los Impuestos Sobre la Renta y Activo Total Neto, el resultado de esta casilla será igual a la (casilla 231).

Impuesto a Pagar (casillas 104, 130 y 233): Campo calculado automáticamente por el sistema, resultado de restar el Impuesto Según Tarifa menos Total de Créditos y el Importe Compensado.

Multa (casillas 105, 131 y 234): Solo si presenta su Declaración fuera del plazo legal, aplique la multa que establece el Código Tributario vigente al período que declara.

Recargo (casillas 106, 132 y 235): Solo si presenta su Declaración fuera del plazo legal, aplique el recargo que establece el Código Tributario vigente al período que declara.

Intereses (casillas 107, 133 y 236): Solo si presenta su Declaración fuera del plazo legal, aplique el interés que establece el Código Tributario vigente al período que declara.

Apellidos del Contador (casilla 108): Digite los Apellidos del Contador.

Nombres del Contador (casilla 109): Digite los Nombres del Contador.

R.T.N. (casilla 110): Digite el Registro Tributario Nacional del Contador.

Nº de Colegiación (casilla 111): Digite el Número de Colegiación del Contador.

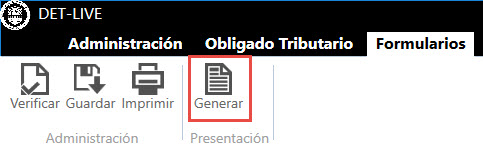

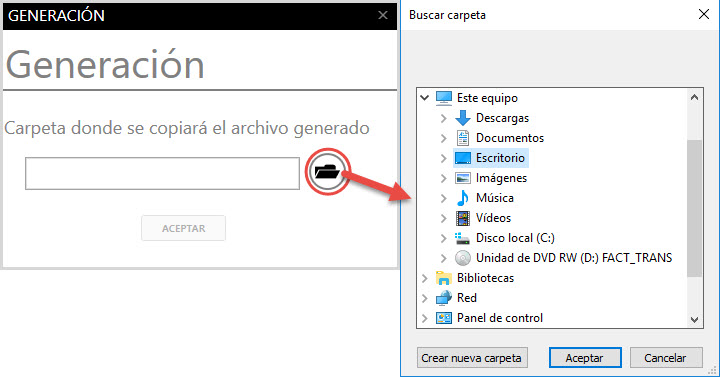

Una vez ingresados todos los datos de la Declaración Jurada y que la misma esté completa se deberá generar el archivo e imprimir el formulario correspondiente para presentarlos ante la entidad correspondiente.

Se le mostrará la pantalla de diálogo que le solicita elegir el lugar donde se generará el archivo, seleccione la carpeta donde se copiará el archivo generado.

Debe presionar el botón “Aceptar” y el archivo se guardará en la carpeta seleccionada. Una vez generado el archivo el aplicativo automáticamente genera el Número de Declaración.

Importante: Una vez generada la Declaración Jurada no podrá realizar modificaciones a la misma.

2.14 Imprimir

Una vez ingresados todos los datos de la Declaración Jurada y guardada la Declaración, podrá visualizar el contenido de su Declaración en la opción de Imprimir, en el cual se visualizará la leyenda “No válido para presentación”, cuando este seguro de su contenido pulse sobre “Generar” y vuelva a Imprimir la Declaración.

2.14.2 Impresión de la Declaración

Una vez ingresados todos los datos de la Declaración Jurada y que la misma esté completa se deberá generar el archivo e imprimir dos (2) copias del formulario correspondiente para presentarlos ante el Sistema Bancario autorizado. Se aclara que el CD o USB una vez procesado por la entidad receptora le será devuelto al Obligado Tributario, si la Declaración es presentada en la Oficina Virtual únicamente debe imprimir el Acuse de Recibo para la cancelación del monto a pagar.

Nota Importante: La impresión de la declaración se realizará en 1 hoja tamaño legal.

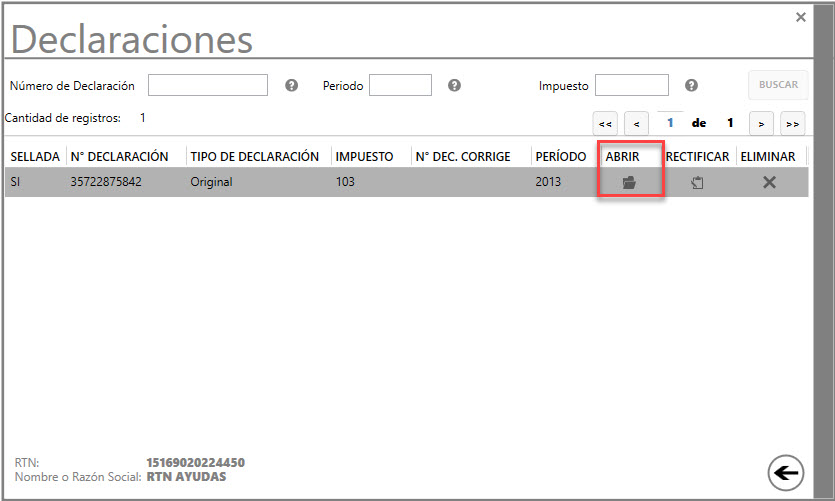

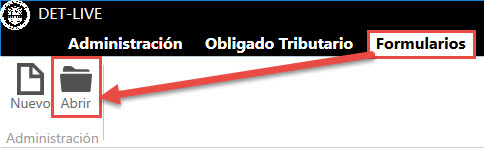

Para modificar la información ingresada para una Declaración Jurada determinada, se deberá ingresar a la pestaña "Formularios" y presionar sobre la funcionalidad “Abrir”.

En la pantalla de “Obligados Tributarios” seleccione el usuario y presione  “Avanzar”.

“Avanzar”.

“Avanzar”.

“Avanzar”.

En la pantalla “Tipo de Formularios” seleccione “Declaraciones Determinativas” y presione  “Avanzar”.

“Avanzar”.

“Avanzar”.

“Avanzar”.

En la pantalla “Declaraciones Determinativas” seleccione el Módulo de Impuesto y presione  “Avanzar”.

“Avanzar”.

“Avanzar”.

“Avanzar”.

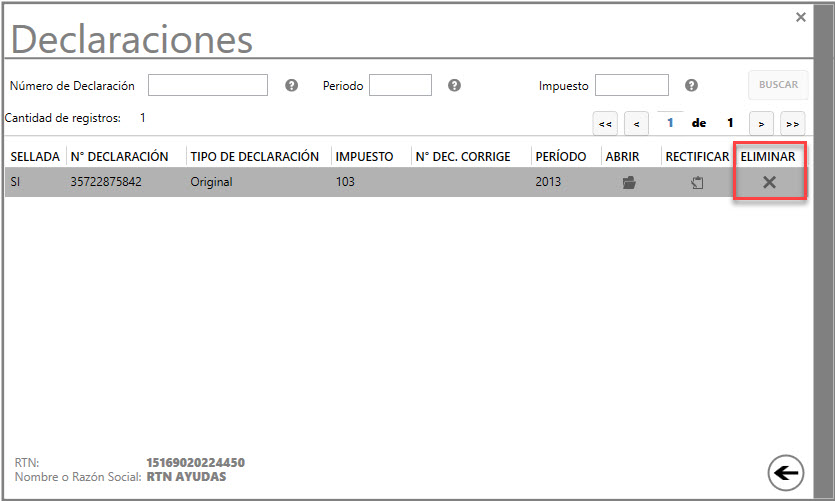

Seleccione la Declaración que desea modificar y de click sobre el botón “Abrir” automáticamente se desplegará en pantalla la Declaración.

Nota: Las Declaraciones que han sido “Guardadas” podrán ser modificadas, aquellas que han sido “Generadas” podrán ser visualizadas y habilitarán la opción de “Rectificar”.

Para eliminar una Declaración Jurada del sistema ingrese a la pestaña “Formularios” y pulse sobre la funcionalidad “Abrir”.

En la pantalla de “Obligados Tributarios” seleccione el usuario y presione  “Avanzar”.

“Avanzar”.

“Avanzar”.

“Avanzar”.

En la pantalla “Tipo de Formularios” seleccione “Declaraciones Determinativas” y presione  “Avanzar”.

“Avanzar”.

“Avanzar”.

“Avanzar”.

Seleccione el módulo de Impuesto y presione  “Avanzar” para continuar.

“Avanzar” para continuar.

“Avanzar” para continuar.

“Avanzar” para continuar.

Seleccione la Declaración que desea eliminar y de click sobre el botón “Eliminar”.

Nota: Las Declaraciones que sean eliminadas no se podrán recuperar.

Para elaborar Declaraciones Rectificativas ingrese a la pestaña “Formularios” y pulse sobre la funcionalidad “Abrir”.

En la pantalla de “Obligados Tributarios” seleccione el usuario y presione  “Avanzar”.

“Avanzar”.

“Avanzar”.

“Avanzar”.

En la pantalla “Tipo de Formularios” seleccione “Declaraciones Determinativas” y presione  “Avanzar” para continuar.

“Avanzar” para continuar.

“Avanzar” para continuar.

“Avanzar” para continuar.

Seleccione el módulo de Impuesto y presione  “Avanzar”.

“Avanzar”.

“Avanzar”.

“Avanzar”.

Seleccione la Declaración que desea rectificar y de click sobre el botón “Rectificar” automáticamente se desplegará en pantalla la Declaración.

Nota: Las Declaraciones que han sido “Guardadas” podrán ser modificadas, aquellas que han sido “Generadas” podrán ser visualizadas y habilitarán la opción de “Rectificar”.

También puede realizar el proceso de Rectificativas, ingresando a la pestaña “Formularios” y seleccionando la funcionalidad “Nuevo”.

En la ventana "Obligados Tributarios" seleccione el usuario y presione  “Avanzar”.

“Avanzar”.

“Avanzar”.

“Avanzar”.

En la ventana “Tipo de Formularios” seleccione “Declaraciones Determinativas” y presione  “Avanzar”.

“Avanzar”.

“Avanzar”.

“Avanzar”.

Seleccione el módulo de Impuesto y presione  “Avanzar" para continuar.

“Avanzar" para continuar.

“Avanzar" para continuar.

“Avanzar" para continuar.

Seleccione el período que presenta, y en "Tipo de Declaración" (casilla 20) seleccione la opción "Rectificativa" 1, 2 o 3 según sea el caso y digite el Número de Declaración que Corrige. Luego presione  “Aceptar”.

“Aceptar”.

“Aceptar”.

“Aceptar”.

-

Al realizar la presentación y pago en las Ventanillas de las Instituciones Bancarias, exija la entrega del tiquete “Acuse de Recibo” por la presentación de la Declaración Jurada y del tiquete “Comprobante de Pago” por el monto cancelado, debidamente firmados y sellados por el cajero.

-

Podrá realizar la Presentación y Consulta de su Declaración a través de la Oficina Virtual, solicitando anticipadamente un Contrato de Adhesión. Para mayor información llame al 2216-5800 o visite nuestra Página Web www.sar.gob.hn

-

Para realizar el pago a través de Internet, consulte a su Institución Bancaria sobre el servicio de Pago Electrónico (Fénix Web).

-

Señor Obligado Tributario al momento de elaborar la Declaración de Impuesto Sobre la Renta, Activo Total Neto y Aportación Solidaria, deberá llenar los datos solicitados en el Balance General, y el total de ingresos deduciendo los gastos permitidos por Ley, automáticamente se establecerá la Renta Neta Gravable y el cálculo de los Impuesto declarados, el módulo le permite verificar todos los datos efectuando a la misma, y una segunda verificación el borrador de la Declaración impresa que le indique cualquier error antes de ser generada. En el caso de los Grandes y Medianos Contribuyentes deberán efectuar la carga de la Declaración generada en DET LIVE mediante la Oficina Virtual.