Declaración Jurada del Impuesto sobre la Renta - Persona Natural V1

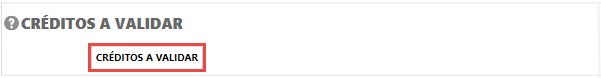

2.13 Créditos a Validar

1.1 Objetivo

Proveer a los usuarios del Sistema DET Live (Declaración Electrónica de Tributos Live), la orientación general para la utilización del módulo para preparar la Declaración Jurada Impuesto Sobre la Renta - Persona Natural, facilitando el ingreso de cada uno de los datos solicitados, así como también la manera de desplazarse dentro del software entre los campos y ventanas, que contiene el mismo.

Es un componente del Sistema DET Live que permite la elaboración de las Declaraciones Juradas para el pago y presentación del Impuesto Sobre la Renta - Persona Natural, que genera e imprime dicha Declaración para su posterior presentación, a través de Pago Electrónico o en las ventanillas de la red bancaria adherida al Sistema de Recaudación FENIX.

Son Usuarios del Módulo todas aquellas Personas Naturales con obligación en este impuesto, contempladas en el Artículo 2 de la Ley del Impuesto Sobre la Renta, de acuerdo con las normas legales vigentes y reglamentaciones establecidas por el SAR, que deben elaborar una declaración jurada.

Este módulo podrá ser utilizado por el propio Obligado Tributario o por el profesional en quien se haya encargado su tramitación.

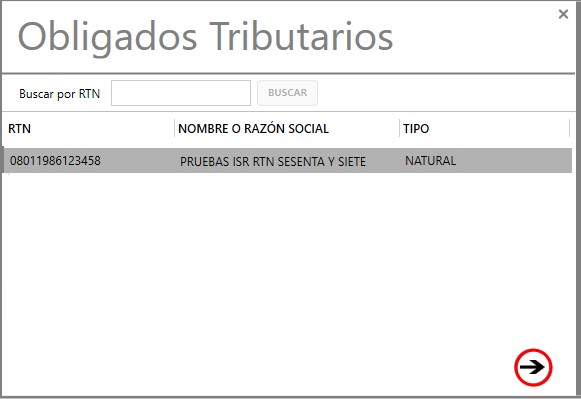

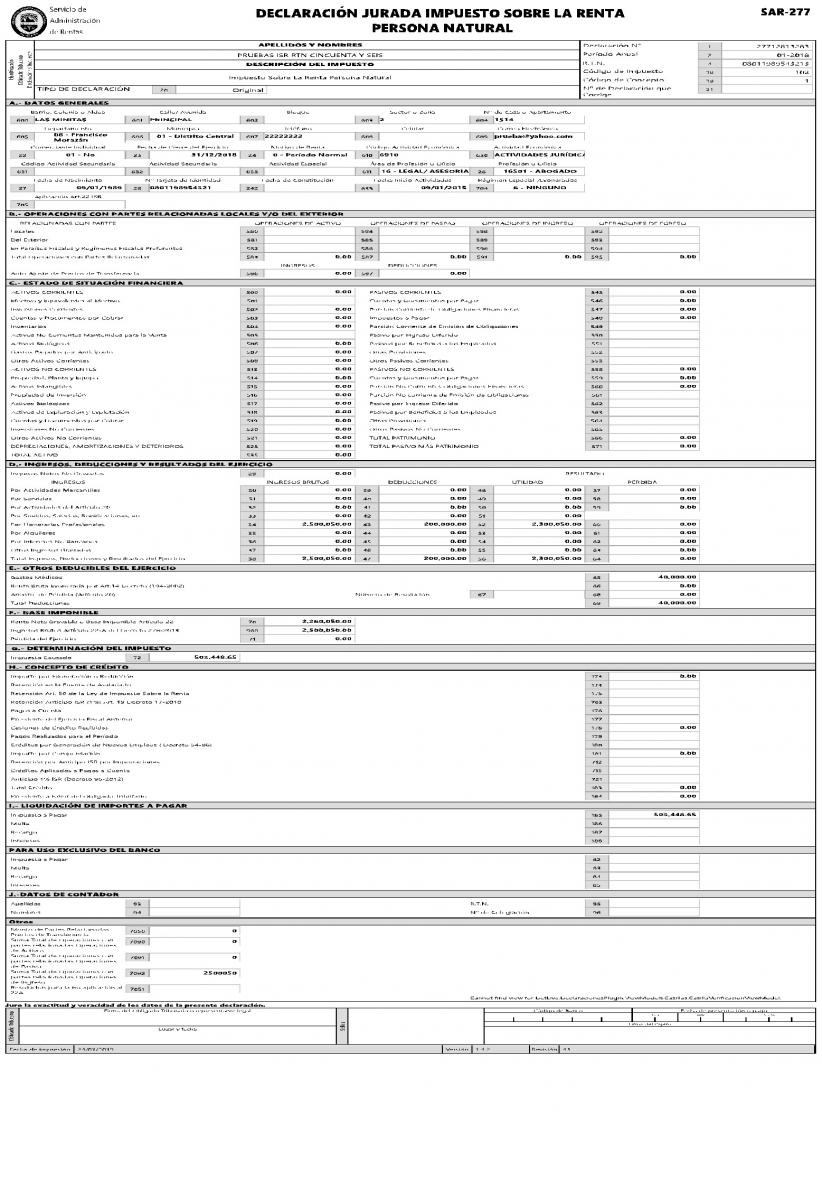

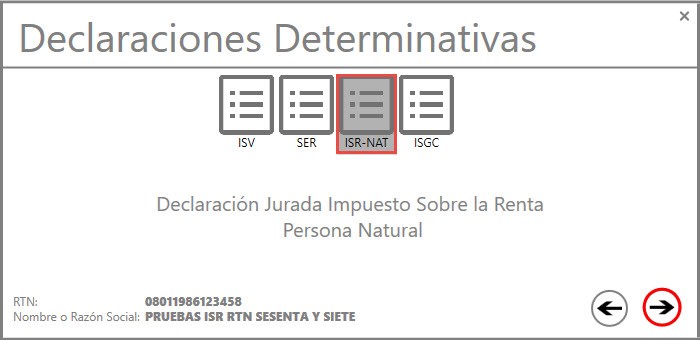

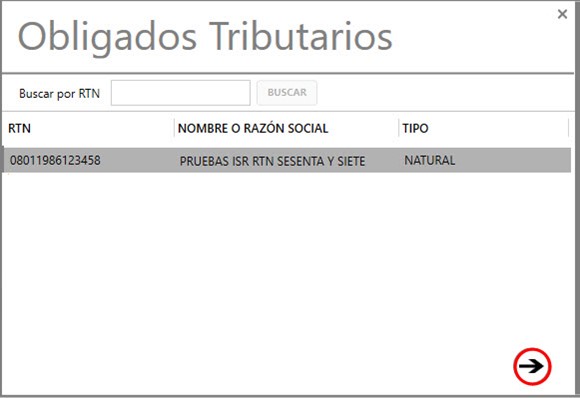

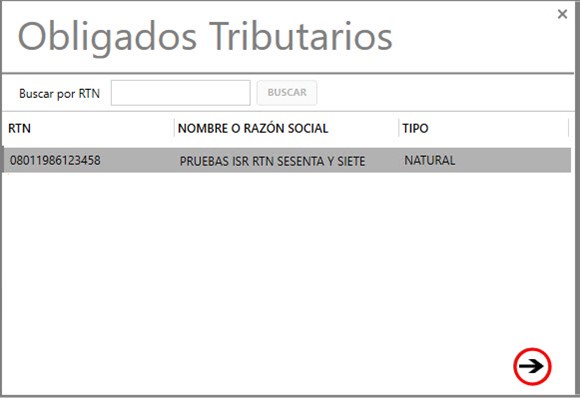

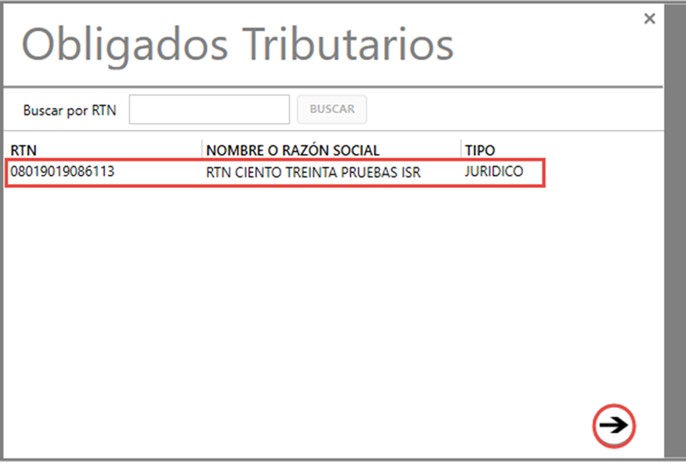

Seleccione la pestaña “Formularios” y pulse sobre la funcionalidad "Nuevo", se presentará la pantalla de selección de Obligados Tributarios.

Seleccione el usuario y presione  “Avanzar” para continuar.

“Avanzar” para continuar.

“Avanzar” para continuar.

“Avanzar” para continuar.

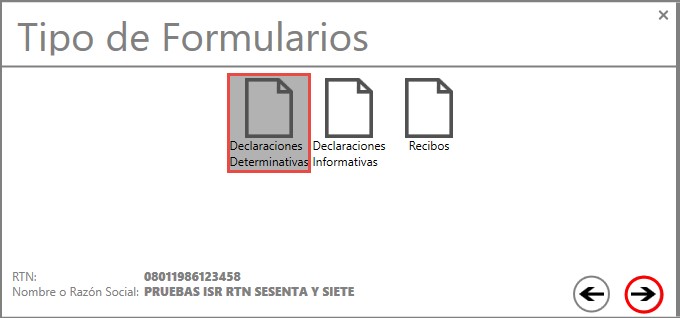

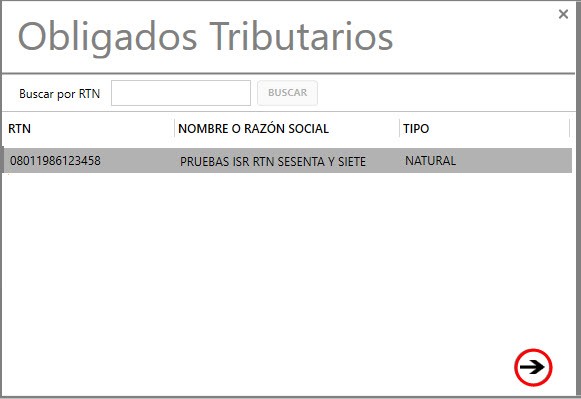

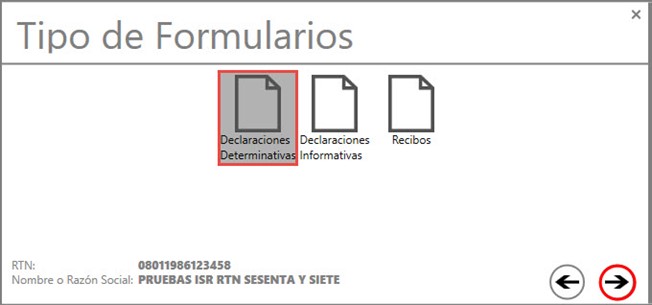

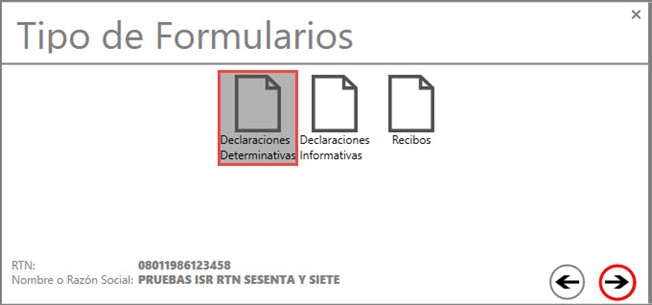

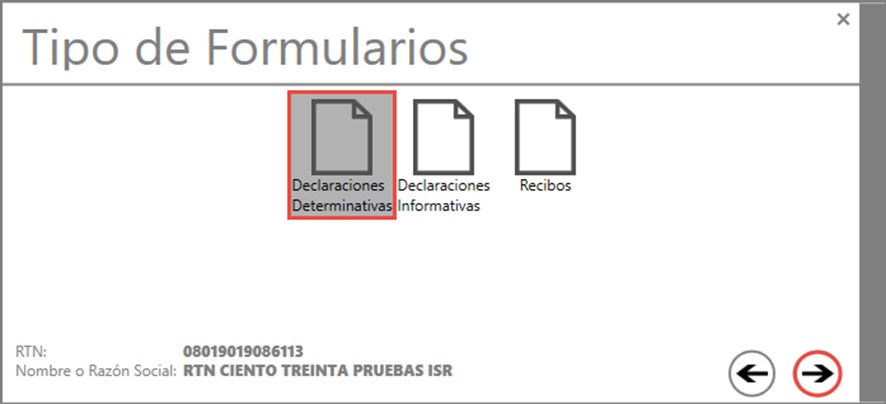

En la ventana “Tipo de Formularios” seleccione “Declaraciones Determinativas” y pulse  “Avanzar”.

“Avanzar”.

“Avanzar”.

“Avanzar”.

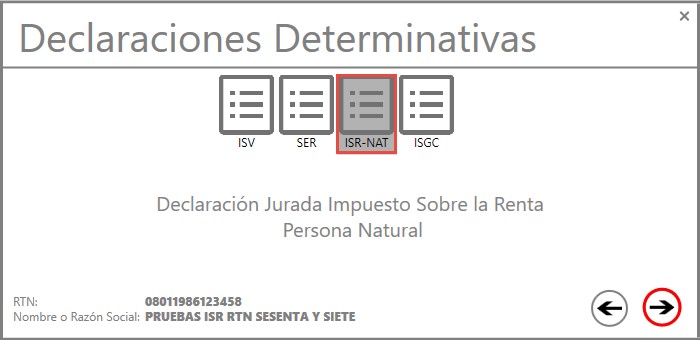

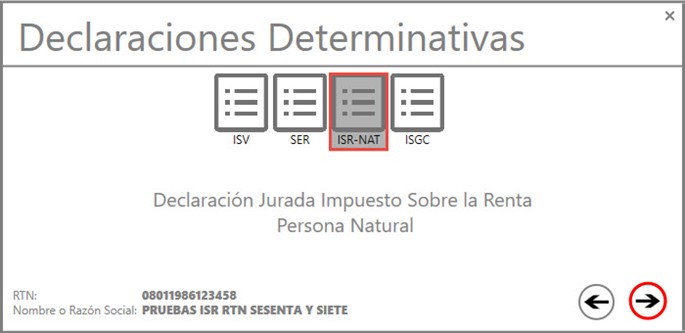

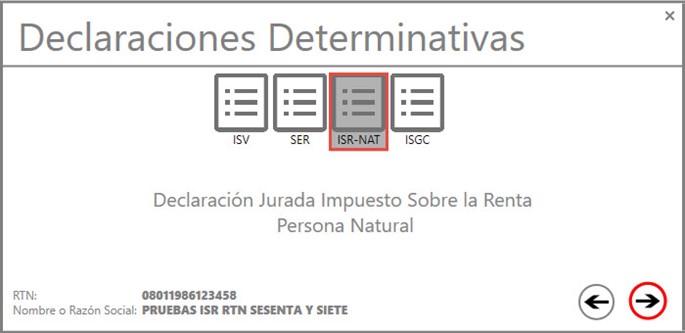

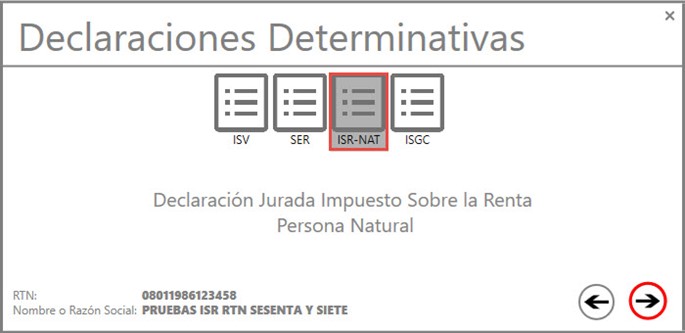

En la ventana “Declaraciones Determinativas” seleccione el módulo de Impuesto y presione  “Avanzar”.

“Avanzar”.

“Avanzar”.

“Avanzar”.

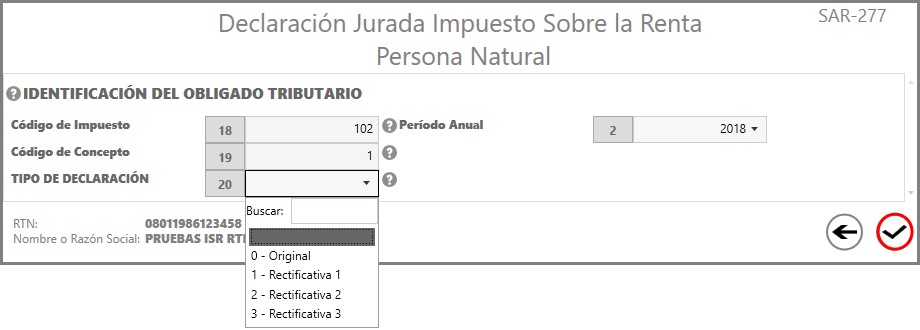

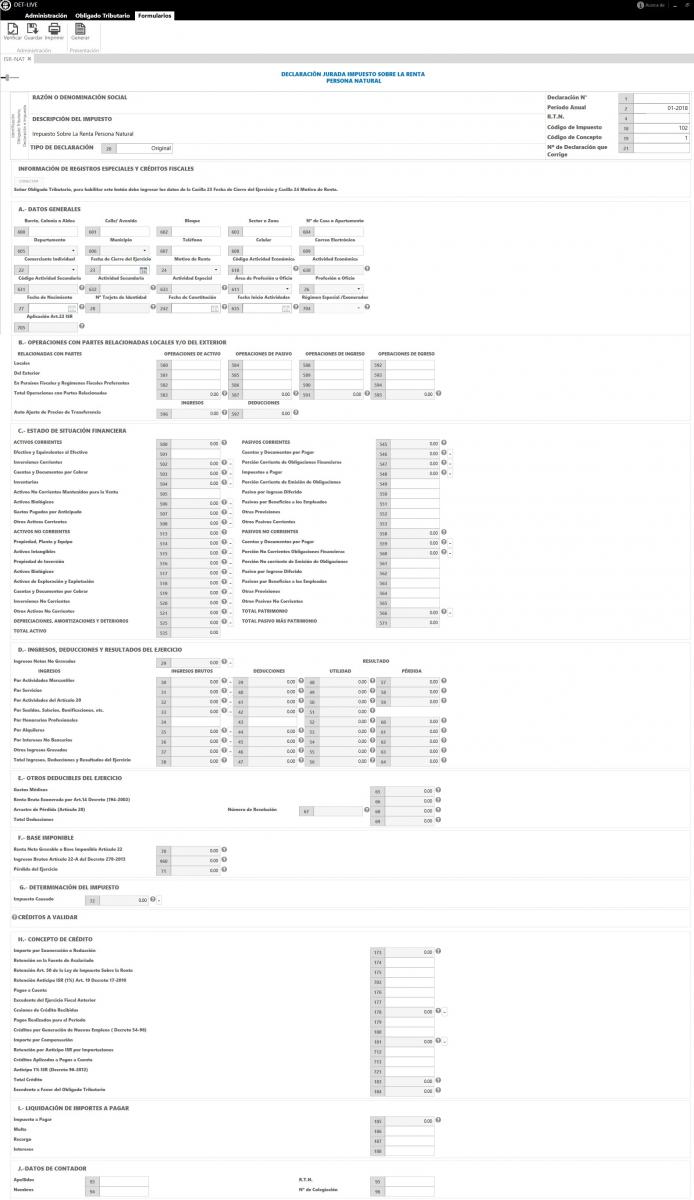

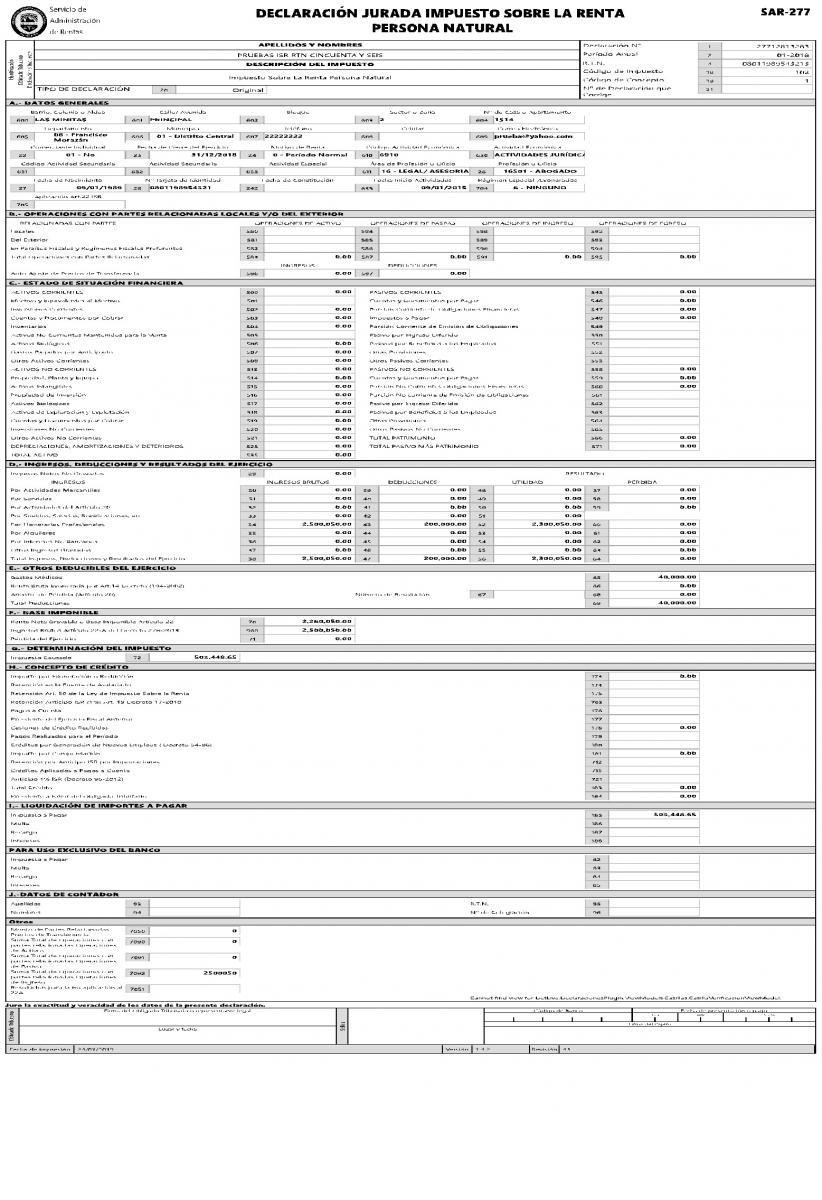

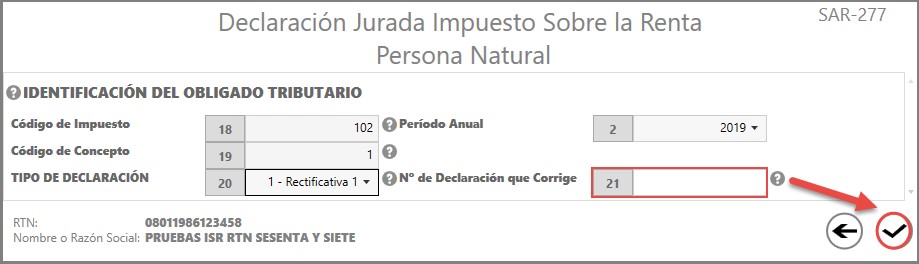

Una vez seleccionado el Módulo de Impuesto, se desplegará la pantalla de la Declaración Jurada para completar todos los datos correspondientes.

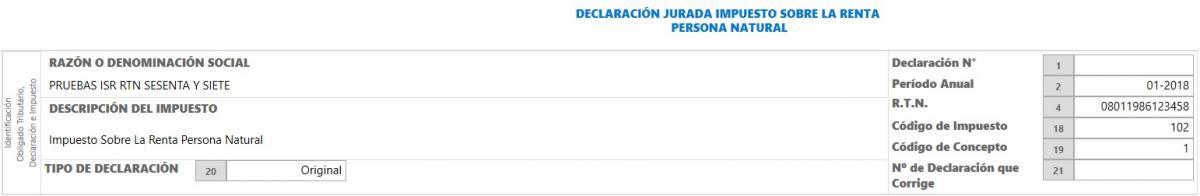

DET Live presentará la pantalla para comenzar con el ingreso de los datos principales de la Declaración Jurada, los cuales debe completar en la forma siguiente:

Período Anual (casilla 2): Seleccione el año a que corresponde la Declaración.

Código de Impuesto (casilla 18): Código predeterminado por la aplicación.

Código de Concepto (casilla 19): Código predeterminado por la aplicación.

Tipo de Declaración (casilla 20): Seleccione si la Declaración es Original o si es Rectificativa, dependiendo de las veces en que haya solicitado rectificación a su Declaración.

Número de Declaración que Corrige (casilla 21): Digite el Número de la Declaración que Corrige, cuando esté realizando una Rectificativa.

Una vez completados los datos presione  “Aceptar”.

“Aceptar”.

“Aceptar”.

“Aceptar”.En esta pantalla se ingresarán los datos referentes a la Declaración Jurada con un formato similar al formulario preimpreso ya conocido. Las diferencias principales radican en que en el módulo se realizan los cálculos correspondientes en forma automática y se guiará para que la Declaración Jurada se complete correctamente. Una vez finalizado el ingreso de los datos se podrá generar el archivo y/o imprimir el formulario para ser presentado.

La pantalla de la Declaración Jurada que presenta el módulo ISRPN se conforma de varias secciones:

Datos de Encabezado

Información de Registros Especiales y Créditos Fiscales

A.- Datos Generales

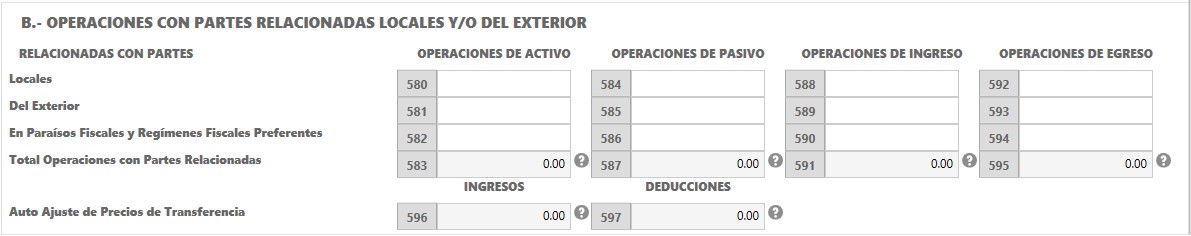

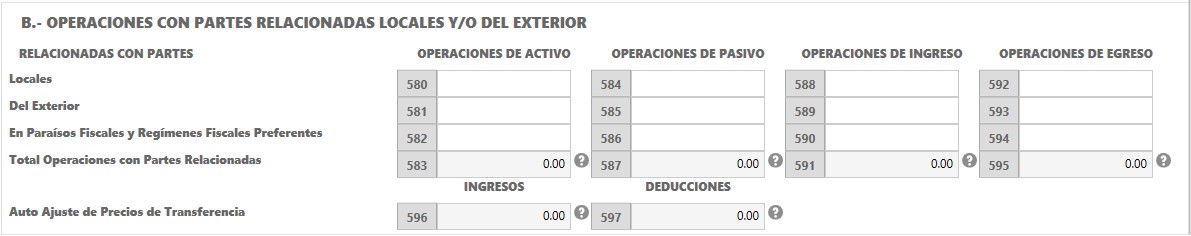

B.- Operaciones con Partes Relacionadas Locales y/o del Exterior

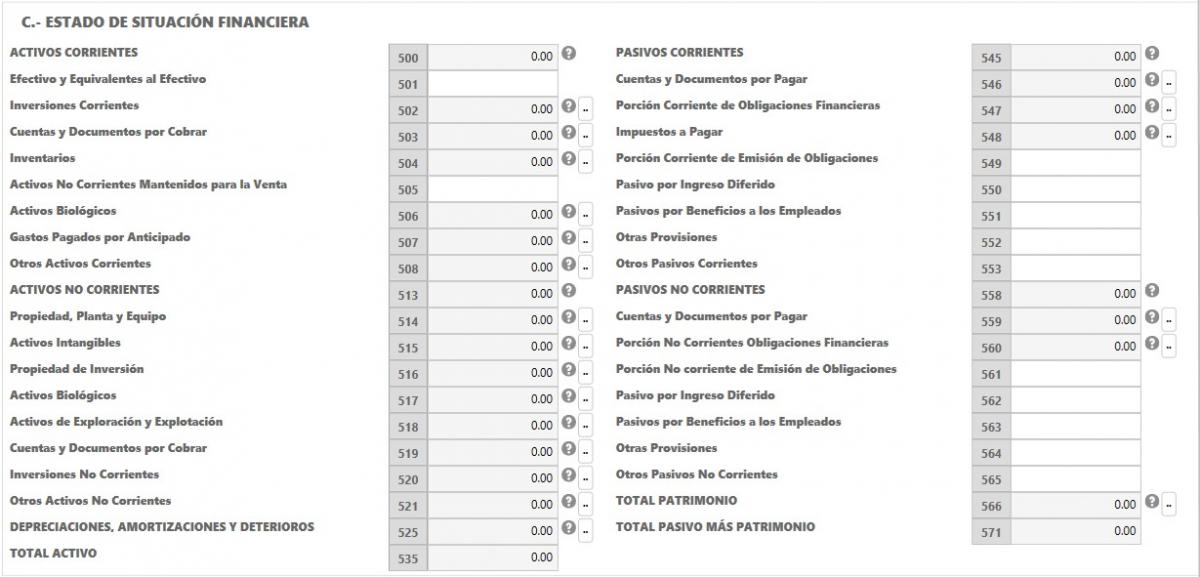

C.- Estado de Situación Financiera

D.- Ingresos, Deducciones y Resultados del Ejercicio

E.- Otros Deducibles del Ejercicio

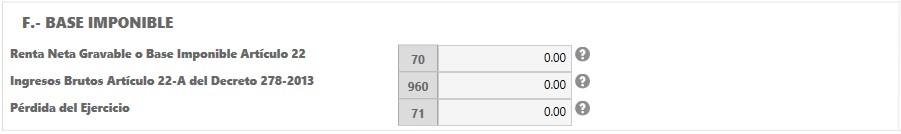

F.- Base Imponible

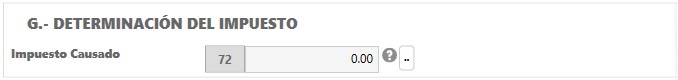

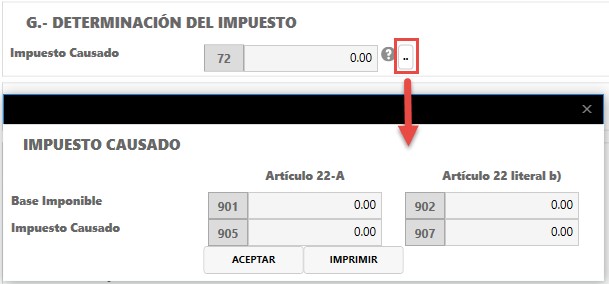

G.- Determinación del Impuesto

Créditos a Validar

H.- Concepto de Crédito

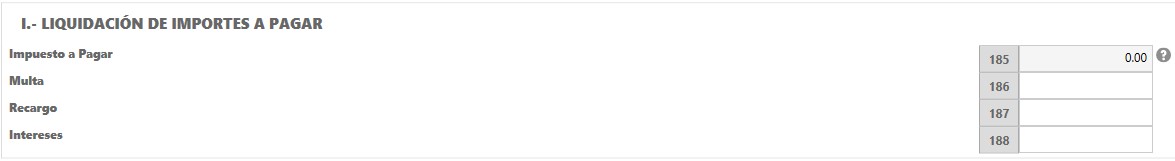

I.- Liquidación de Importes a Pagar

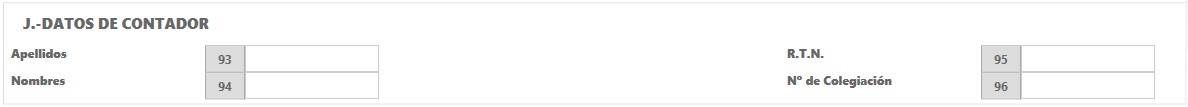

J.- Datos del Contador

Al ingresar a la pantalla de la Declaración aparecerán los datos referenciales de identificación del Obligado Tributario, del Impuesto y Período que se declara.

RTN: Se obtiene del Módulo Base y se asigna como dato de primer ingreso.

Período: Este dato ha sido ingresado como “Dato Principal” en la pantalla anterior.

Tipo de Declaración: Informa si la Declaración es Original o si es Rectificativa 1, 2 o 3 dependiendo de las veces en que haya solicitado rectificación a su Declaración.

Identificación Obligado Tributario: Razón o Denominación Social. Este dato se obtiene automáticamente del Módulo Base.

Impuesto: Descripción del Impuesto correspondiente a la Declaración Jurada.

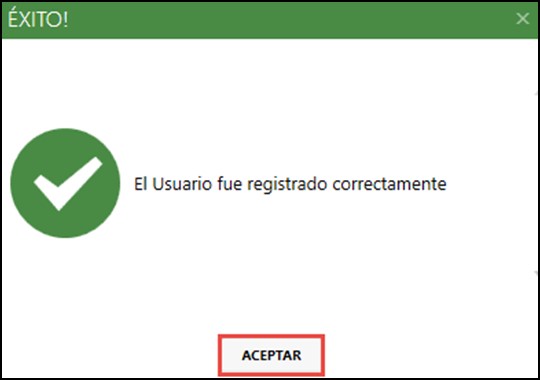

En esta sección se encuentra ubicado el botón “CONECTAR”, el aplicativo por defecto lo muestra inhabilitado, para poder habilitarlo debe llenar la casilla 23 “Fecha de Cierre del Ejercicio” y la casilla 24 “Motivo de Renta”.

Si se dedica a una Actividad Especial o quiere verificar los créditos registrados en nuestros sistemas por concepto de Impuesto Sobre la Renta, debe realizar la conexión para lo cual necesita las credenciales de la Oficina Virtual.

Al momento de lograr la conexión el Módulo le mostrará el siguiente mensaje:

Mostrando los valores de la Actividad Especial en la casilla 633, Régimen Especial/Exonerados en la casilla 704, Aplicación Art. 22 ISR casilla 705 de la sección A “DATOS GENERALES” y los créditos en la sección “CREDITOS A VALIDAR “ ubicado en la parte inferior del formulario.

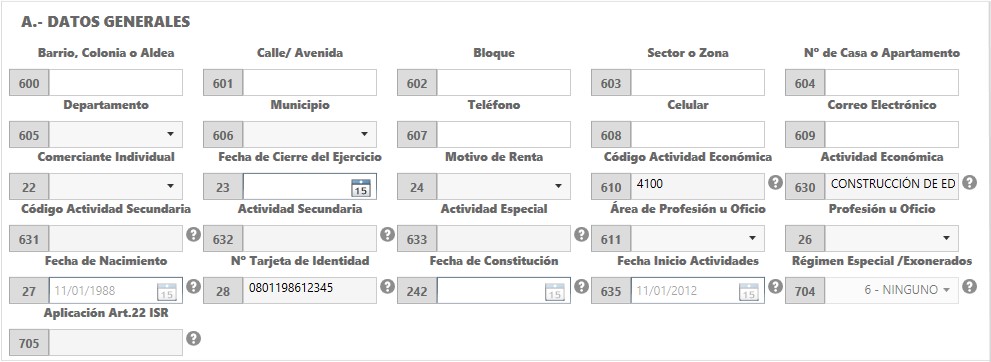

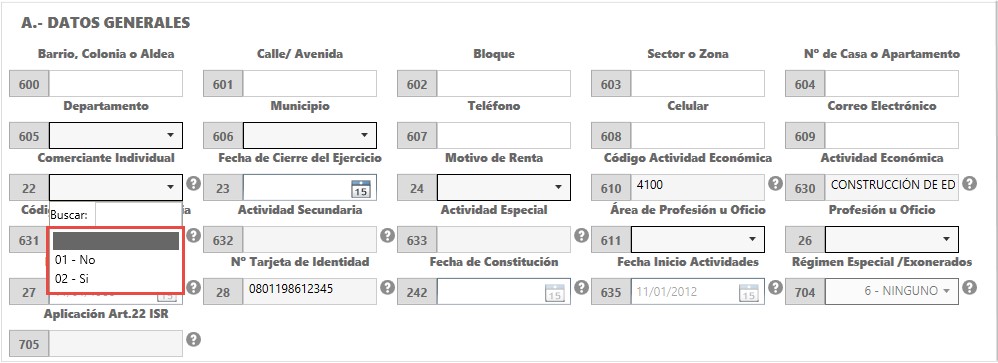

El sistema mostrará los campos a partir de los cuales el Obligado Tributario podrá comenzar a ingresar los datos correspondientes a una Declaración Jurada.

Domicilio Fiscal (casilla 600 a la 609): Deberá consignar la dirección completa y actual de su domicilio fiscal, incluyendo el Departamento, Municipio, Número Telefónico, Número Celular y Correo Electrónico.

Comerciante Individual (casilla 22): Seleccione las opciones siguientes según corresponda:

01 - No

02 - Si

Fecha de Cierre del Ejercicio (casilla 23): Consigne la fecha en que finaliza su período fiscal.

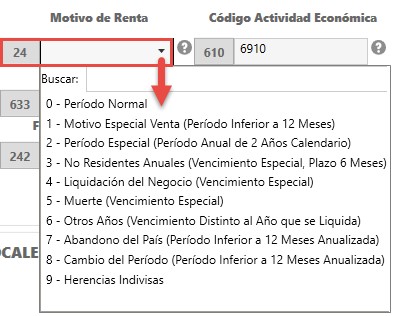

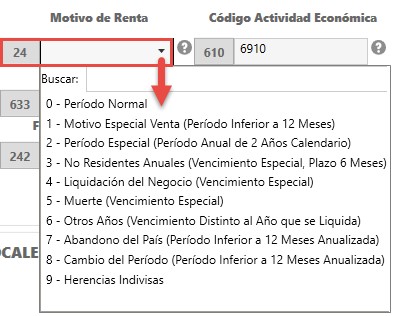

Motivo de Renta (casilla 24): Seleccione de la lista que se despliega, el Motivo de la Renta por el cual está presentando su Declaración.

Código Actividad Económica (casilla 610): Dato obtenido automáticamente del "Módulo Base".

Actividad Económica (casilla 630): Dato obtenido automáticamente del "Módulo Base".

Código Actividad Secundaria (casilla 631): Este dato lo obtiene el sistema de forma automática del “Módulo Base”.

Actividad Secundaria (casilla 632): Este dato lo obtiene el sistema de forma automática del “Módulo Base”.

Actividad Especial (casilla 633): Este dato lo obtiene el sistema de forma automática del “Módulo Base”.

Área de Profesión u Oficio (casilla 611): Seleccione de la lista que se despliega, el Área de Profesión u Oficio.

Profesión u Oficio (casilla 26): Seleccione de la lista que se despliega, la Profesión u Oficio a la que se dedica.

Fecha de Nacimiento (casilla 27): Dato obtenido automáticamente del "Módulo Base".

N° Tarjeta de Identidad (casilla 28): Dato obtenido automáticamente del "Módulo Base".

Fecha de Constitución (casilla 242): Dato obtenido automáticamente del "Módulo Base".

Fecha Inicio Actividades (casilla 635): Dato obtenido automáticamente del "Módulo Base".

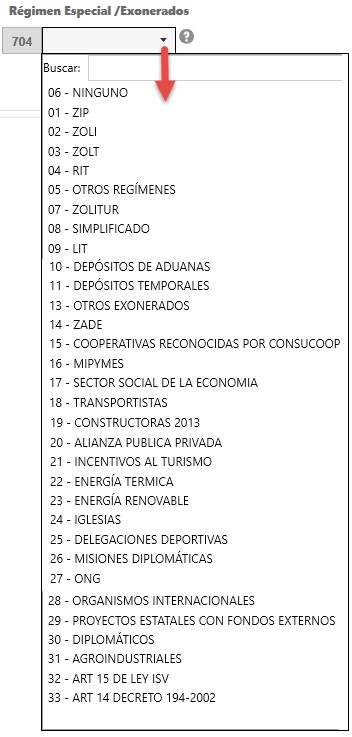

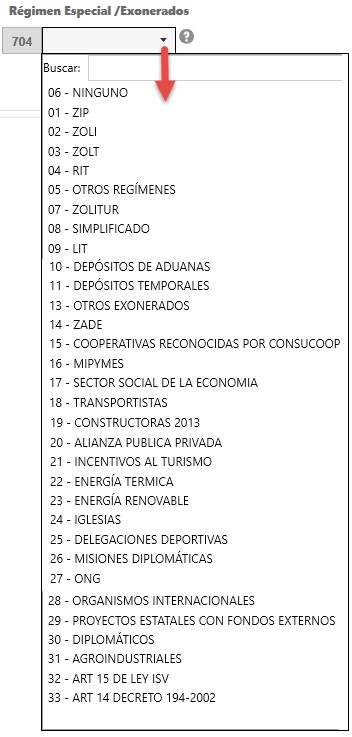

Régimen Especial/Exonerados (casilla 704): Para períodos fiscales iguales o menores al 2017 debe seleccionar el régimen o la exoneración a la cual esta acogido; para períodos mayores este dato lo obtiene el sistema de forma automática cuando se conecta a internet en el botón "Conectar", si no coincide con la exoneración o el régimen al cual esta acogido, deberá presentarse a una de las Oficinas de Asistencia al Cumplimiento a realizar la actualización.

Aplicación Art. 22 ISR (casilla 705): Este dato se obtiene de forma automática cuando se conecta a internet en el botón "Conectar", según las resoluciones registradas en la Administración Tributaria.

Son las Operaciones realizadas durante el ejercicio fiscal por el Obligado Tributario con sus partes relacionadas, Personas Naturales o Sociedades, residentes o domiciliadas en Honduras y/o residentes o domiciliadas en el exterior, con afectación a cuentas de Activo, Pasivo, Ingresos y Egresos.

Operaciones de Activo Locales (casilla 580): Digitar el monto de las operaciones con empresas relacionadas ubicadas dentro del territorio nacional que afectan los activos propiedad de la Empresa.

Las Operaciones de Activo con Partes Relacionadas Locales, son aquellas operaciones que afectan los bienes y derechos tangibles e intangibles de propiedad del ente económico, los cuales, en la medida de su utilización, son fuente potencial de beneficios presentes o futuros. Ejemplo: Inversiones hechas en el período, Compra y Venta de Activos incluyendo aquellas que hayan estado en tránsito al final del período.

Operaciones de Activo del Exterior (casilla 581): Digitar el monto de las operaciones con empresas relacionadas ubicadas fuera del territorio nacional que afectan los activos propiedad de la Empresa.

Las Operaciones de Activo con Partes Relacionadas del Exterior, son aquellas operaciones que afectan los bienes y derechos tangibles e intangibles de propiedad del ente económico, los cuales, en la medida de su utilización, son fuente potencial de beneficios presentes o futuros. Ejemplo: Inversiones hechas en el período, Importaciones o Exportaciones de Activos incluyendo las que hayan estado en tránsito al final del período.

Operaciones de Activo en Paraísos Fiscales y Regímenes Fiscales Preferentes (casilla 582): Digitar el monto de las operaciones con empresas relacionadas domiciliadas en jurisdicciones de menor imposición, Regímenes Fiscales Preferentes, o en Paraísos Fiscales que afectan los activos propiedad de la Empresa.

Las Operaciones de Activo con Partes Relacionadas En Paraísos Fiscales y Regímenes Fiscales Preferentes, son aquellas operaciones que afectan bienes y derechos tangibles e intangibles de propiedad del ente económico, los cuales, en la medida de su utilización, son fuente potencial de beneficios presentes o futuros.

Dentro de estas operaciones se incluyen las inversiones hechas en el período y cualquier tipo de importación o exportación de activos, incluyendo aquellas que hayan estado en tránsito al final del período. Ejemplo: Inversiones hechas en el período, Importación o Exportación de Activos.

Operaciones de Pasivo Locales (casilla 584): Digitar el monto total de las operaciones con empresas relacionadas ubicadas dentro del territorio nacional que afectan los pasivos de la Empresa.

Las Operaciones de Pasivo con Partes Relacionadas Locales, son aquellas operaciones que representan las obligaciones contraídas o renegociadas por el ente económico pagaderas en dinero o en bienes y servicios. Ejemplo: Prestamos, pago de intereses.

Operaciones de Pasivo del Exterior (casilla 585): Digitar el monto total de las operaciones con empresas relacionadas ubicadas fuera del territorio nacional que afectan los pasivos de la Empresa.

Las Operaciones de Pasivo con Partes Relacionadas del Exterior, son aquellas operaciones que representan las obligaciones contraídas o renegociadas por el ente económico pagaderas en dinero o en bienes y servicios. Ejemplo: Prestamos, pago de intereses.

Operaciones de Pasivo en Paraísos Fiscales y Regímenes Fiscales Preferentes (casilla 586): Son operaciones con empresas relacionadas domiciliadas en jurisdicciones de menor imposición, Regímenes Fiscales Preferentes, o en Paraísos Fiscales, que representan las obligaciones contraídas o renegociadas por la Empresa. Ejemplo: Prestamos, pago de intereses.

Operaciones de Ingreso Locales (casilla 588): Son operaciones con empresas relacionadas ubicadas dentro del territorio nacional, susceptibles de producir ingresos.

Las Operaciones de Ingreso con Partes Relacionadas Locales, son aquellas operaciones susceptibles de producir un incremento neto en el patrimonio, ya sea en forma de incrementos del activo o disminución de pasivo o una combinación de ambos. Ejemplo: Venta de Bienes y/o Servicios, Intereses Ganados, Dividendos Recibidos y Ganancias de Capital.

Operaciones de Ingreso del Exterior (casilla 589): Digitar el monto de las operaciones con empresas relacionadas ubicadas fuera del territorio nacional, susceptibles de producir ingresos.

Las Operaciones de Ingreso con Partes Relacionadas Del Exterior, son aquellas operaciones susceptibles de producir un incremento neto en el patrimonio, ya sea en forma de incrementos del activo o disminución de pasivo o una combinación de ambos. Ejemplo: Venta de Bienes y/o Servicios, Intereses Ganados, Dividendos Recibidos y Ganancias de Capital.

Operaciones de Ingreso en Paraísos Fiscales y Regímenes Fiscales Preferentes (casilla 590): Digitar el monto de las operaciones con empresas relacionadas domiciliadas en jurisdicciones de menor imposición, Regímenes Fiscales Preferentes, o en Paraísos Fiscales, susceptibles de producir ingresos.

Las Operaciones de Ingreso con Partes Relacionadas En Paraísos Fiscales y Regímenes Fiscales Preferentes, son aquellas operaciones susceptibles de producir un incremento neto en el patrimonio, ya sea en forma de incrementos del activo o disminución de pasivo o una combinación de ambos. Ejemplo: Venta de Bienes y/o Servicios, Intereses Ganados, Dividendos Recibidos.

Operaciones de Egreso Locales (casilla 592): Digitar el monto de las operaciones con empresas ubicadas dentro del territorio nacional que causan gastos, aunque no necesariamente obedezcan a desembolsos o salidas de dinero. Ejemplo: Pérdidas de Capital y los Pagos de Cánones, Intereses, Cuota de Leasing o Arrendamiento y Servicios Recibidos.

Operaciones de Egreso del Exterior (casilla 593): Son operaciones con empresas ubicadas fuera del territorio nacional que causan gastos, aunque no necesariamente obedezcan a desembolsos o salidas de dinero, ejemplo: Pérdidas de Capital y los Pagos de Cánones, Intereses, Cuota de Leasing o Arrendamiento y Servicios Recibidos.

Operaciones de Egreso en Paraísos Fiscales y Regímenes Fiscales Preferentes (casilla 594): Son operaciones con empresas domiciliadas en jurisdicciones de menor imposición, Regímenes Fiscales Preferentes, o en Paraísos Fiscales que causan gastos, aunque no obedezcan a desembolsos de dinero, ejemplo: Pérdidas de Capital, Intereses, Cuota de Arrendamiento y Servicios Recibidos.

Total Operaciones con Partes Relacionadas Operaciones de Activos (casilla 583): Dato calculado automáticamente por el sistema, resultado de la suma de la casilla 580 a la casilla 582 de las Operaciones de Activo.

Total Operaciones con Partes Relacionadas Operaciones de Pasivos (casilla 587): Dato calculado automáticamente por el sistema, resultado de la suma de la casilla 584 a la casilla 586 de las Operaciones de Pasivo.

Total Operaciones con Partes Relacionadas Operaciones de Ingresos (casilla 591): Dato calculado automáticamente por el sistema, resultado de la suma de la casilla 588 a la casilla 590 de las Operaciones de Ingreso.

Total Operaciones con Partes Relacionadas Operaciones de Egresos (casilla 595): Dato calculado automáticamente por el sistema, resultado de la suma de la casilla 592 a la casilla 594 de las Operaciones de Egreso.

Auto Ajuste de Precios de Transferencia “INGRESOS” (casilla 596): Este dato es calculado por el sistema, resultado de sumar las casillas internas 800, 802, 804, 806, 808, 810 de la sección "D.- INGRESOS, DEDUCCIONES Y RESULTADOS DEL EJERCICIO" por concepto de ingresos de Ajuste por Precios de Transferencia.

Auto Ajuste de Precios de Transferencia “DEDUCCIONES” (casilla 597): Este dato es calculado por el sistema, resultado de sumar las casillas internas 801, 803, 805, 807, 809, 811 de la sección "D.- INGRESOS, DEDUCCIONES Y RESULTADOS DEL EJERCICIO" por concepto deducciones de Ajuste por Precios de Transferencia.

2.8 C.- Estado de Situación Financiera

Si es Comerciante Individual y el período de la Declaracion es igual o superior al 2014, debe llenar esta sección, la cual cuenta con la actualización de las Normas Internacionales de Contabilidad (NIC) y Normas Internacionales de Información Financiera (NIFF).

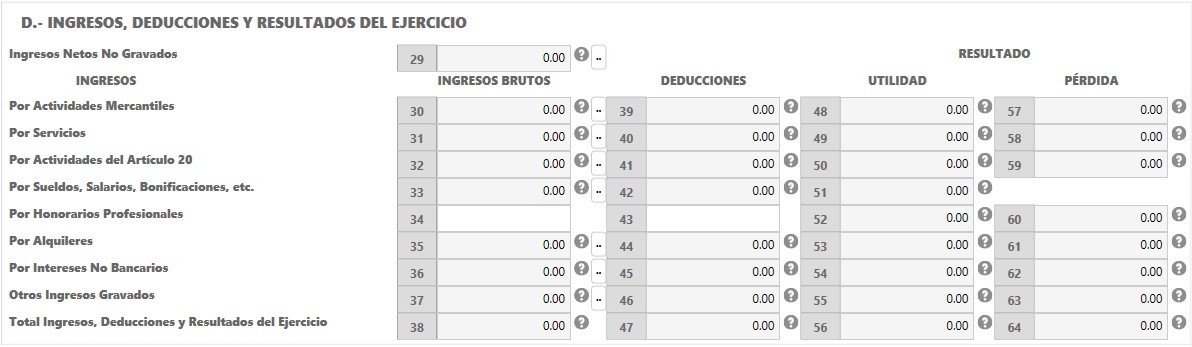

Para acceder a las pantallas de detalle de ingresos, se debe presionar en los diferentes conceptos de ingreso a declarar. Estas casillas son botones de ingreso a las pantallas de detalle, donde se efectúa el cálculo que será trasladado a la casilla correspondiente.

Se debe completar los datos de la casilla 29 a la casilla 64.

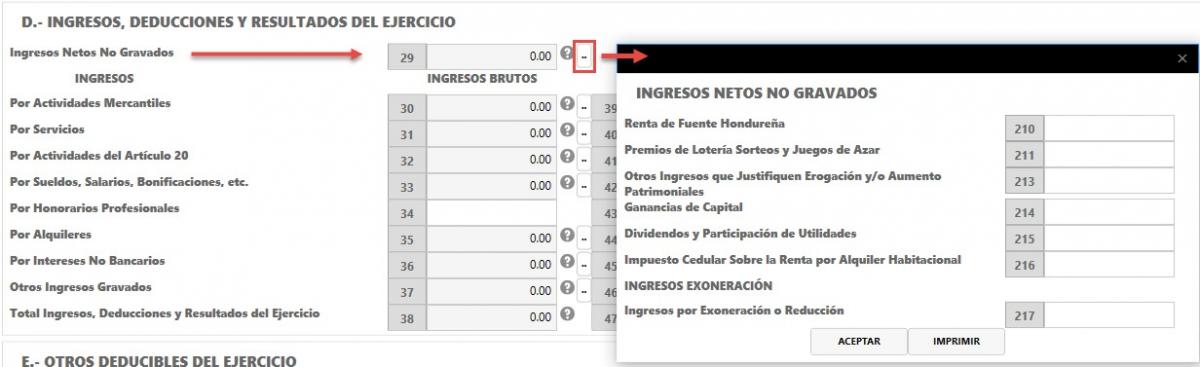

Ingresos Netos No Gravados (casilla 29): Estos datos son calculados en la ventana interna, que se despliega presionando el botón habilitado en el lado derecho de la casilla 29.

Consigne el valor de los ingresos no gravados, estos ingresos lo constituyen:

-

Renta de Fuente Hondureña (casilla 210)

-

Premios de Lotería Sorteos y Juegos de Azar (casilla 211)

-

Otros Ingresos que Justifiquen Erogación y/o Aumento Patrimoniales (casilla 213)

-

Ganancias de Capital (casilla 214)

-

Dividendos y Participación de Utilidades (casilla 215)

-

Impuesto Cedular Sobre la Renta por Alquiler Habitacional (casilla 216)

Ingresos Exoneración

-

Ingresos por Exoneración o Reducción (casilla 217)

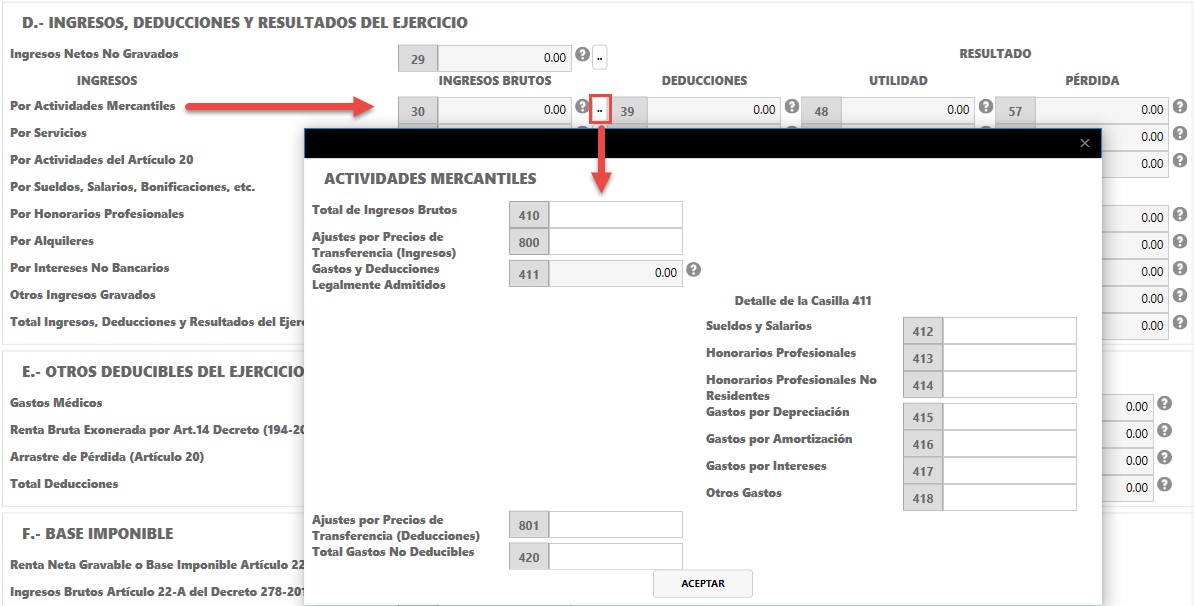

Ingresos Brutos por Actividades Mercantiles (casillas 30, 39, 48, 57)

Determina el total de ingresos percibidos o devengados por concepto de venta de mercaderías durante el período gravable.

Haga clic en el botón habilitado en el lado derecho y consigne los valores de la casilla 410 a la casilla 420.

Ingresos Brutos por Actividades Mercantiles (casilla 30): El sistema traslada el valor de la casilla 410 de la ventana interna a esta casilla, el Total de Ingresos Brutos que durante el año recibe el Obligado Tributario de cualquiera de las fuentes que los producen, sea en forma de dinero en efectivo o de otros bienes o valores de cualquier clase.

Total de Ingresos Brutos (casilla 410): Es el Total de Ingresos Brutos que durante el año recibe el Obligado Tributario de cualquiera de las fuentes que los producen, sea en forma de dinero en efectivo o de otros bienes o valores de cualquier clase.

Ajustes por Precios de Transferencia (Ingresos) (casilla 800): Digite el monto de los Ajustes de Precios de Transferencia relacionado a los Ingresos en lempiras por Actividades Mercantiles.

Gastos y Deducciones Legalmente Admitidos (casilla 411): Según la Ley de Impuesto Sobre la Renta son los gastos ordinarios y necesarios del período contributivo, debidamente comprobados, que hayan sido pagados o incurridos en la producción de la renta.

Dato calculado por el sistema, resultado de la suma de las casillas 412 a la casilla 418, que se detallan a continuación:

-

Sueldos y Salarios (casilla 412)

-

Honorarios Profesionales (casilla 413)

-

Honorarios Profesionales No Residentes (casilla 414)

-

Gastos por Depreciación (casilla 415)

-

Gastos por Amortización (casilla 416)

-

Gastos por Intereses (casilla 417)

-

Otros Gastos (casilla 418)

Ajustes por Precios de Transferencia (Deducciones) (casilla 801): Digite el monto de los Ajustes de Precios de Transferencia relacionado a los costos y gastos en lempiras por Actividades Mercantiles.

Total Gastos No Deducibles (casilla 420): Son los gastos que no pueden ser tomados en cuenta para la determinación del resultado fiscal, el cual expresa el importe de la renta o beneficio en el ejercicio por lo que el Obligado Tributario debe tributar.

Deducciones por Actividades Mercantiles (casilla 39): El sistema traslada el valor de la casilla 411 de la ventana interna a esta casilla, los gastos de acuerdo a los que apliquen para cada una de las actividades.

Utilidad por Actividades Mercantiles (casilla 48): Si los Ingresos (casilla 30) es mayor a las Deducciones (casilla 39), la resta de ambos se traslada a esta casilla.

Pérdida por Actividades Mercantiles (casilla 57): Si las Deducciones (casilla 39) es mayor a los Ingresos (casilla 30), la resta de ambos se traslada a esta casilla.

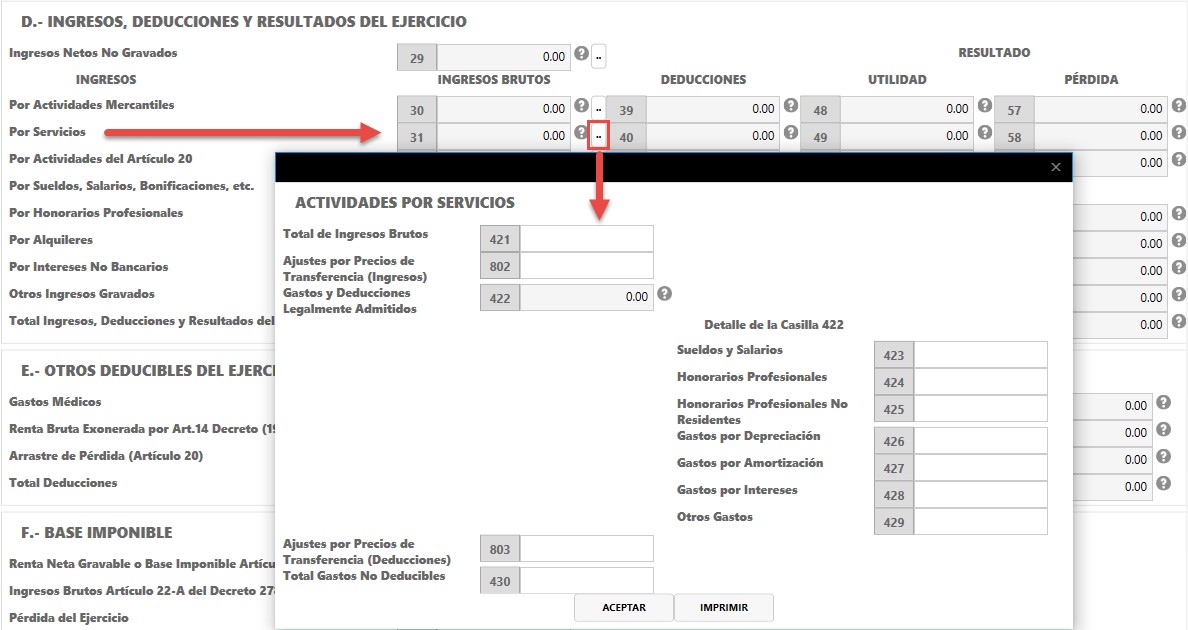

Por Servicios (casillas 31, 40, 49 y 58)

Conjunto de actividades que buscan responder a las necesidades de un cliente.

Estos datos son calculados en la ventana interna, que se despliega presionando el botón habilitado en el lado derecho de la casilla 31.

Ingresos Brutos por Servicios (casilla 31): El sistema traslada el valor de la casilla 421 de la ventana interna a esta casilla, el Total de Ingresos Brutos que durante el año recibe el Obligado Tributario de cualquiera de las fuentes que los producen, sea en forma de dinero en efectivo o de otros bienes o valores de cualquier clase.

Total de Ingresos Brutos (casilla 421): Es el Total de Ingresos Brutos que durante el año recibe el Obligado Tributario de cualquiera de las fuentes que los producen, sea en forma de dinero en efectivo o de otros bienes o valores de cualquier clase.

Ajustes por Precios de Transferencia (Ingresos) (casilla 802): Digite el monto de los Ajustes de Precios de Transferencia relacionado a los Ingresos en lempiras por Actividades de Servicios.

Gastos y Deducciones Legalmente Admitidos (casilla 422): Según la Ley de Impuesto Sobre la Renta son los gastos ordinarios y necesarios del período contributivo, debidamente comprobados, que hayan sido pagados o incurridos en la producción de la renta.

Dato calculado por el sistema, resultado de la suma de las casillas 423 a la casilla 429, que se detallan a continuación:

-

Sueldos y Salarios (casilla 423)

-

Honorarios Profesionales (casilla 424)

-

Honorarios Profesionales No Residentes (casilla 425)

-

Gastos por Depreciación (casilla 426)

-

Gastos por Amortización (casilla 427)

-

Gastos por Intereses (casilla 428)

-

Otros Gastos (casilla 429)

Ajustes por Precios de Transferencia (Deducciones) (casilla 803): Digite el monto de los Ajustes de Precios de Transferencia relacionado a los costos y gastos en lempiras por Actividades de Servicios.

Total Gastos No Deducibles (casilla 430): Son los gastos que no pueden ser tomados en cuenta para la determinación del resultado fiscal, el cual expresa el importe de la renta o beneficio en el ejercicio que el Obligado Tributario debe tributar.

Deducciones por Servicios (casilla 40): El sistema traslada el valor de la casilla 422 de la ventana interna a esta casilla, los gastos de acuerdo a los que apliquen para cada una de las actividades.

Utilidad por Servicios (casilla 49): Si los Ingresos (casilla 31) es mayor a las Deducciones (casilla 40), la resta de ambos se traslada a esta casilla.

Pérdida por Servicios (casilla 58): Si las Deducciones (casilla 40) es mayor a los Ingresos (casilla 31), la resta de ambos se traslada a esta casilla.

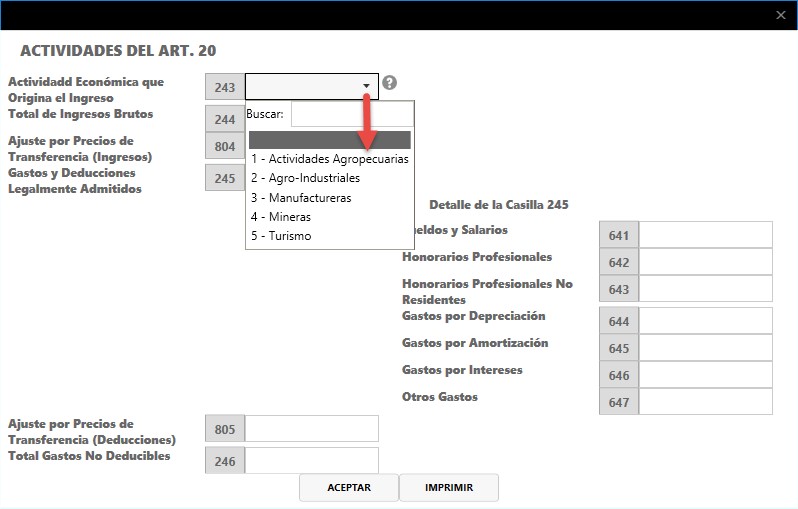

Por Actividades del Artículo 20 (casillas 32, 41, 50 y 59)

El artículo 20 del la Ley de Impuesto Sobre la Renta enumera las actividades que corresponden a esta casilla tales como Actividades Agropecuarias, Agro-Industriales, Manufactureras, Mineras y Turismo.

Estos datos son calculados en la ventana interna, que se despliega presionando el botón habilitado en el lado derecho de la casilla 32.

Ingresos Brutos por Actividades del Artículo 20 (casilla 32): El sistema traslada el valor de la casilla 244 de la ventana interna a esta casilla, el Total de Ingresos Brutos que durante el año recibe el Obligado Tributario de cualquiera de las fuentes que los producen, sea en forma de dinero en efectivo o de otros bienes o valores de cualquier clase.

Actividad Económica que Origina el Ingreso (casilla 243): Seleccionar del listado la Actividad Económica a la que pertenece.

Total de Ingresos Brutos (casilla 244): Es el Total de Ingresos Brutos que durante el año recibe el Obligado Tributario de cualquiera de las fuentes que los producen, sea en forma de dinero en efectivo o de otros bienes o valores de cualquier clase.

Ajuste por Precios de Transferencia (Ingresos) (casilla 804): Digite el monto de los Ajustes de Precios de Transferencia relacionado a los Ingresos en lempiras por las diferentes Actividades del Art. 20.

Gastos y Deducciones Legalmente Admitidos (casilla 245): Según la Ley de Impuesto Sobre la Renta son los gastos ordinarios y necesarios del período contributivo, debidamente comprobados, que hayan sido pagados o incurridos en la producción de la renta.

Dato calculado por el sistema, resultado de la suma de las casillas 641 a la casilla 647, que se detallan a continuación:

-

Sueldos y Salarios (casilla 641)

-

Honorarios Profesionales (casilla 642)

-

Honorarios Profesionales No Residentes (casilla 643)

-

Gastos por Depreciación (casilla 644)

-

Gastos por Amortización (casilla 645)

-

Gastos por Intereses (casilla 646)

-

Otros Gastos (casilla 647)

Ajuste por Precios de Transferencia (Deducciones) (casilla 805): Digite el monto de los Ajustes de Precios de Transferencia relacionado a los costos y gastos en lempiras por las diferentes Actividades del Art. 20.

Total Gastos No Deducibles (casilla 246): Son los gastos que no pueden ser tomados en cuenta para la determinación del resultado fiscal, el cual expresa el importe de la renta o beneficio en el ejercicio por lo que el Obligado Tributario debe tributar.

Deducciones por Actividades del Artículo 20 (casilla 41): El sistema traslada el valor de la casilla 245 de la ventana interna a esta casilla, los gastos de acuerdo a los que apliquen para cada una de las actividades.

Utilidad por Actividades del Artículo 20 (casilla 50): Si los Ingresos (casilla 32) es mayor a las Deducciones (casilla 41), la resta de ambos se traslada a esta casilla.

Pérdida por Actividades del Artículo 20 (casilla 59): Si las Deducciones (casilla 41) es mayor a los Ingresos (casilla 32), la resta de ambos se traslada a esta casilla.

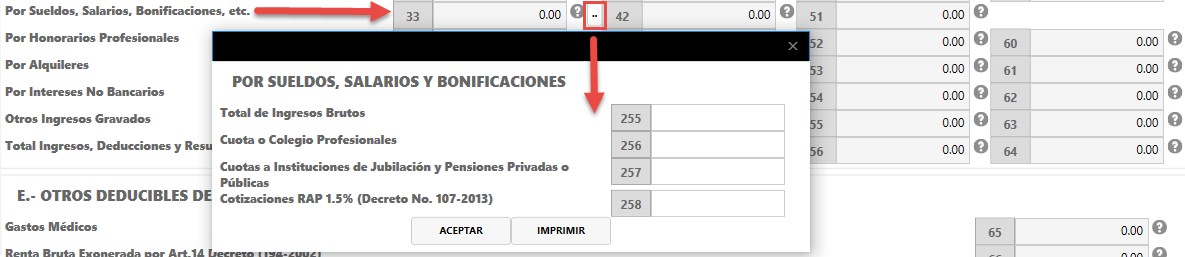

Por Sueldos, Salarios, Bonificaciones, etc. (casillas 33, 42 y 51)

Estos datos son calculados en la ventana interna, que se despliega presionando el botón habilitado en el lado derecho de la casilla 33.

Ingresos Brutos por Sueldos, Salarios, Bonificaciones, etc. (Casilla 33): El sistema traslada el valor de la casilla 255 de la ventana interna a esta casilla.

Total de Ingresos Brutos (casilla 255): Forman parte de estos Ingresos, las bonificaciones o gratificaciones habituales que sean parte del salario conforme al Código de Trabajo.

Cuota a Colegios Profesionales (casilla 256): Ingrese el valor pagado en concepto de Cuotas a Colegios Profesionales, si las actividades de los ingresos que generan la renta requieren que este colegiado.

Cuotas a Instituciones de Jubilación y Pensiones Privadas o Públicas (casilla 257): Ingrese el valor pagado en concepto de cuotas a instituciones de jubilaciones y pensiones.

Cotizaciones RAP 1.5% (Decreto No. 107-2013) (casilla 258): Ingrese el valor de las cuotas pagadas al Régimen de Aportaciones Privadas según el (Art. 48, Decreto No. 107-2013).

Deducciones por Sueldos, Salarios, Bonificaciones, etc. (casilla 42): El sistema traslada el valor del resultado obtenido en la suma de las casillas 256 a la casilla 258.

Utilidad por Sueldos, Salarios, Bonificaciones, etc. (casilla 51): Es el resultado de restar los Ingresos (casilla 33) menos las Deducciones (casilla 42).

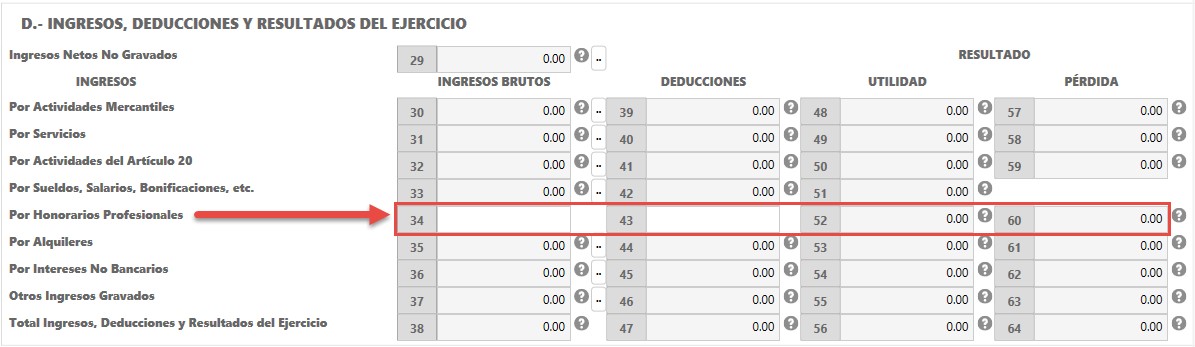

Por Honorarios Profesionales (casillas 34, 43, 52 y 60)

Ingresos Brutos por Honorarios Profesionales (casilla 34): Digite el total de Ingresos Brutos percibidos o devengados por concepto de Honorarios Profesionales durante el Período Fiscal.

Deducciones por Honorarios Profesionales (casilla 43): Digite el valor correspondiente a las Deducciones legalmente reconocidas para este Ingreso.

Utilidad por Honorarios Profesionales (casilla 52): Si los Ingresos (casilla 34) es mayor a las Deducciones (casilla 43), la resta de ambos se traslada a esta casilla.

Pérdida por Honorarios Profesionales (casilla 60): Si las Deducciones (casilla 43) es mayor a los Ingresos (casilla 34), la resta de ambos se traslada a esta casilla.

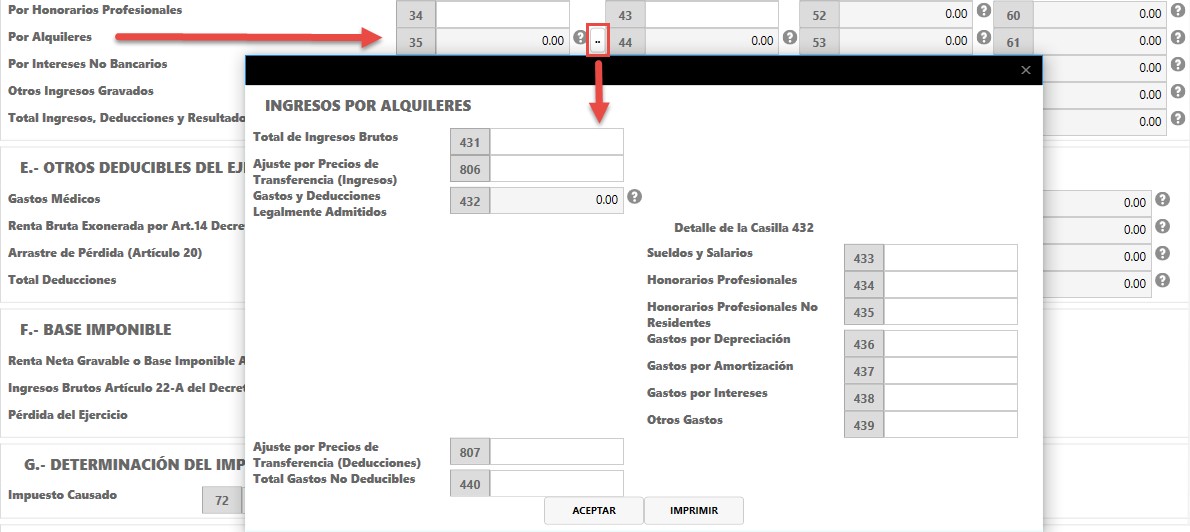

Por Alquileres (casillas 35, 44, 53 y 61)

Son los Ingresos que durante el año recibe el Obligado Tributario por concepto de Alquileres.

Estos datos son calculados en la ventana interna, que se despliega presionando el botón habilitado en el lado derecho de la casilla 35.

Ingresos Brutos por Alquileres (casilla 35): El sistema traslada el valor de la casilla 431 de la ventana interna a esta casilla, el Total de Ingresos Brutos que durante el año recibe el Obligado Tributario por concepto de Alquileres. Excluyendo los percibidos por Alquiles Habitacionales mayores a L15,000.00, ya sea por cada unidad o como monto total pagado entre todas las unidades habitacionales de un mismo inmueble.

Total de Ingresos Brutos por Alquileres (casilla 431): Es el Total de Ingresos Brutos que durante el año recibe el Obligado Tributario de cualquiera de las fuentes que los producen, sea en forma de dinero en efectivo o de otros bienes o valores de cualquier clase.

Ajuste por Precios de Transferencia (Ingresos) (casilla 806): Digite el monto de los Ajustes de Precios de Transferencia relacionado a los Ingresos en lempiras por Actividades de Alquiler.

Gastos y Deducciones Legalmente Admitidos (casilla 432): Según la Ley de Impuesto Sobre la Renta son los gastos ordinarios y necesarios del período contributivo, debidamente comprobados, que hayan sido pagados o incurridos en la producción de la renta.

Dato calculado por el sistema, resulta de la suma de las casillas 433 a la casilla 439, que se detallan a continuación:

-

Sueldos y Salarios (casilla 433)

-

Honorarios Profesionales (casilla 434)

-

Honorarios Profesionales No Residentes (casilla 435)

-

Gastos por Depreciación (casilla 436)

-

Gastos por Amortización (casilla 437)

-

Gastos por Intereses (casilla 438)

-

Otros Gastos (casilla 439)

Ajuste por Precios de Transferencia (Deducciones) (casilla 807): Digite el monto de los Ajustes de Precios de Transferencia relacionado a los costos y gastos en lempiras por Actividades de Alquiler.

Total Gastos No Deducibles (casilla 440): Son los gastos que no pueden ser tomados en cuenta para la determinación del resultado fiscal, el cual expresa el importe de la renta o beneficio en el ejercicio por lo que el Obligado Tributario debe tributar.

Deducciones por Alquileres (casilla 44): El sistema traslada el valor de la casilla 432 de la ventana interna a esta casilla, los gastos de acuerdo a los que apliquen para cada una de las actividades.

Utilidad por Alquileres (casilla 53): Si los Ingresos (casilla 35) es mayor a las Deducciones (casilla 44), la resta de ambos se traslada a esta casilla.

Pérdida por Alquileres (casilla 61): Si las Deducciones (casilla 44) es mayor a los Ingresos (casilla 35), la resta de ambos se traslada a esta casilla.

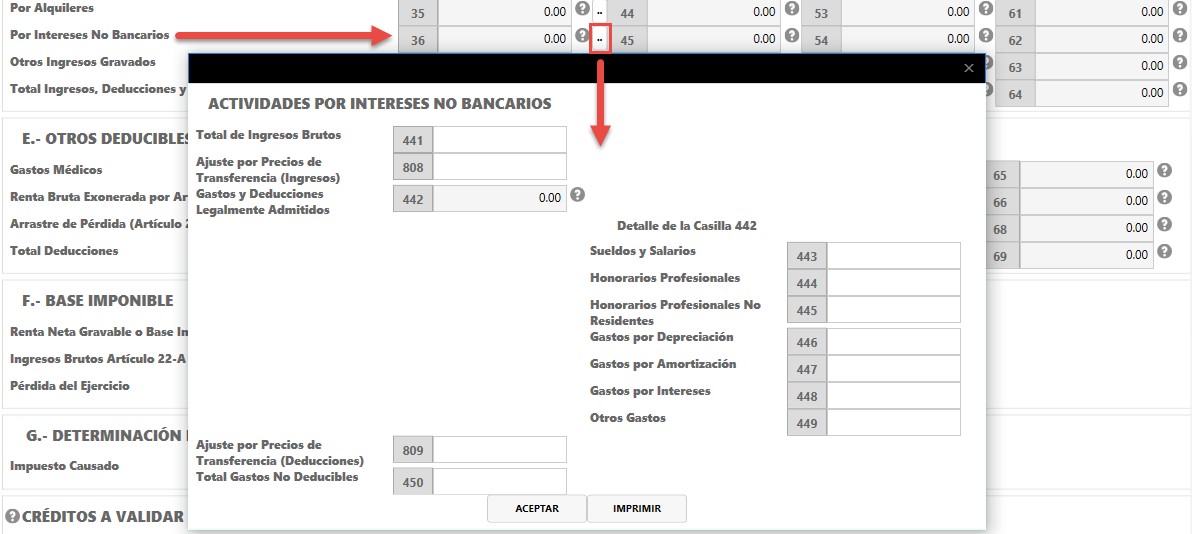

Por Intereses No Bancarios (casillas 36, 45, 54 y 62)

Estos datos son calculados en la ventana interna, que se despliega presionando el botón habilitado en el lado derecho de la casilla 36.

Ingresos Brutos por Intereses No Bancarios (casilla 36): El sistema traslada el valor de la casilla 441 de la ventana interna a esta casilla, el Total de Ingresos Brutos que durante el año recibe el Obligado Tributario por Concepto de Intereses.

Total de Ingresos Brutos (casilla 441): Digite el valor obtenido por Préstamos, en Concepto de Intereses.

Ajuste por Precios de Transferencia (Ingresos) (casilla 808): Digite el monto de los Ajustes de Precios de Transferencia relacionado a los ingresos en lempiras por Actividades por Intereses No Bancarios.

Gastos y Deducciones Legalmente Admitidos (casilla 442): Según la Ley de Impuesto Sobre la Renta son los gastos ordinarios y necesarios del período contributivo, debidamente comprobados, que hayan sido pagados o incurridos en la producción de la renta.

Dato calculado por el sistema, resultado de la suma de las casillas 443 a la casilla 449, que se detallan a continuación:

-

Sueldos y Salarios (casilla 443)

-

Honorarios Profesionales (casilla 444)

-

Honorarios Profesionales No Residentes (casilla 445)

-

Gastos por Depreciación (casilla 446)

-

Gastos por Amortización (casilla 447)

-

Gastos por Intereses (casilla 448)

-

Otros Gastos (casilla 449)

Ajuste por Precios de Transferencia (Deducciones) (casilla 809): Digite el monto de los Ajustes de Precios de Transferencia relacionado a los costos y gastos en lempiras por Intereses No Bancarios.

Total Gastos No Deducibles (casilla 450): Son aquellos que no pueden ser tomados en cuenta para la determinación del resultado fiscal, el cual expresa el importe de la renta o beneficio en el ejercicio por lo que el Obligado Tributario debe tributar.

Deducciones por Intereses No Bancarios (casilla 45): El sistema traslada el valor de la casilla 442 de la ventana interna a esta casilla, los gastos de acuerdo a los que apliquen para cada una de las actividades.

Utilidad por Intereses No Bancarios (casilla 54): Si los Ingresos (casilla 36) es mayor a las Deducciones (casilla 45) la resta de ambos se traslada a esta casilla.

Pérdida por Intereses No Bancarios (casilla 62): Si las Deducciones (casilla 45) es mayor a los Ingresos (casilla 36), la resta de ambos se traslada a esta casilla.

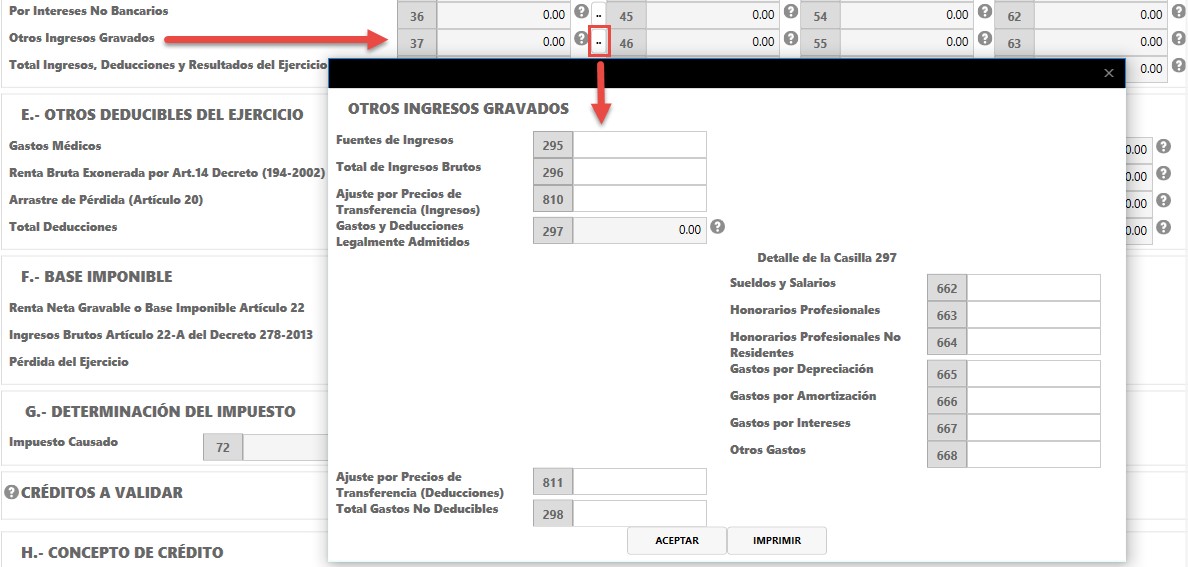

Otros Ingresos Gravados (casillas 37, 46, 55 y 63)

Estos datos son calculados en la ventana interna, que se despliega presionando el botón habilitado en el lado derecho de la casilla 37.

Otros Ingresos Gravados (casilla 37): El sistema traslada el valor de la casilla 296 de la ventana interna a esta casilla, el Total de Ingresos Brutos que durante el año recibe el Obligado Tributario por actividades diferentes al giro principal.

Fuentes de Ingresos (casilla 295): Digite el Nombre de la Actividad Económica que origina el ingreso.

Total de Ingresos Brutos (casilla 296): Es el total de ingresos que durante el año recibe el contribuyente de cualquiera de las fuentes que los producen, sea en forma de dinero en efectivo o de otros bienes o valores de cualquier clase, por cada actividad.

Ajuste por Precios de Transferencia (Ingresos) (casilla 810): Digite el monto de los Ajustes de Precios de Transferencia relacionado a los Ingresos en lempiras por Otros Ingresos Gravados.

Gastos y Deducciones Legalmente Admitidos (casilla 297): Según la Ley de Impuesto Sobre la Renta son los gastos ordinarios y necesarios del período contributivo, debidamente comprobados, que hayan sido pagados o incurridos en la producción de la renta.

Dato calculado por el sistema, resultado de la suma de las casillas 662 a la casilla 668, que se detallan a continuación:

-

Sueldos y Salarios (casilla 662)

-

Honorarios Profesionales (casilla 663)

-

Honorarios Profesionales No Residentes (casilla 664)

-

Gastos por Depreciación (casilla 665)

-

Gastos por Amortización (casilla 666)

-

Gastos por Intereses (casilla 667)

-

Otros Gastos (casilla 668)

Ajuste por Precios de Transferencia (Deducciones) (casilla 811): Digite el monto de los Ajustes de Precios de Transferencia relacionado a los costos y gastos en lempiras por Otros Ingresos Gravados.

Total Gastos No Deducibles (casilla 298): Son los gastos que no pueden ser tomados en cuenta para la determinación del resultado fiscal, el cual expresa el importe de la renta o beneficio en el ejercicio por lo que el Obligado Tributario debe tributar.

Deducciones por Otros Ingresos Gravados (casilla 46): El sistema traslada el valor de la casilla 297 de la ventana interna a esta casilla, los gastos de acuerdo a los que apliquen para cada una de las actividades.

Utilidad por Otros Ingresos Gravados (casilla 55): Si los Ingresos (casilla 37) es mayor a las Deducciones (casilla 46), la resta de ambos se traslada a esta casilla.

Pérdida Otros Ingresos Gravados (casilla 63): Si las Deducciones (casilla 46) es mayor a los Ingresos (casilla 37), la resta de ambos se traslada a esta casilla.

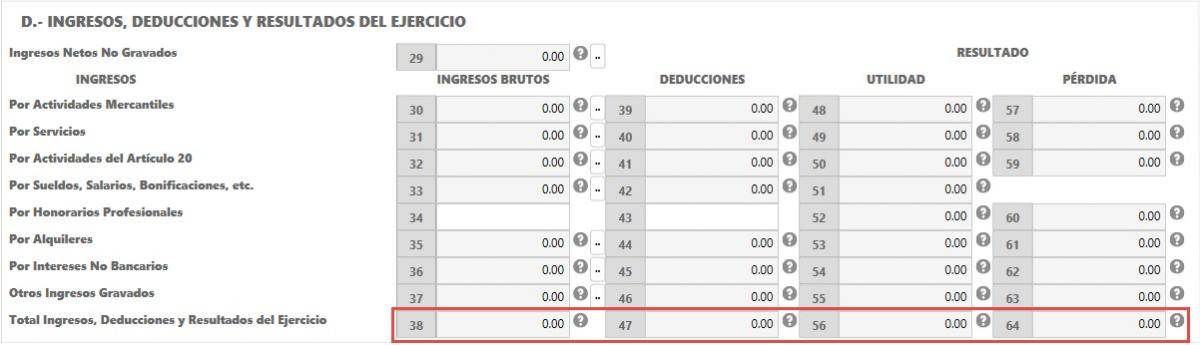

Total Ingresos, Deducciones y Resultados del Ejercicio (casillas 38, 47, 56 y 64)

Total Ingresos (casilla 38): Es el resultado de la suma de las casillas 30 a la casilla 37 de la columna de Ingresos Brutos.

Total Deducciones (casilla 47): Es el resultado de la suma de las casillas 39 a la casilla 46 de la columna de Deducciones.

Total Utilidad del Ejercicio (casilla 56): Es el resultado de la suma de las casillas 48 a la casilla 55 de la columna de Utilidad.

Total de Pérdida del Ejercicio (casilla 64): Es el resultado de la suma de las casillas 57 a la casilla 63 de la columna de Pérdida.

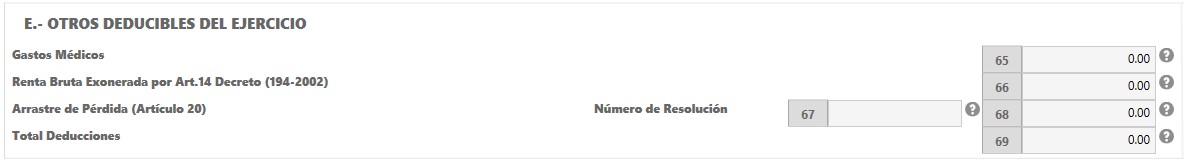

Gastos Médicos (casilla 65): Valor calculado por el sistema en cumplimiento del Art. 13 de la Ley del Impuesto Sobre la Renta y el Decreto 199-2006 de la Ley Integral al Adulto Mayor y Jubilados.

Renta Bruta Exonerada por Art.14 Decreto (194-2002) (casilla 66): Es una casilla que validará la Resolución de la Exoneración, la cual debe estar acreditada ante la Administración Tributaria, de esta forma se consignará de forma automática el monto exonerado para períodos mayores o iguales al 2018, esto en cumplimiento del Artículo 14 del Decreto 194-2002 Ley del Equilibrio Financiero y la Protección Social, y Artículo 1 y 2 del Decreto No. 278-2013 Ley de Ordenamiento de las Finanzas Públicas, Control de las Exoneraciones y Medidas Antievasión.

Número de Resolución (casilla 67): Digite el Número de Resolución emitido por el SAR en el que autoriza el Arrastre de la Pérdida.

Arrastre de Pérdida (Artículo 20) (casilla 68): Digite el Importe de Arrastre de Pérdida para el período que declara.

Total Deducciones (casilla 69): Dato calculado por el sistema, resultado de sumar las casillas 65, 66 y 68.

Renta Neta Gravable o Base Imponible Artículo 22 (casilla 70): Es el resultado positivo de restar el valor de la casilla 56 menos (casilla 64 + casilla 69).

Ingresos Brutos Artículo 22-A del Decreto 278-2013 (casilla 960): Es el porcentaje de la Renta Neta Gravable sobre el cual se va a aplicar el decreto 278-2013 y decreto 31-2018 para el cálculo del Impuesto sobre la Renta.

Pérdida del Ejercicio (casilla 71): Es el resultado negativo de restar el valor de la casilla 56 menos (casilla 64 + casilla 69).

Impuesto Causado (casilla 72): Dato calculado por el sistema aplicando el Art. 22 y 22-A de la Ley de Impuesto Sobre la Renta.

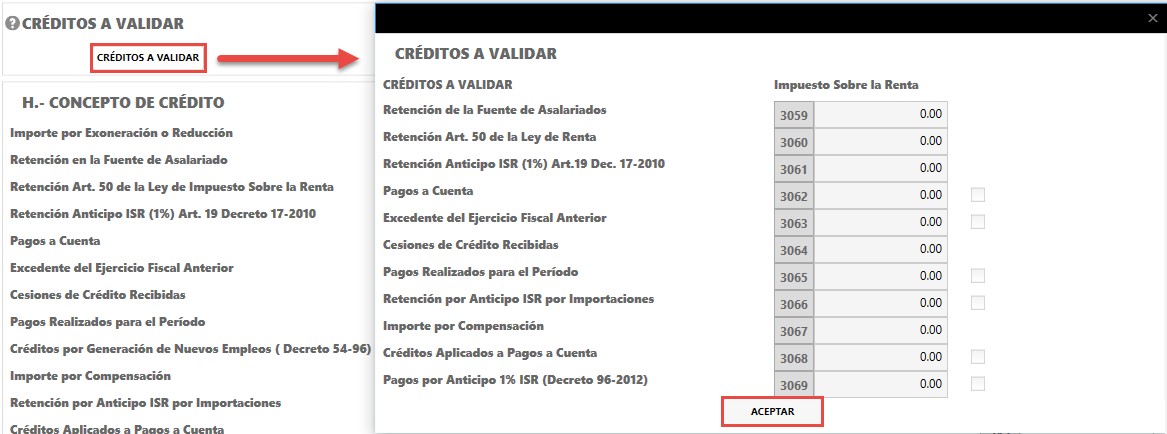

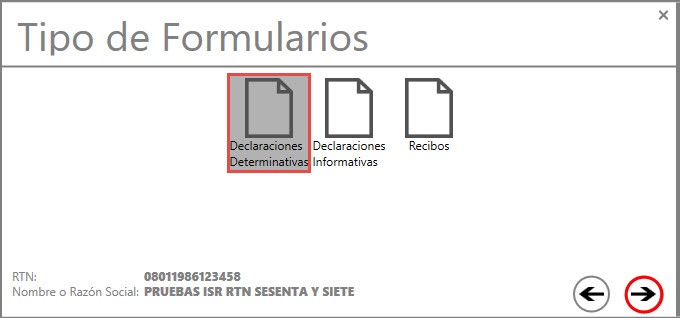

El botón “Créditos a Validar” se habilitará hasta que establezca la conexión acreditándose mediante el Botón “Conectar” ubicado en la parte superior del formulario.

Presione el botón “Créditos a Validar”; esta sección muestra los créditos con los que usted cuenta en nuestra base de datos por concepto de Pagos a Cuenta, Excedente del Ejercicio Fiscal Anterior, Pagos Realizados para el Período, Retención por Anticipo de ISR por Importaciones, Créditos Aplicados a Pagos a Cuenta y Pagos por Anticipo 1% ISR (Decreto 96-2012), los cuales puede utilizar en su Declaración.

Si decide utilizar los créditos que le muestra el aplicativo posterior a la conexión, debe hacer clic sobre el recuadro que le aparece a lado de la casilla, este valor automáticamente se le traslada a la casilla respectiva de la sección “H.-Concepto de Créditos”.

Si los créditos no coinciden con los que usted cree tener, debe asistir a la Oficina de la Administración Tributaria más cercana y verificar la Cuenta Corriente de su Registro Tributario.

Si decide no utilizar los créditos y la casilla se encuentra marcada, dé nuevamente clic sobre el recuadro para que el valor sea borrado y la casilla de la seccion “H.-Concepto de Créditos” se habilite, así mismo pueda digitar los datos que usted cree correctos.

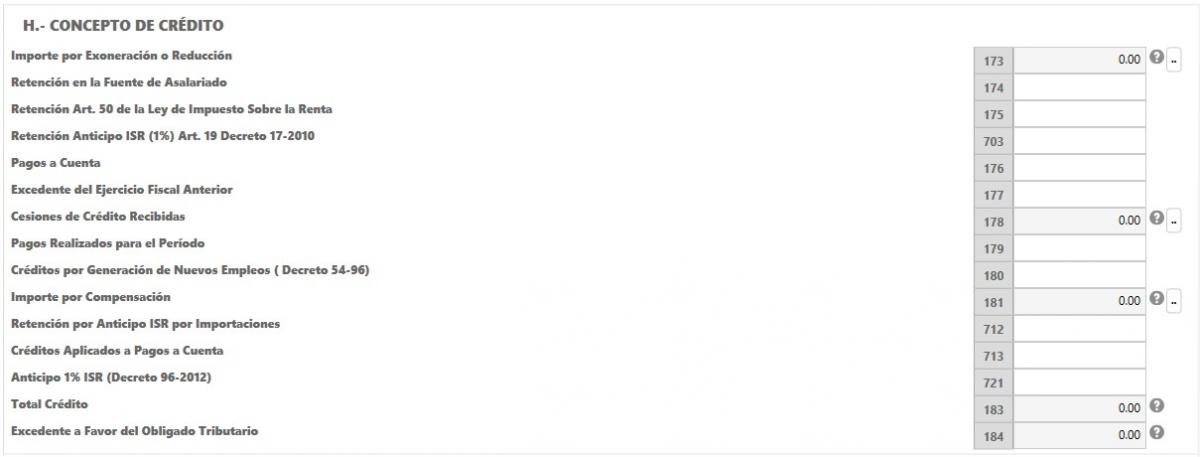

Importe por Exoneración o Reducción (casilla 173): Esta casilla se habilitará si el Obligado Tributario se encuentra acogido a un Régimen Especial o esta Exonerado del Impuesto Sobre la Renta.

Resolución Nº (casilla 325): Digite el Número de la Resolución otorgado por la Secretaria de Finanzas, en el cual se le concede el derecho de la Compensación.

Vigencia Hasta (casilla 326): Seleccione la fecha de Vigencia de la Resolución de Exoneración.

Importe (casilla 327): Digite el valor de Importe por Exoneración.

Retención en la Fuente de Asalariado (casilla 174): Digite el monto de la Retención en la Fuente de Asalariado, asegúrese de contar con la Constancia de Retención respectiva, emitida por el Patrono.

Retención Art. 50 de la Ley de Impuesto Sobre la Renta (casilla 175): Se debe consignar el valor Retenido (12.5%) del monto de los pagos o créditos recibidos por concepto de honorarios profesionales, dietas, comisiones, gratificaciones, bonificaciones, y remuneración por servicios técnicos.

Retención Anticipo ISR (1%) Art. 19 Decreto 17-2010 (casilla 703): Digite el valor Retenido por su Proveedor en Concepto de Anticipo del Impuesto Sobre la Renta.

Pagos a Cuenta (casilla 176): Digite el valor de las cuotas trimestrales pagadas anticipadamente durante el ejercicio que se declara.

Excedente del Ejercicio Fiscal Anterior (casilla 177): Digite el valor del Excedente reflejado en la Declaración del año anterior.

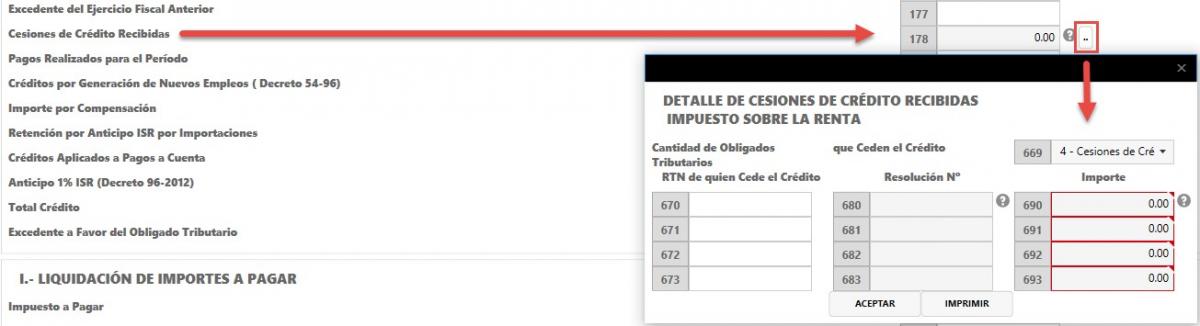

Cesiones de Crédito Recibidas (casilla 178): Son los importes cedidos por otros Obligados Tributarios mediante una Resolución emitida por el SAR.

Dato calculado de la suma total de las casillas internas que se despliegan, presionando el botón habilitado en el lado derecho de esta casilla.

Cantidad de Obligados Tributarios que Ceden el Crédito (casilla 669): Seleccione el Número de Obligados Tributarios que conceden el crédito.

RTN de Quien Cede el Crédito (casillas 670 a la 679): Digite el Registro Tributario Nacional de los Obligados Tributarios que le ceden el crédito.

Resolución Nº (casillas 680 a la 689): Digite el Número de Resolución con el cual la Administración Tributaria autorizó la cesión de crédito.

Importe (casillas 690 a la 699): Digite el valor cedido por el Obligado Tributario.

Pagos Realizados para el Período (casilla 179): Digite el Total de Pagos realizados con Recibo Oficial de Pago.

Créditos por Generación de Nuevos Empleos (Decreto 54-96) (casilla 180): Indique el valor originado por concepto de crédito por la generación de nuevos empleos, de acuerdo al Artículo 2 de la Ley de Equidad Tributaria e Incentivos al Empleo.

-

Las personas naturales o jurídicas que generen o creen cinco (5) o más nuevos empleos permanentes, en relación al número de empleados existentes durante el año anterior, tendrán derecho a aplicar un crédito fiscal equivalente a un 10% del salario mínimo vigente anual sobre el total de los nuevos empleos generados, contra el pago del Impuesto Sobre la Renta correspondiente al año impositivo de que se trate.

-

En caso de que los nuevos trabajadores sean discapacitados, el crédito fiscal será del 25%.

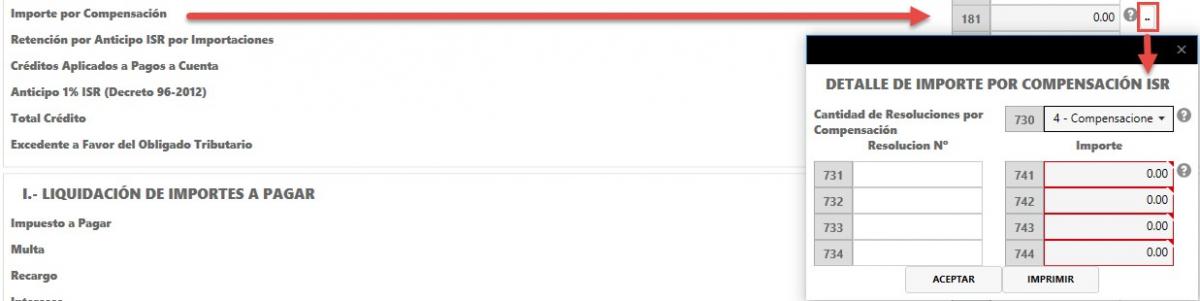

Importe por Compensación (casilla 181): Indique el valor cedido por el Obligado Tributario en el detalle de Importe por Compensación.

Cantidad de Resoluciones por Compensación (casilla 730): Seleccione la Cantidad de Resoluciones autorizadas por la Administración Tributaria.

Resolución Nº (casillas 731 a la 740): Digite el Número de Resolución.

Importe (casillas 741 a la 750): Digite el valor de la Compensación de Crédito.

Retención por Anticipo ISR por Importaciones (casilla 712): Digite el valor del Impuesto Sobre la Renta retenido en las Operaciones de Importaciones, realizadas por las Aduanas a Nivel Nacional, como anticipo de dicho Impuesto.

Créditos Aplicados a Pagos a Cuenta (casilla 713): Crédito originado por el Excedente del Período Fiscal Anterior, el cual fue aplicado a los Pagos a Cuenta del siguiente Período, cuyo monto deberá consignarse en esta Línea de Crédito.

Anticipo 1% ISR (Decreto 96-2012) (casilla 721): Digite el valor pagado en Concepto de Anticipo del 1% de ISR según Decreto 96-2012.

Total Crédito (casilla 183): Valor calculado por el sistema resultado de la suma de las casillas de créditos.

Excedente a Favor del Obligado Tributario (casilla 184): Valor calculado por el sistema si el resultado de restar la casilla 72 menos casilla 183 da un valor negativo.

Impuesto a Pagar (casilla 185): Valor calculado automáticamente por el sistema, resultado de restar el valor de la casilla 72 menos casilla 183 si el valor es positivo.

Multa (casilla 186): Solo si presenta su Declaración fuera del plazo legal, aplique la multa que establece el Código Tributario vigente al período que declara.

Recargo (casilla 187): Solo si presenta su Declaración fuera del plazo legal, aplique el recargo que establece el Código Tributario vigente al período que declara.

Intereses (casilla 188): Solo si presenta su Declaración fuera del plazo legal, aplique el interés que establece el Código Tributario vigente al período que declara.

Apellidos (casilla 93): Digite los Apellidos del Contador.

Nombres (casilla 94): Digitar los Nombres del Contador.

R.T.N. (casilla 95): Digite el Registro Tributario Nacional del Contador.

Nº de Colegiación (casilla 96): Digite el Número de Colegiación del Contador.

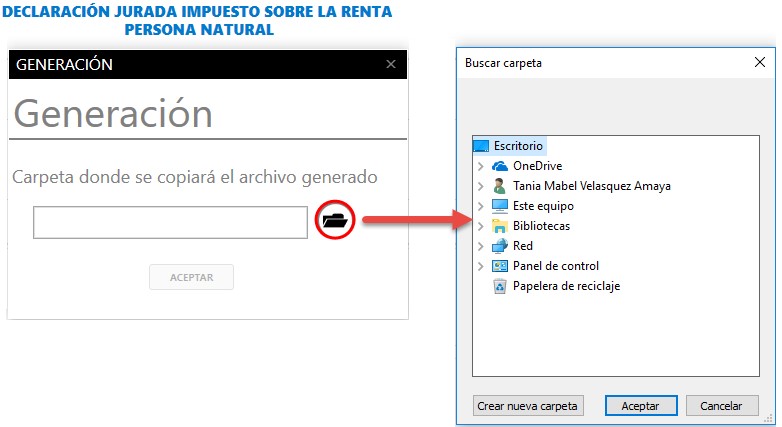

Una vez ingresados todos los datos de la Declaración Jurada y que la misma esté completa se deberá generar el archivo e imprimir el formulario correspondiente para presentarlos ante la entidad correspondiente.

Se le mostrará la pantalla de diálogo que le solicita elegir el lugar donde se generará el archivo, seleccione la carpeta donde se copiará el archivo generado.

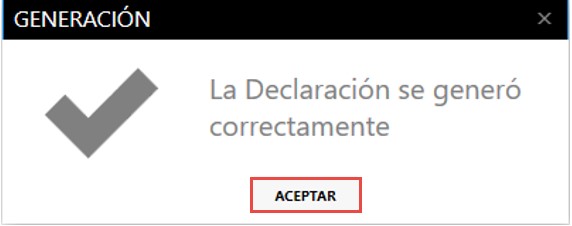

Debe presionar el botón “Aceptar” y el archivo se guardará en la carpeta seleccionada. Una vez generado el archivo el aplicativo automáticamente genera el Número de Declaración.

Importante: Una vez generada la Declaración Jurada no podrá realizar modificaciones a la misma.

Una vez ingresados todos los datos de la Declaración Jurada y guardada la Declaración, podrá visualizar el contenido de su Declaración en la opción de Imprimir, en el cual se visualizará la leyenda “No válido para presentación”, cuando este seguro de su contenido pulse sobre “Generar” y vuelva a Imprimir la Declaración.

Una vez ingresados todos los datos de la Declaración Jurada y que la misma esté completa se deberá generar el archivo e imprimir dos (2) copias del formulario correspondiente para presentarlos ante el Sistema Bancario autorizado. Se aclara que el CD o USB una vez procesado por la entidad receptora le será devuelto al Obligado Tributario, si la Declaración es presentada en la Oficina Virtual únicamente debe imprimir el Acuse de Recibo para la cancelación del monto a pagar.

Nota Importante: La impresión de la Declaración se realizará en 1 hoja tamaño legal.

Para modificar la información ingresada para una Declaración Jurada determinada, se deberá ingresar a la pestaña "Formularios" y presionar sobre la funcionalidad “Abrir”.

En la pantalla de “Obligados Tributarios” seleccione el usuario y presione  “Avanzar”.

“Avanzar”.

“Avanzar”.

“Avanzar”.

En la pantalla “Tipo de Formularios” seleccione “Declaraciones Determinativas” y presione  “Avanzar”.

“Avanzar”.

“Avanzar”.

“Avanzar”.

En la pantalla “Declaraciones Determinativas” seleccione el Módulo de Impuesto y presione  “Avanzar”.

“Avanzar”.

“Avanzar”.

“Avanzar”.

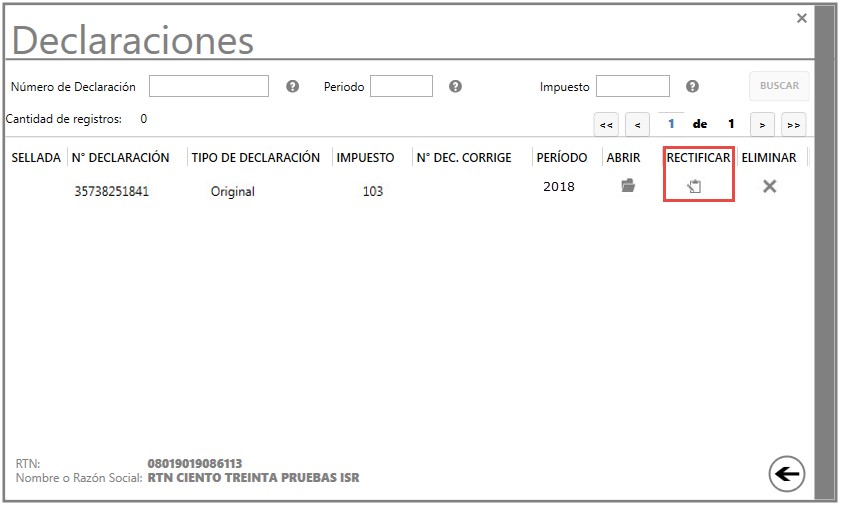

Seleccione la Declaración que desea modificar y de click sobre el botón “Abrir” automáticamente se desplegará en pantalla la Declaración.

Nota: Las Declaraciones que han sido “Guardadas” podrán ser modificadas, aquellas que han sido “Generadas” podrán ser visualizadas y habilitarán la opción de “Rectificar”.

Para eliminar una Declaración Jurada del sistema ingrese a la pestaña “Formularios” y pulse sobre la funcionalidad “Abrir”.

En la pantalla de “Obligados Tributarios” seleccione el usuario y presione  “Avanzar”.

“Avanzar”.

“Avanzar”.

“Avanzar”.

En la pantalla “Tipo de Formularios” seleccione “Declaraciones Determinativas” y presione  “Avanzar”.

“Avanzar”.

“Avanzar”.

“Avanzar”.

Seleccione el Módulo de Impuesto y presione  “Avanzar” para continuar.

“Avanzar” para continuar.

“Avanzar” para continuar.

“Avanzar” para continuar.

Seleccione la Declaración que desea eliminar y de click sobre el botón “Eliminar”.

Nota: Las Declaraciones que sean eliminadas no se podrán recuperar.

Para elaborar Declaraciones Rectificativas ingrese a la pestaña “Formularios” y pulse sobre la funcionalidad “Abrir”.

En la pantalla de “Obligados Tributarios” seleccione el usuario y presione  “Avanzar”.

“Avanzar”.

“Avanzar”.

“Avanzar”.

En la pantalla “Tipo de Formularios” seleccione “Declaraciones Determinativas” y presione  “Avanzar”.

“Avanzar”.

“Avanzar”.

“Avanzar”.

Seleccione el Módulo de Impuesto y presione  “Avanzar”.

“Avanzar”.

“Avanzar”.

“Avanzar”.

Seleccione la Declaración que desea rectificar y de click sobre el botón “Rectificar” automáticamente se desplegará en pantalla la Declaración.

Nota: Las Declaraciones que han sido “Guardadas” podrán ser modificadas, aquellas que han sido “Generadas” podrán ser visualizadas y habilitarán la opción de “Rectificar”.

También puede realizar el proceso de Rectificativas, ingresando a la pestaña “Formularios” y seleccionando la funcionalidad “Nuevo”.

En la ventana "Obligados Tributarios" seleccione el usuario y presione  “Avanzar”.

“Avanzar”.

“Avanzar”.

“Avanzar”.

En la ventana “El Tipo de Formularios” seleccione “Declaraciones Determinativas” y presione  “Avanzar”.

“Avanzar”.

“Avanzar”.

“Avanzar”.

Seleccione el Módulo de Impuesto y presione  “Avanzar” para continuar.

“Avanzar” para continuar.

“Avanzar” para continuar.

“Avanzar” para continuar.

Seleccione el período que presenta, y en "Tipo de Declaración" (casilla 20) seleccione la opción "Rectificativa" 1, 2 o 3 según sea el caso y digite el Número de Declaración que Corrige. Luego presione  “Aceptar”.

“Aceptar”.

“Aceptar”.

“Aceptar”.

-

Al realizar la presentación y pago en las Ventanillas de las Instituciones Bancarias, exija la entrega del tiquete “Acuse de Recibo” por la presentación de la Declaración Jurada y del tiquete “Comprobante de Pago” por el monto cancelado, debidamente firmados y sellados por el cajero.

-

Podrá realizar la Presentación y Consulta de su Declaración a través de la Oficina Virtual, solicitando anticipadamente un Contrato de Adhesión. Para mayor información llame al 2216-5800 o visite nuestra Página Web www.sar.gob.hn

-

Para realizar el pago a través de Internet, consulte a su Institución Bancaria sobre el servicio de Pago Electrónico (Fénix Web).

-

En el caso de los Grandes y Medianos Contribuyentes deberán efectuar la carga de la Declaración generada en DET LIVE mediante la Oficina Virtual.